EUR/USD কারেন্সি পেয়ার আবার সপ্তাহের দ্বিতীয় ট্রেডিং দিনে আকর্ষণীয় কিছু দেখাতে ব্যর্থ হয়েছে। প্রথমে, কারেন্সি পেয়ারের দাম মুভিং এভারেজ লাইনের নিচে চলে আসে, তারপর উক্ত লাইনের উপরে আসার চেষ্টা করে এবং শেষ পর্যন্ত লাইনটির কাছাকাছি থেকে যায়। এভাবে, এখন পর্যন্ত সবকিছু অনেকটা নিরপেক্ষ প্রবণতায় সুচারুভাবে চলমান রয়েছে। ইতোমধ্যেই ভোলাটিলিটি হ্রাস পেয়েছে, এবং মঙ্গলবার তা বৃদ্ধি পায়নি। একদিকে বিষয়টি যৌক্তিক, যেহেতু কারেন্সি পেয়ার প্রতিদিন 100-120 পয়েন্ট অতিক্রম করার কথা না, যেখানে এর স্বাভাবিক মান 60-70 পয়েন্ট হয়। অন্যদিকে, এই সপ্তাহে কী ঘটেছিলো যে ট্রেডারদের সক্রিয়ভাবে ট্রেড করার ইচ্ছা হঠাৎ অদৃশ্য হয়ে গেল? উদাহরণস্বরূপ, পাউন্ড স্টার্লিং গতকাল এক দিনে 150 টিরও বেশি পয়েন্ট অতিক্রম করেছে, যদিও এর আগে এটি কম সক্রিয়ভাবে ট্রেড করেছিলো।

আমরা বর্তমানে ফরেক্স মার্কেটে এমন প্রক্রিয়া পর্যবেক্ষণ করছি যা আগে থেকে অনুমান করা অসম্ভব। এমনও হতে পারে যে, এই সপ্তাহে ব্রিটিশ মুদ্রার ক্রেতার সংখ্যা তীব্রভাবে বেড়েছে এবং ইউরো মুদ্রার ক্রেতার সংখ্যা তীব্রভাবে হ্রাস পেয়েছে। তবে, বাজারের এমন আচরণ কীভাবে অনুমান করা যেতে পারে? কোনভাবেই তা বের করা সম্ভব না। তাই, আমাদেরকে আগের মতই একটি নির্দিষ্ট সময়ে বাজারের কার্যকলাপের সূচক হিসাবে ভোলাটিলিটি সূচককে বিবেচনায় নিয়ে টেকনিক্যাল পরিস্থিতি বিবেচনায় নিতে হবে। আলাদাভাবে, আমি লক্ষ্য করছি যে ইউরো মুদ্রা ডলারের বিপরীতে তার পতন আবার শুরু করতে পারে, যদিও গতকাল পাউন্ড স্টার্লিং ঊর্ধ্বমুখী ছিলো। CCI সূচকটি গত সপ্তাহের শেষে (250 এর উপরে) অতিরিক্ত ক্রয় এলাকায় প্রবেশ করেছে এবং এটি বিক্রয়ের জন্য একটি শক্তিশালী সংকেত। তাই, আমরা এখন এই বিকল্পের দিকে ঝুঁকছি যে ইউরোর পতন আবার শুরু হবে।

জেরোম পাওয়েল এবং ক্রিস্টিন লাগার্ড ভিন্ন ভাষায় কথা বলা শুরু করেছেন।

সোমবার, পাওয়েল এবং লাগার্ড বক্তৃতা দিয়েছেন। আমরা আমাদের পূর্ববর্তী নিবন্ধগুলোতে তাদের বক্তব্য বিশদভাবে বিবেচনায় নিইনি, কারণ সোমবার তাদের কোনো প্রতিক্রিয়া ছিল না। মঙ্গলবার অনুসরণ সেরকম হয়নি, তবে বিষয়টি আমাদের বিবেচনায় রাখা উচিত যে তাদের মন্তব্য অত্যন্ত গুরুত্বপূর্ণ ছিল এবং 2022 সালে তাদের কেন্দ্রীয় ব্যাঙ্ক কীভাবে কাজ করবে তাদের মন্তব্যে তা পুরোপুরি প্রতিফলিত হয়েছে। আগের পরিস্থিতি নিম্নরূপ ছিল। ফেড রেট বৃদ্ধির একটি সম্পূর্ণ চক্রের জন্য সম্পূর্ণরূপে প্রস্তুত, কিন্তু মার্চ মাসে বলা যায় যে ব্যবসায়ীরা হতাশ হয়েছে, কারণ তা শুধুমাত্র 0.25% দ্বারা আর্থিক নীতি কঠোর করেছে। বাজার সন্দেহ করে না যে 2022 সালের মধ্যে এই হার 5-6 বার বাড়ানো হবে। তবে, গত রাতে জেরোম পাওয়েল বলেছিলেন যে ফেড কয়েকবার 0.50% হার বাড়াতে পারে, "যদি পরিস্থিতির প্রয়োজন হয়।" এর মানে হলো ফেড বছরের শেষ নাগাদ মূল হার 2.5% এ আনতে পারে। এবং এটি ইতোমধ্যে একটি নিরপেক্ষ স্তর, যার পরে প্রতিটি পরবর্তী বৃদ্ধির কার্যকারিতা অনেক বেশি হবে। আর ভোক্তা মূল্য সূচক কতটা কমানো সম্ভব হবে তার কার্যকারিতা এখন প্রকাশ পাচ্ছে। ফলাফল নিরূপন করার সময় এখনও আসেনি, যেহেতু প্রথম হার বৃদ্ধির এক সপ্তাহও যায়নি, এবং QE প্রোগ্রামের হ্রাস কোনোভাবেই মুদ্রাস্ফীতিকে প্রভাবিত করেনি।

কিন্তু ইসিবি এবং এর প্রধান ক্রিস্টিন লাগার্ড আবারও বাজারের কাছে স্পষ্ট করে দিয়েছেন যে তারা এবং আমেরিকা ভিন্ন মেরুতে অবস্থান করছে। লাগার্ড স্পষ্টভাবে বলেছেন ইসিবি ফেডকে অনুসরণ করবে না, কারণ তাদের অর্থনীতির অবস্থা এই মুহূর্তে সম্পূর্ণ ভিন্ন। এর ফলস্বরূপ, 2022 সালে সুদের হার বৃদ্ধির কোনো প্রশ্নই নেই। তবুও, ইউরোপীয় অর্থনীতিতে উচ্চ মুদ্রাস্ফীতির সমস্যা রয়েছে, কিন্তু তারা এটির সাথে লড়াই করবে না, তবে শুধুমাত্র আশা করবে যে এটি নিজে থেকেই ধীর হতে শুরু করবে। এইভাবে, আমরা বিশ্বাস করি যে ফেড এবং ইসিবি-র মধ্যে আর্থিক পরিবর্তনের পদ্ধতির মধ্যে ব্যবধান কেবল বাড়ছে। এবং যদি তাই হয়, তাহলে ইউরোর উপর চাপ বৃদ্ধি পেতে পারে, যখন ডলার আরও বৃদ্ধির প্রত্যাশা করতে পারে। এছাড়াও, ভুলে যাবেন না যে ইউক্রেন-রাশিয়া সংঘাত কোনোভাবেই সমাধান হচ্ছে না এবং শান্তি চুক্তি স্বাক্ষরের আগে কয়েক মাস কেটে যেতে পারে। এর ফলে, বর্ধিত চাহিদা মার্কিন মুদ্রার জন্য অব্যাহত থাকতে পারে।

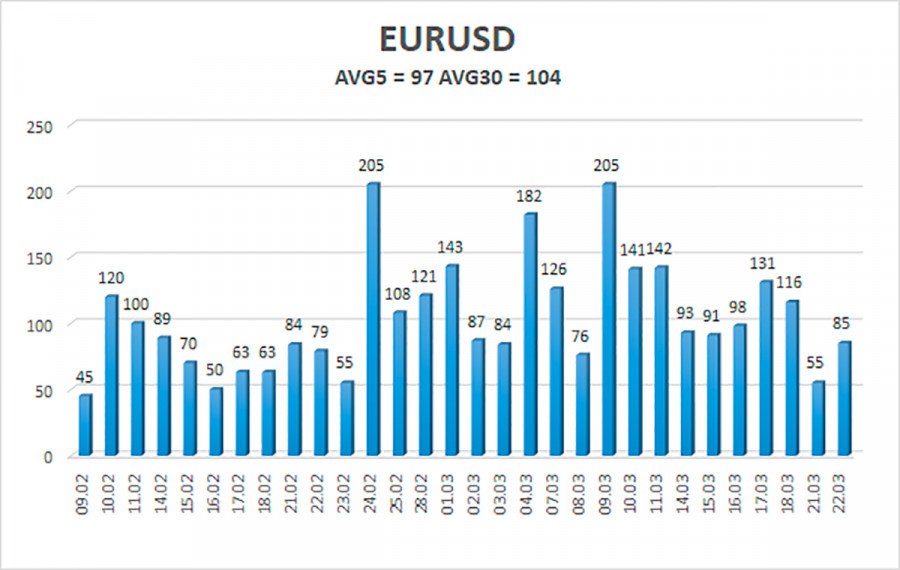

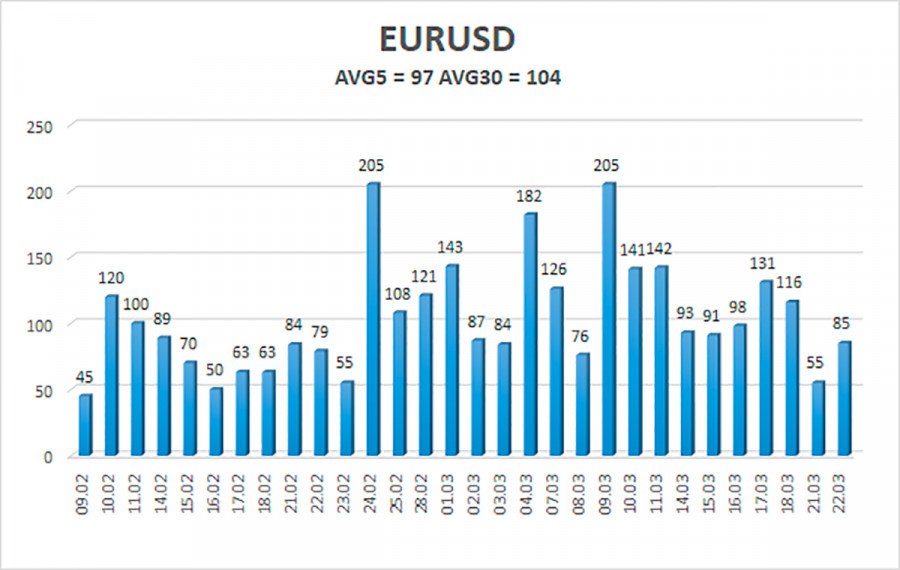

23 মার্চ পর্যন্ত ইউরো/ডলার কারেন্সি পেয়ারের ভোলাটিলিটি 97 পয়েন্ট এবং তা "উচ্চ" হিসাবে চিহ্নিত করা যায়। তাই, আমরা আশা করি যে এই জুটি আজ 1.0923 এবং 1.1118 এর স্তরের মধ্যে ওঠানামা করবে। হাইকেন আশি সূচকের ঊর্ধ্বমুখী একটি বিপরীতমুখী গতি একটি নতুন ঊর্ধ্বমুখী প্রবণতার সংকেত প্রদান করবে।

নিকটতম সমর্থন স্তর:

S1 - 1.0986

S2 - 1.0864

S3 - 1.0742

নিকটতম প্রতিরোধ স্তর:

R1 - 1.1108

R2 - 1.1230

R3 - 1.1353

ট্রেডিংয়ের পরামর্শ:

EUR/USD কারেন্সি পেয়ার মুভিং এভারেজ লাইনের কাছাকাছি রয়েছে। তাই, 1.1108 এবং 1.1118 লক্ষ্যমাত্রায় নতুন লং পজিশন এখন বিবেচনা করা উচিত যদি মূল্য এর উপরে অবস্থান করে। শর্ট পজিশন 1.0923 এবং 1.0864 লক্ষ্যমাত্রায় গ্রহণ করা যেতে পারে, সেক্ষেত্রে মুল্য প্রবণতা মুভিং এভারেজের নিচে না আসা পর্যন্ত শর্ট পজিশন গ্রহণ থেকে বিরত থাকতে হবে।

চিত্রের ব্যাখ্যা:

লিনিয়ার রিগ্রেশন চ্যানেল - চলতি প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তবে প্রবণতাটি এখন শক্তিশালী।

মুভিং এভারেজ লাইন (সেটিংস 20.0, মসৃণ) - স্বল্পমেয়াদি প্রবণতা এবং এখন কোন দিকে ট্রেড করা উচিত তা নির্ধারণ করে।

মারে স্তর - প্রবণতা এবং সংশোধনের লক্ষ্যমাত্রা।

ভোলাটিলিটির স্তর (লাল রেখা) - বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে সম্ভাব্য মূল্য চ্যানেল, যেখানে কারেন্সি পেয়ার পরের দিন সময় অতিবাহিত করবে।

CCI সূচক - যদি প্রবণতা অতিরিক্ত বিক্রি (-250-এর নীচে) বা অতিরিক্ত ক্রয় অঞ্চলে (+250-এর উপরে) প্রবেশের মানে হলো বিপরীত প্রবণতা তৈরি হতে পারে।