বুধবার EUR/USD কারেন্সি পেয়ারের মূল্যের ঊর্ধ্বমুখী প্রবণতা বজায় ছিল, যদিও তা বেশ ঝামেলাপূর্ণ ছিল। দিনের একমাত্র গুরুত্বপূর্ণ প্রতিবেদন হিসেবে মার্কিন মুদ্রাস্ফীতি প্রতিবেদন প্রকাশিত হয়েছে, এবং মূল প্রশ্ন ছিল যুক্তরাষ্ট্রের মুদ্রাস্ফীতি প্রত্যাশার চেয়ে বেশি বাড়বে কি না। উল্লেখযোগ্যভাবে, ডলার টানা চার মাস ধরে শক্তিশালী হচ্ছে, যা খুবই স্বাভাবিক। 2022 সাল থেকে মার্কেটের ট্রেডাররা ফেডারেল রিজার্ভের কাছ থেকে দ্রুত ও আক্রমণাত্মক হারে সুদের হার হ্রাসের প্রত্যাশা করেছিল, কিন্তু তা ঘটেনি। 2024 সালে ফেড তিনবার মোট 1% সুদের হার হ্রাস করেছিল। 2025 সালের জন্য 0.25% করে দুইবার সুদের হার হ্রাসের পরিকল্পনা করা হয়েছে। এই বাস্তবতা ট্রেডারদের প্রত্যাশার সঙ্গে তীব্রভাবে বিরোধী।

তবে, ট্রেডাররা তাদের ভুল থেকে শিক্ষা নিয়েছে। এখন ট্রেডাররা 2025 সালে ফেডের কাছ থেকে আরও কম সুদের হার হ্রাসের আশা করছে, যা জেরোম পাওয়েলের বক্তব্য বা সাম্প্রতিক ডট-প্লট পূর্বাভাসের চেয়ে কম। যদি সুদের হার হ্রাসের মাত্রা কম হয়, তাহলে মুদ্রাস্ফীতি বাড়তে হবে—বিশেষত পূর্বাভাস এবং ফেডের প্রত্যাশার চেয়ে বেশি হারে। গতকালের মুদ্রাস্ফীতি প্রতিবেদনে দেখা গিয়েছে যে মার্কিন মুদ্রাস্ফীতি বেড়ে 2.9%-এ পৌঁছেছে, তবে এটি পূর্বাভাসের সাথে সঙ্গতিপূর্ণ ছিল। সুতরাং, ডলার এখনো শক্তিশালী হয়নি... অন্তত এখনই নয়। মার্কেটের ট্রেডাররা আগেই এই প্রতিবেদনের প্রভাব বিবেচনায় নিয়েছে, যেমনটি প্রায়ই ঘটে। যেহেতু মুদ্রাস্ফীতি বাড়ছে (যেকোনো পরিস্থিতিতেই), ফেড সম্ভবত এই বছরে হয়তো একবার বা মোটেও সুদের হ্রাস নাও কমাতে পারে। এবং ডোনাল্ড ট্রাম্প এখনো প্রেসিডেন্ট হিসেবে দায়িত্ব নেননি—তার প্রশাসনের অধীনে দেশটির ভোক্তা মূল্য সূচক আরও বাড়তে পারে।

অতএব, ডিসেম্বরের মুদ্রাস্ফীতি পরিসংখ্যান যাই হোক না কেন, মৌলিক অর্থনৈতিক পরিস্থিতি অপরিবর্তিত রয়েছে। হ্যাঁ, বুধবার ডলার শক্তিশালী হতে ব্যর্থ হয়েছে, কিন্তু EUR/USD-এর মূল্যের এই সামান্য ঊর্ধ্বমুখী কারণে কি নিম্নমুখী প্রবণতা শেষ হয়েছে? না। বৈশ্বিক প্রভাবকগুলো কি বদলেছে? না। গতকাল কেবল আরও একটি কারেকশন হয়েছে, ফলে দরপতন আবার শুরু হতে পারে।

ট্রাম্প মুদ্রাস্ফীতির বৃদ্ধির ব্যাপারে সতর্ক রয়েছেন এবং ইতোমধ্যেই তার টিমকে জানিয়েছেন যে বাণিজ্য শুল্ক ধীরগতিতে এবং ধাপে ধাপে আরোপ করা হতে পারে। তবে, এই বিবৃতি কারেন্সি মার্কেটের গতিবিধি পরিবর্তন ঘটায়নি। মনে রাখবেন, প্রথম মেয়াদে ট্রাম্প "শক্তিশালী" ডলারের বিরোধিতা করেছিলেন, কারণ এটি বিশ্ব বাজারে আমেরিকান পণ্যের প্রতিযোগিতার সক্ষমতা কমায়। সহজভাবে বললে, মার্কিন পণ্য এবং কাঁচামালের দাম বেড়ে যায়, এবং চাহিদা হ্রাস পায়। এর বিপরীতে, ট্রাম্প চান মার্কিন ট্রেড ব্যালেন্স বাড়ুক। বর্তমানে তার পদক্ষেপগুলো বিপরীত প্রভাব ফেলছে বলে মনে হচ্ছে।

আমরা শীঘ্রই মার্কিন প্রাক্তন এবং ভবিষ্যৎ প্রেসিডেন্টের কাছ থেকে নতুন বিবৃতির আশা করতে পারি, যেখানে তিনি হয়তো ডলারকে দুর্বল করতে ফেডের প্রতি সুদের হার শূন্যের কাছাকাছি নামানোর প্রস্তাব দেবেন। তবে, পাওয়েল সম্ভবত ট্রাম্পের চাপের কাছে দ্বিতীয়বার নতি স্বীকার করবেন না। ফলস্বরূপ, ট্রাম্পের মুদ্রাস্ফীতি বৃদ্ধি করতে পারে এমন নীতিগুলো সম্ভবত উচ্চতর সুদের হার এবং শক্তিশালী ডলারের দিকে নিয়ে যাবে।

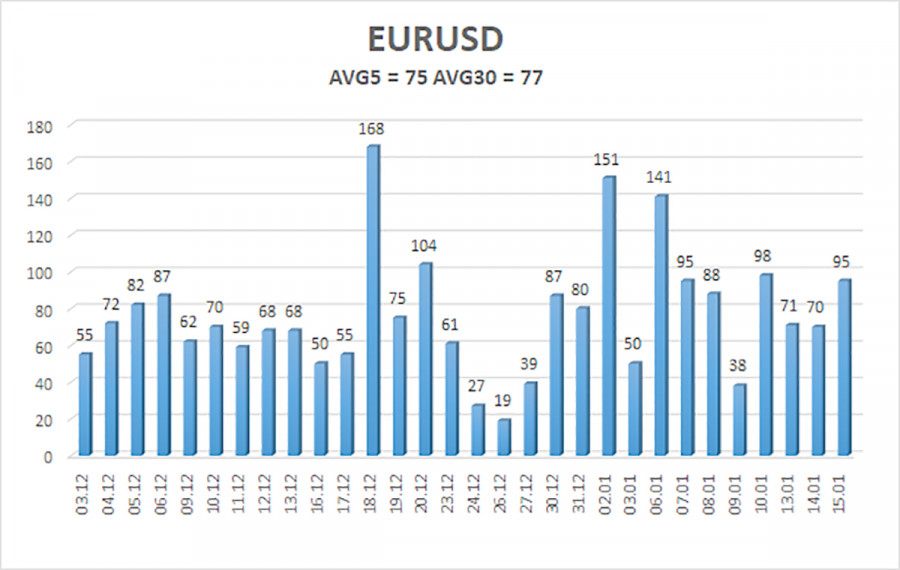

গত পাঁচ দিনের ট্রেডিংয়ে EUR/USD কারেন্সি পেয়ারের মূল্যের গড় ভোলাটিলিটি হচ্ছে 75 পিপস, যা "মাঝারি" হিসেবে বিবেচিত হয়। বৃহস্পতিবার, আমরা আশা করছি যে এই পেয়ারের মূল্য 1.0205 এবং 1.0355 লেভেলের মধ্যে ওঠানামা করবে। হায়ার লিনিয়ার রিগ্রেশন চ্যানেলটি বর্তমানে নিম্নমুখী হচ্ছে, যা বৈশ্বিক পর্যায়ে এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতার ধারাবাহিকতা নির্দেশ করে। CCI সূচকটি সম্প্রতি দুইবার ওভারসোল্ড জোনে প্রবেশ করেছে এবং দুটি বুলিশ ডাইভারজেন্স গঠন করেছে। তবে, এই সিগন্যালগুলো শুধুমাত্র একটি সম্ভাব্য কারেকশনের ইঙ্গিত দেয়।

নিকটতম সাপোর্ট লেভেল:

- S1: 1.0254

- S2: 1.0193

- S3: 1.0132

নিকটতম রেজিস্ট্যান্স লেভেল:

- R1: 1.0315

- R2: 1.0376

- R3: 1.0437

ট্রেডিংয়ের পরামর্শ:

সম্ভবত EUR/USD পেয়ারের মূল্যের নিম্নমুখী প্রবণতা বজায় থাকবে, কারণ সাম্প্রতিক মাসগুলোতে আমরা ধারাবাহিকভাবে মধ্যমেয়াদে এই পেয়ারের মূল্যের বিয়ারিশ প্রবণতা দেখতে পেয়েছি। আমরা মনে করি যে সামগ্রিক বিয়ারিশ প্রবণতা এখনো সম্পন্ন হয়নি। মার্কেটের ট্রেডাররা ইতোমধ্যে ফেডের ভবিষ্যৎ সুদের হার হ্রাসের সমস্ত সম্ভাবনা মূল্যায়ন করে নিয়েছে—এমন সম্ভাবনাও বেশি। ফলে, শুধুমাত্র টেকনিক্যাল কারেকশন ব্যতীত মধ্যমেয়াদে ডলারের দরপতনের উল্লেখযোগ্য কোনো কারণ নেই।

যদি এই পেয়ারের মূল্য মুভিং এভারেজের নিচে কনসলিডেট করে তাহলে শর্ট পজিশন এখনো প্রাসঙ্গিক থাকবে, যার লক্ষ্য 1.0205 এবং 1.0193 এ নির্ধারণ করা হয়েছে। "শুধুমাত্র" প্রযুক্তিগত বিশ্লেষণের উপর ভিত্তি করে ট্রেড করা ট্রেডারদের জন্য, মূল্য মুভিং এভারেজের উপরে বাড়লে লং পজিশন বিবেচনা করা যেতে পারে, যার লক্ষ্যমাত্রা 1.0437 এর লেভেল। তবে, বর্তমান সময়ে এই পেয়ারের মূল্যের যেকোনো ঊর্ধ্বমুখী মুভমেন্টকে একটি কারেকশন হিসেবে বিবেচনা করা উচিত।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।