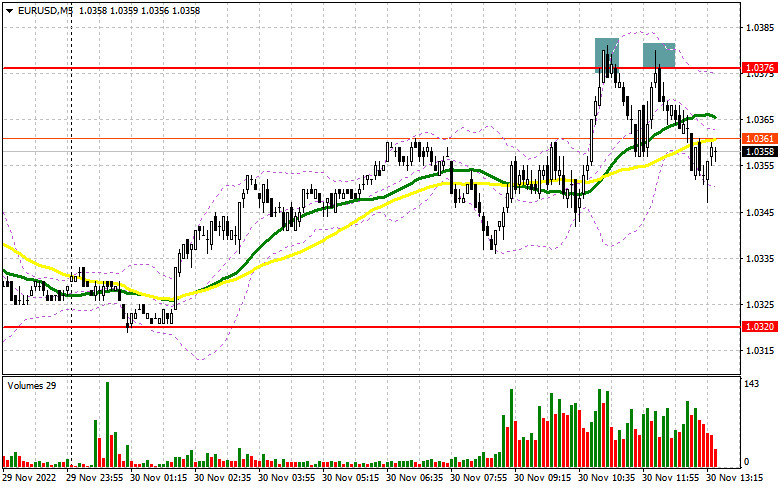

अपनी सुबह की समीक्षा में, मैंने 1.0376 के स्तर का उल्लेख किया और वहां से बाजार में प्रवेश करने की सिफारिश की। आइए देखें कि 5 मिनट के चार्ट पर क्या हुआ। इस स्तर की वृद्धि और इसके झूठे ब्रेकआउट ने दिन के पहले भाग में दो बिकवाली संकेत उत्पन्न किए। परिणामस्वरूप, जोड़ी 30 पिप्स से अधिक नीचे चली गई। तकनीकी तस्वीर और ट्रेडिंग रणनीति दिन के दूसरे भाग में नहीं बदली है।

EUR/USD पर लंबी पोजीशन के लिए:

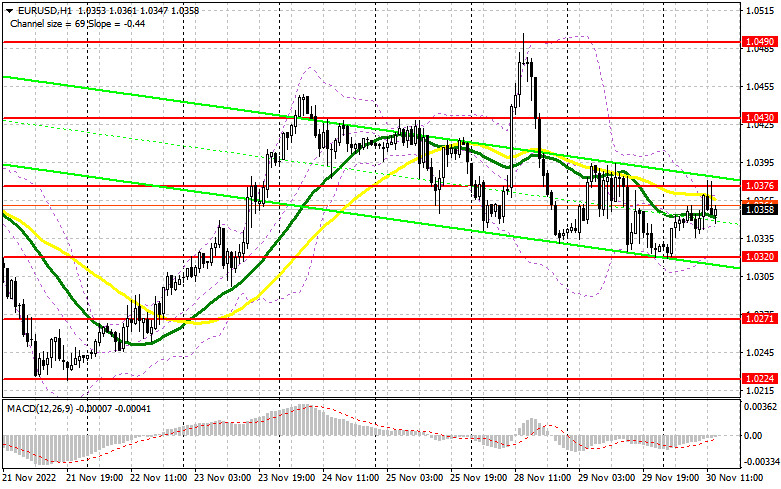

यूरोजोन में मुद्रास्फीति धीरे-धीरे कम हो रही है जो अल्पावधि में यूरो की ऊपरी क्षमता को सीमित कर रही है। फिर भी, यूरो के पास ठीक होने का एक मौका है क्योंकि दिन के दूसरे भाग में अधिक डेटा आ रहा है। बाजार एडीपी रोजगार परिवर्तन डेटा की प्रतीक्षा कर रहे हैं जो अपेक्षा से अधिक खराब हो सकता है। इसके अलावा, मजबूत खुदरा बिक्री के कारण तीसरी तिमाही के यूएस जीडीपी डेटा को संशोधित किए जाने की उम्मीद है। अंत में, फेड अध्यक्ष जेरोम पॉवेल भाषण देंगे। यदि उनके बयान का लहजा अधिक नरम हो जाता है, जिसकी संभावना नहीं है, तो EUR निश्चित रूप से ऊपर जाएगा। अन्यथा, जोड़ी पर दबाव वापस आ जाएगा और हमें सुबह के परिदृश्य के अनुसार कार्य करना होगा। यदि यूरो में गिरावट आती है, तो व्यापारियों को 1.0320 के निकटतम समर्थन पर ध्यान देना चाहिए। इसका झूठा ब्रेकआउट एक खरीद संकेत उत्पन्न करेगा और जोड़ी को 1.0376 को पुनः प्राप्त करने में मदद करेगा जहां चलती औसत जोड़ी की उल्टा क्षमता को सीमित करती है। इस रेंज का ब्रेकआउट और इसका डाउनवर्ड रिटेस्ट, जो शुरुआती ट्रेड में बुल्स द्वारा फेल हो गया था, बुलिश बायस को मजबूत करेगा और 1.0430 की ओर मार्ग प्रशस्त करेगा। यदि कीमत इस सीमा से ऊपर स्थिर होती है, तो यह 1.0490 के मासिक उच्च स्तर तक बढ़ सकती है जहां मैं लाभ लेने की सलाह देता हूं। यदि न्यूयॉर्क सत्र में EUR/USD में गिरावट आती है और खरीदार 1.0320 पर निष्क्रिय हैं, तो व्यापारी महीने के अंत में लाभ लेना शुरू कर देंगे, इस प्रकार यूरो पर अधिक दबाव पड़ेगा। जेरोम पॉवेल के कठोर बयान देने के मामले में यह विशेष रूप से सच है। यदि ऐसा है, तो 1.0271 के अगले समर्थन पर केवल एक झूठा ब्रेकआउट जोड़ी को खरीदने का एक कारण होगा। दिन के भीतर 30–35 पिप्स के संभावित उल्टा सुधार को ध्यान में रखते हुए, केवल 1.0224 के स्तर या 1.0180 के निचले स्तर पर रिबाउंड के ठीक बाद EUR/USD पर लॉन्ग जाने की सलाह दी जाती है।

EUR/USD पर शॉर्ट पोजीशन के लिए:

दोपहर में जोड़ी को बेचने का सबसे अच्छा क्षण 1.0376 पर एक झूठा ब्रेकआउट होगा जैसा कि मैंने ऊपर उल्लेख किया है। जोड़ी उस समय इस स्तर का परीक्षण कर सकती है जब मौलिक डेटा यूएस में प्रकाशित होता है। यह एक और प्रवेश बिंदु बनाएगा और 1.0320 के निकटतम समर्थन में गिरावट को भड़काएगा। इस सीमा के पास समेकन और इसके ऊपर की ओर पुन: प्रयास करने से बैल द्वारा निर्धारित ट्रिगर स्टॉप-लॉस ऑर्डर के साथ एक अतिरिक्त बिक्री संकेत पैदा होगा। इस मामले में, यूरो 1.0271 तक गिर सकता है जहां मैं लाभ लेने की सलाह देता हूं। 1.0224 का स्तर निम्नतम लक्ष्य के रूप में काम करेगा। यदि कीमत प्रभावित होती है, तो यह तेजी की प्रवृत्ति को रद्द कर सकता है। हालाँकि, जेरोम पॉवेल की केवल आक्रामक टिप्पणियाँ ही इस क्षेत्र का रास्ता खोल सकती हैं। यदि अमेरिकी व्यापार में EUR/USD ऊपर जाता है और भालू 1.0400 पर निष्क्रिय हैं, सट्टा विक्रेता बाजार छोड़ना शुरू कर देंगे। यह तेजी की उपस्थिति को मजबूत करेगा और 1.0430 के लिए रास्ता खोलकर उन्हें अपट्रेंड को फिर से शुरू करने में मदद करेगा। 1.0430 पर बेचना गलत ब्रेकआउट के बाद ही किया जा सकता है। रिबाउंड के ठीक बाद EUR/USD पर शार्ट होने की सलाह केवल 1.0490 के उच्च स्तर से दी जाती है, दिन के भीतर 3–35 पिप्स के गिरावट को ध्यान में रखते हुए।

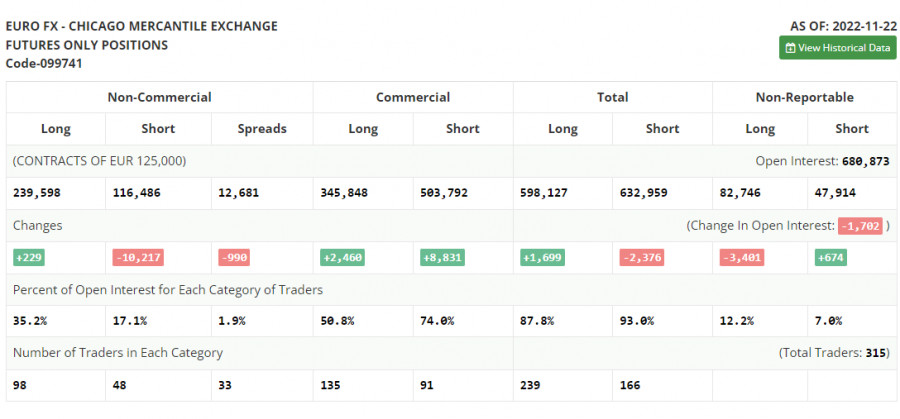

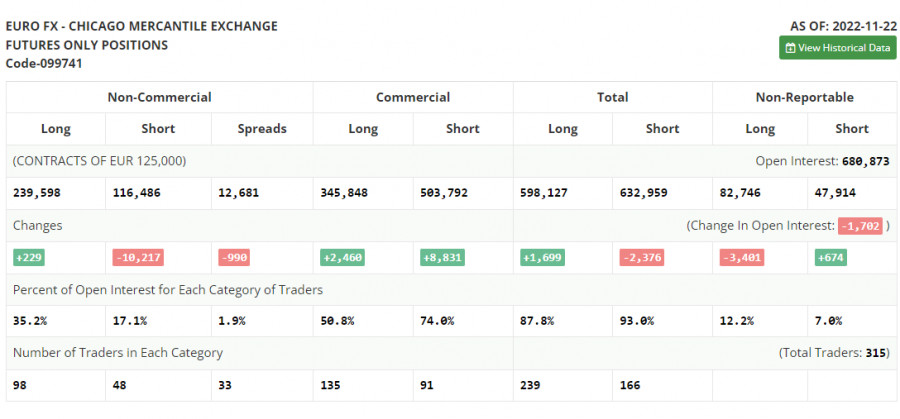

सीओटी रिपोर्ट

22 नवंबर के लिए ट्रेडर्स रिपोर्ट की प्रतिबद्धताओं ने लंबे पदों में वृद्धि और छोटे पदों में तेज गिरावट दर्ज की। फेड अधिकारियों द्वारा दिए गए बयान ने सांडों को बाजार में जमीन हासिल करने की अनुमति दी। ऐसा लगता है कि व्यापारियों को उम्मीद है कि अमेरिकी नियामक मौद्रिक नीति के प्रति अपने आक्रामक रुख को बदलेगा। यूएस जीडीपी और श्रम बाजार पर आने वाले आंकड़े बाजार की भावना को आकार देने के लिए एक निर्णायक कारक होंगे। नवंबर की महंगाई रिपोर्ट तस्वीर को पूरा करेगी। नई नौकरियों की संख्या में गिरावट और उच्च बेरोजगारी दर यूरो सहित जोखिम वाली संपत्तियों के मुकाबले अमेरिकी डॉलर की स्थिति को कमजोर करेगी। निवेशकों को फेड अधिकारियों द्वारा दिए गए बयानों की सावधानीपूर्वक निगरानी करने की भी आवश्यकता है। यदि अमेरिकी केंद्रीय बैंक का रुख और अधिक आक्रामक हो जाता है, तो इससे अमेरिकी डॉलर में और अधिक बिकवाली होगी। इसके पीछे कारण यह है कि आगे की दर वृद्धि अर्थव्यवस्था को एक बड़ी मंदी के करीब ले जाएगी। सीओटी की रिपोर्ट के अनुसार, व्यापारियों के गैर-वाणिज्यिक समूह की लंबी पोजीशन 229 से बढ़कर 239,598 हो गई, जबकि शॉर्ट पोजीशन 10,217 से तेजी से गिरकर 116,486 हो गई। पिछले सप्ताह, समग्र गैर-वाणिज्यिक शुद्ध स्थिति 112,666 की पिछली रीडिंग से बढ़कर 123,112 हो गई। यह इंगित करता है कि निवेशक सस्ते यूरो का लाभ उठा रहे हैं और इसे समता स्तर से ऊपर रखने के बावजूद इसे खरीदना जारी रखते हैं। वे इस उम्मीद में भी लॉन्ग पोजीशन जमा कर रहे होंगे कि जोड़ी जल्द या बाद में ठीक होना शुरू कर देगी। साप्ताहिक समापन मूल्य एक सप्ताह पहले के 1.0390 से घटकर 1.0315 हो गया।

संकेतक संकेत:

मूविंग एवरेज

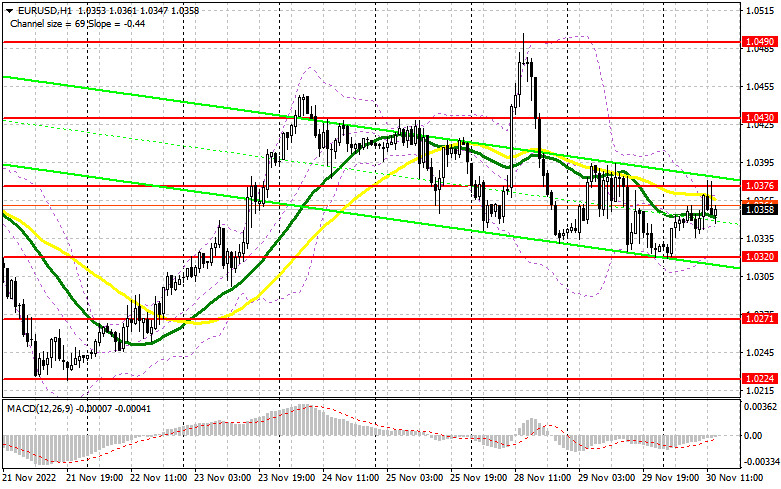

30- और 50-दिवसीय मूविंग एवरेज के पास ट्रेडिंग करना बाजार के संतुलन को दर्शाता है।

कृपया ध्यान दें कि मूविंग एवरेज की समय अवधि और स्तरों का विश्लेषण केवल H1 चार्ट के लिए किया जाता है, जो D1 चार्ट पर क्लासिक दैनिक मूविंग एवरेज की सामान्य परिभाषा से अलग है।

बोलिंगर बैंड

गिरावट की स्थिति में, 1.0320 पर सूचक का निचला बैंड समर्थन के रूप में काम करेगा।

संकेतकों का विवरण:

50-दिन की अवधि का मूविंग एवरेज अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर पीले रंग में चिह्नित; 30-दिन की अवधि का मूविंग एवरेज अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर हरे रंग में चिह्नित; एमएसीडी संकेतक (मूविंग एवरेज कन्वर्जेंस/डिवर्जेंस) 12 दिन की अवधि के साथ तेज ईएमए; 26 दिन की अवधि के साथ धीमा ईएमए। 9 दिन की अवधि के साथ एसएमए; बोलिंगर बैंड: 20 दिन की अवधि; गैर-वाणिज्यिक व्यापारी सट्टा लगाने वाले होते हैं जैसे व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं; लंबे गैर-वाणिज्यिक पद गैर-वाणिज्यिक व्यापारियों द्वारा खोले गए लंबे पदों की कुल संख्या का प्रतिनिधित्व करते हैं; लघु गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक व्यापारियों द्वारा खोले गए लघु पदों की कुल संख्या का प्रतिनिधित्व करती है; गैर-वाणिज्यिक शुद्ध स्थिति गैर-वाणिज्यिक व्यापारियों की छोटी और लंबी स्थिति के बीच का अंतर है।