बुधवार को, चलती औसत रेखा को पार करने में विफल रहने के बाद EUR / USD करेंसी पेअर ने फिर से ट्रेड करना शुरू कर दिया। पिछले लेख में, हमने एक चेतावनी जारी की थी कि 20-30 अंक (विशेष रूप से महत्वपूर्ण डेटा जारी करने के दौरान) की चाल में सुधार को प्रवृत्ति में बदलाव के रूप में नहीं माना जा सकता है। जैसा कि आप देख सकते हैं, कीमत एक बार फिर अगले ही दिन मूविंग एवरेज से नीचे गिर गई। यह पेअर के सपाट चरण में प्रवेश या नीचे की प्रवृत्ति के फिर से शुरू होने का संकेत दे सकता है। चूंकि अब यूरो के लिए कोई औचित्य नहीं है, हम दूसरे विकल्प के समर्थन में हैं। हमें अभी भी इसके हालिया रिबाउंड ग्रोथ के कारणों को समझने में परेशानी है, और यह अभी भी बहुत अधिक है। हम यूरो के कम से कम पांचवें स्तर तक और संभवतः इससे भी नीचे गिरने की उम्मीद कर रहे हैं। कीमत एक सप्ताह से अधिक समय से 24-घंटे TF पर महत्वपूर्ण रेखा से नीचे है, और वर्तमान सुधार पिछली वृद्धि के आलोक में न्यूनतम प्रतीत होता है। इसलिए, हमारे दृष्टिकोण से, इस समय जोड़ी के बढ़ने का कोई आधार नहीं है।

इसके अलावा, ध्यान रखें कि इस सप्ताह की अमेरिकी मुद्रास्फीति की रिपोर्ट में जनवरी में मूल्य वृद्धि की दर में मामूली कमी आई है। हमने चर्चा की कि कैसे मुद्रास्फीति अनिश्चित काल तक तीव्र दर से गिरती नहीं रहेगी; अंततः गिरावट धीमी हो जाएगी या पूरी तरह समाप्त हो जाएगी। नतीजतन, 4.75% की वर्तमान फेड दर पर भी, यह निश्चित नहीं है कि मुद्रास्फीति एक वर्ष के भीतर 2% पर वापस आ जाएगी। चालू वर्ष के लिए प्रमुख दर को कम करने का निर्णय अंतिम माना जा सकता है। यदि तेल और गैस की कीमतें मुद्रास्फीति पर दबाव जारी रखती हैं तो ये कीमतें हमेशा कम नहीं रहेंगी। 2023 में, कई विशेषज्ञ उनके उदय की आशा करते हैं। हम केवल यह इंगित करना चाहते हैं कि फेड दर को अधिक से अधिक बढ़ाने की आवश्यकता हो सकती है जितना कि अधिकांश लोग सोचते हैं।

ECB अतिरिक्त मौद्रिक दबाव लागू करने की तैयारी कर रहा है।

मौद्रिक समिति के एक सदस्य, क्लास नॉट के अनुसार, ECB लंबी अवधि के लिए अपनी मौद्रिक नीति को कड़ा करना जारी रख सकता है। याद रखें कि बाजार अब मार्च में 0.5% और मई में 0.25% की वृद्धि की आशा करता है। श्री नॉट ने ध्यान दिया कि यदि मुख्य मुद्रास्फीति में गिरावट शुरू नहीं होती है, तो नियामक मई में दर को 0.5% तक बढ़ाने का निर्णय ले सकता है। नतीजतन, जब मुद्रास्फीति (जैसा कि हमने कहा) एक अवांछनीय दर से कम हो रही है, तो ECB प्रतिनिधियों की बयानबाजी धीरे-धीरे सख्त होने लगी है। महंगाई लगभग एक साल से बढ़ रही है, लेकिन यह दोगुनी अवधि के लिए कम हो सकती है। "तोड़ना निर्माण नहीं है," जैसा कि वे कहते हैं।

वैसे, अगर हम यूरोपीय संघ के मुख्य मुद्रास्फीति आंकड़ों को देखें, तो हम तुरंत देख सकते हैं कि यह बिल्कुल भी नहीं गिरा है। दिसंबर के बाद से कोई बदलाव नहीं हुआ है, जब 5.2% का शिखर मूल्य दर्ज किया गया था। बहुत से लोग सोचते हैं कि नियामक मूलभूत संकेतक पर अधिक ध्यान केंद्रित करते हैं, जो भोजन और ऊर्जा की लागत में परिवर्तन की उपेक्षा करता है। नतीजतन, यह भविष्यवाणी करना तर्कसंगत है कि अगर मौजूदा आर्थिक स्थिति बनी रहती है तो ECB को मौद्रिक दबाव बढ़ाने की आवश्यकता होगी। वैसे, अमेरिका में कोर इन्फ्लेशन को भी गिरावट आने में समय लग रहा है। यह पिछले एक साल में लगातार बढ़ रहा है और घट रहा है, 5.9% और 6.6% की समान सीमा के भीतर। हालांकि पिछले चार महीने नीचे चले गए हैं, जनवरी में गिरावट केवल 0.1% थी। सिद्धांत रूप में, फेड "हॉकिश" भाषा के प्रयोग को प्रतिबंधित कर सकता है। यह इंगित करता है कि दरें अमेरिका और यूरोपीय संघ दोनों में बाजार की अपेक्षा से अधिक बढ़ सकती हैं। एकमात्र अनिश्चितता यह है कि वे कितने अधिक शक्तिशाली बनेंगे। हम इस संभावना से इंकार नहीं करते हैं कि यूरो 2023 में एक नया ऊर्ध्वगामी रुझान बनाना जारी रखेगा, इस संभावना को देखते हुए कि ECB दर फेड दर से ऊपर उठ जाएगी। लेकिन अभी के लिए, ओवरबॉट की स्थिति को खत्म करने और इस नए चलन के लिए तैयार होने के लिए कम से कम ध्यान देने योग्य नीचे की ओर सुधार की आवश्यकता है।

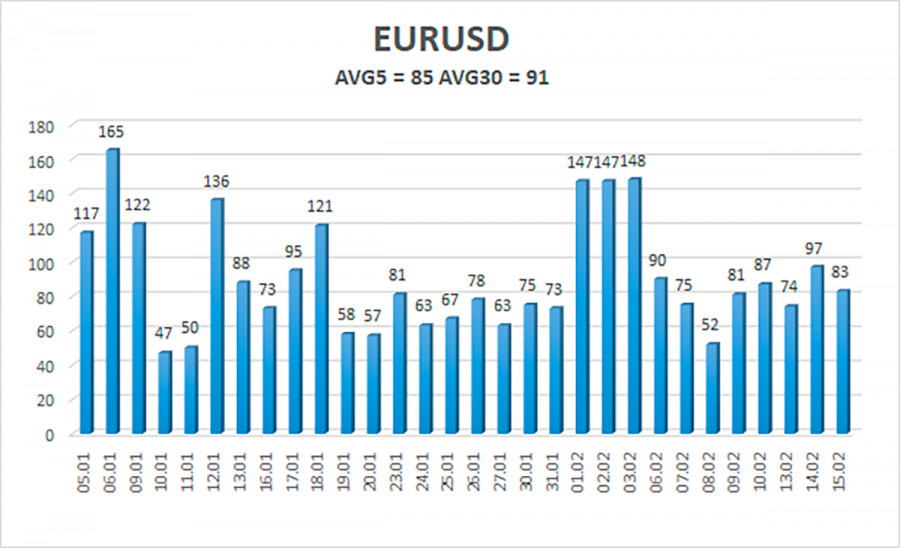

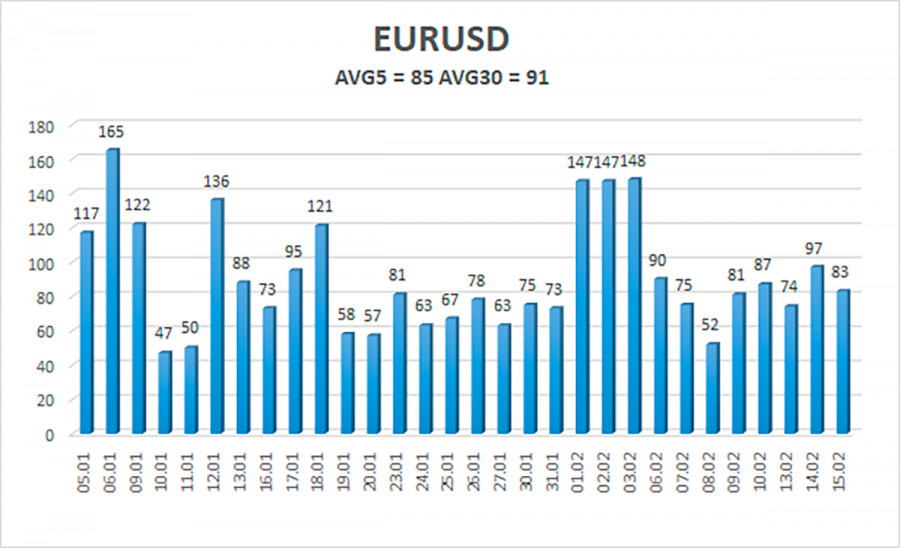

16 फरवरी तक, पिछले पांच ट्रेडिंग दिनों में EUR/USD करेंसी पेअर की औसत अस्थिरता 85 अंक थी, जिसे "सामान्य" माना जाता है। इसलिए, गुरुवार को, हम पेअर के 1.0618 और 1.0788 के बीच जाने का अनुमान लगाते हैं। हेइकेन एशी इंडिकेटर का डाउनवर्ड टर्न डाउनवर्ड मूवमेंट की संभावित निरंतरता का संकेत देगा।

समर्थन के निकटतम स्तर

S1 - 1.0620

S2 - 1.0498

S3 - 1.0376

प्रतिरोध का निकटतम स्तर

R1 - 1.0742

R2 - 1.0864

R3 - 1.0986

ट्रेड सुझाव:

EUR/USD पेअर में गिरावट जारी है। इस बिंदु पर, यदि हेइकेन एशी संकेत नीचे की ओर उलट जाता है और कीमत चलती औसत से नीचे है, तो 1.0620 और 1.0498 के लक्ष्य के साथ नए शॉर्ट पोजीशन खोलने के बारे में सोचना संभव है। मूविंग एवरेज लाइन के ऊपर कीमत लॉक होने के बाद, 1.0788 और 1.0864 के लक्ष्य के साथ लंबी स्थिति शुरू की जा सकती है।

दृष्टांतों के लिए स्पष्टीकरण:

रेखीय प्रतिगमन चैनलों के उपयोग के साथ वर्तमान प्रवृत्ति का निर्धारण करें। प्रवृत्ति अब मजबूत है अगर वे दोनों एक ही दिशा में आगे बढ़ रहे हैं।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ): यह संकेतक वर्तमान शॉर्ट-टर्म ट्रेंड और ट्रेडिंग दिशा की पहचान करता है।

मुर्रे का स्तर समायोजन और मूवमेंट के लिए शुरुआती बिंदु के रूप में काम करता है।

वर्तमान अस्थिरता संकेतकों के आधार पर, अस्थिरता स्तर (लाल रेखाएँ) अपेक्षित मूल्य चैनल का प्रतिनिधित्व करते हैं जिसमें जोड़ी अगले दिन ट्रेड करेगी।

जब CCI सूचक अधिक खरीददार (+250 से ऊपर) या अधिविक्रीत (-250 से नीचे) क्षेत्रों में पार करता है तो विपरीत दिशा में एक प्रवृत्ति उत्क्रमण आसन्न होता है।