बुधवार को, GBP/USD करेंसी पेअर में लगभग 200 अंक की गिरावट आई। निश्चय ही ऐसा आन्दोलन संयोग से नहीं हो सकता था। अमेरिकी मुद्रास्फीति पर एक अध्ययन जो एक दिन पहले जारी किया गया था, ने जनवरी में मामूली कमी का संकेत दिया। अगले दिन, ब्रिटिश मुद्रास्फीति पर एक रिपोर्ट सार्वजनिक की गई, और इसने 0.4% की गिरावट को 10.1% y/y बताया। ब्रिटिश पाउंड का अवमूल्यन अभी भी सबसे संभावित परिदृश्य है, जैसा कि हमने पिछले लेख में बताया था। हालांकि जनवरी में उपभोक्ता मूल्य सूचकांक में गिरावट को "तेज" नहीं कहा जा सकता है, लेकिन इसे "कमजोर" भी नहीं कहा जा सकता है। सबसे महत्वपूर्ण बात यह है कि बैंक ऑफ़ इंग्लैंड की मौद्रिक नीति पर अभी तक इसका कोई प्रभाव नहीं पड़ा है।

ब्रिटिश रेगुलेटर पहले ही प्रमुख दर में दस बार वृद्धि कर चुका है, फिर भी केवल तीन महीनों में, मुद्रास्फीति में केवल 1% की कमी आई है। यह स्पष्ट हो जाता है कि बीए का मुद्रास्फीति के साथ संघर्ष उत्तरार्द्ध के पक्ष में स्थानांतरित हो रहा है क्योंकि दर लगातार नहीं बढ़ सकती है लेकिन हाल के महीनों में 0.5% की वृद्धि में ऐसा कर रही है। इसलिए, घटती हुई मुद्रास्फीति अनिवार्य रूप से यह संकेत नहीं देती है कि नियामक भविष्य में दर बढ़ाने से परहेज करेगा, और बढ़ती "आक्रामक" भावना आवश्यक रूप से घटती मुद्रास्फीति की कमी का संकेत नहीं देती है। सामान्य तौर पर, मुद्रास्फीति और बीए दर के बीच संबंध वर्तमान में नगण्य है। उपभोक्ता मूल्य सूचकांक चाहे कितना भी गिर जाए, नियामक को उच्चतम दर पर दर बढ़ाते रहना चाहिए। इसलिए, जिस दर से मुद्रास्फीति कम हो रही है, उसके बजाय सवाल यह है कि क्या बीए मौद्रिक नीति को कसने के लिए तैयार है। कल, बाजार ने इस सवाल का जवाब दिया कि क्या उसे मूल्य वृद्धि को नियंत्रित करने के लिए बीए की क्षमता पर विश्वास है। जैसा कि पाउंड में कमी आई है, ट्रेडर्स को उम्मीद नहीं है कि नियामक कोई नई आक्रामक कार्रवाई करेगा। नतीजतन, ब्रिटिश पाउंड में गिरावट जारी रह सकती है क्योंकि फेड केवल सख्त मौद्रिक नीति के संकेत भेज रहा है।

यहां तक कि जब फेड बाजारों को शांत रखने की कोशिश करता है, तब भी चीजें ठीक नहीं होतीं।

जेरोम पॉवेल ने दो सप्ताह पहले कहा था कि अगर अमेरिकी श्रम बाजार की ताकत और कम बेरोजगारी बनी रहती है तो नियामक मौद्रिक नीति को और अधिक मजबूती से कसने का विकल्प चुन सकता है। यहाँ, एक साथ दो महत्वपूर्ण बिंदु हैं। श्रम बाजार मजबूत है, लेकिन एक उच्च दर बेरोजगारी दर को बढ़ाकर इसे "ठंडा" कर सकती है, जो वेतन वृद्धि को रोक देगी और मुद्रास्फीति को कम कर देगी। उच्च दरों के परिणामस्वरूप मुद्रास्फीति में भी गिरावट आएगी क्योंकि कम पैसे का निवेश और उधार लिया जाएगा। और यह देखते हुए कि श्रम बाजार अभी कितना अच्छा कर रहा है, फेड 2023 तक वस्तुतः किसी भी तरह से ब्याज दरें बढ़ाने के लिए स्वतंत्र है।

फिलाडेल्फिया फेडरल रिजर्व के अध्यक्ष पैट्रिक हार्कर ने कल कहा था कि फेड को 5% से अधिक की दर में वृद्धि करनी चाहिए, जिसे लंबे समय से व्यापक रूप से स्वीकार किया गया है। हालांकि, उन्होंने इस बात पर जोर दिया कि 5% से ऊपर की विशिष्ट राशि स्थिति पर निर्भर करेगी। दूसरे शब्दों में, यदि मुद्रास्फीति की दर कम होना बंद हो जाती है, तो हर्कर दर को 6% तक बढ़ाने की अनुमति देता है। बेशक, फेड की हर बैठक अब इस सब पर फैसला करेगी। दर में 0.75% या 0.5% की वृद्धि हो सकती है, जबकि मुद्रास्फीति अभी भी असामान्य रूप से उच्च थी, लेकिन अब यह मुद्रास्फीति को संबोधित करने के लिए आवश्यक है, चुनाव बैठक से बैठक में किया जाएगा। फिर भी, फेड की एक मजबूत कसौटी की अनुमति देने की क्षमता सबसे ज्यादा मायने रखती है क्योंकि यह अमेरिकी करेंसी को भविष्य के विकास के लिए अधिक अवसर देती है।

हार्कर का मानना है कि खाद्य कीमतें अभी भी बहुत अधिक हैं और मुद्रास्फीति में कटौती की प्रक्रिया बहुत धीमी गति से आगे बढ़ रही है, हालांकि उनके कुछ सहयोगियों को प्रगति से प्रोत्साहित किया जाता है। वर्ष के अंत तक, मुख्य मुद्रास्फीति घटकर 3.5% हो जाएगी, जो कि उनकी भविष्यवाणी के अनुसार अभी भी 2% से बहुत अधिक होगी। हार्कर ने मंदी की संभावना को भी खारिज कर दिया, यह भविष्यवाणी करते हुए कि इस वर्ष अर्थव्यवस्था में 1% और अगले 2% का विस्तार होगा। जैसा कि आप देख सकते हैं, डॉलर समग्र रूप से अच्छा कर रहा है। चूंकि अर्थव्यवस्था मजबूत है, श्रम बाजार मजबूत है और दरें बढ़ रही हैं, इसलिए दरें बढ़ती रहेंगी। ब्रिटिश पाउंड के रास्ते में कुछ भी खड़ा नहीं है। ECB की मौद्रिक नीति को सख्त करने की महत्वपूर्ण संभावना के कारण, यूरो मुद्रा अभी भी संतुलित हो सकती है, लेकिन पाउंड एक बार फिर नीचे गिरने का जोखिम उठाता है।

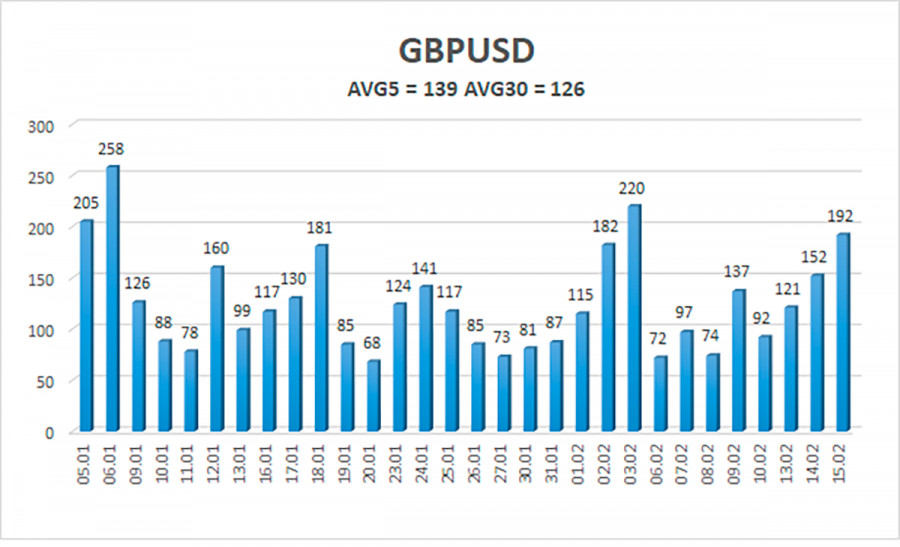

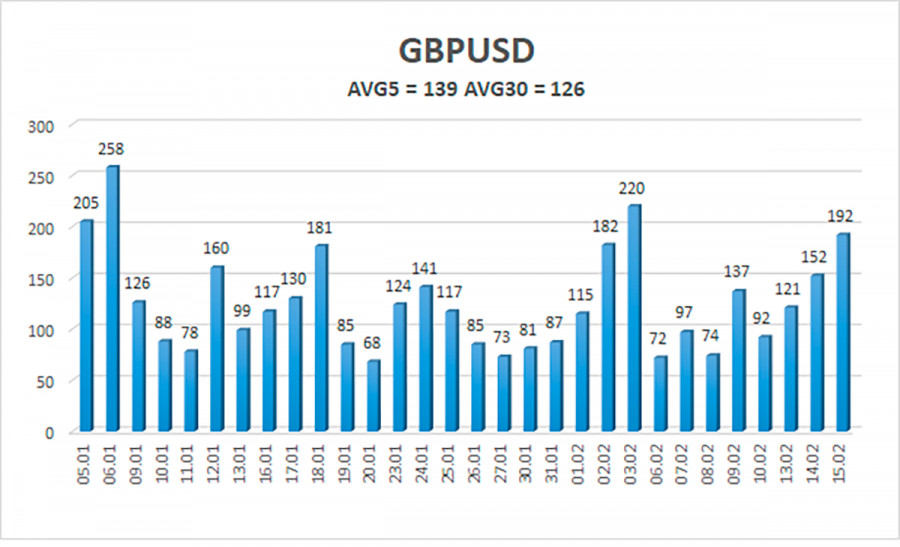

पिछले पांच ट्रेडिंग दिनों में, GBP/USD पेअर ने 139 अंकों की औसत अस्थिरता का अनुभव किया है। डॉलर/पाउंड विनिमय दर के लिए यह आंकड़ा "उच्च" है। नतीजतन, हम चैनल के अंदर गुरुवार, 16 फरवरी को 1.1861 और 1.2181 के स्तर तक सीमित होने की उम्मीद करते हैं। सुधारात्मक मूवमेंट का दौर तब शुरू होता है जब हेइकेन आशी सूचक ऊपर की ओर उलट जाता है।

समर्थन के निकटतम स्तर

S1 - 1.2024

S2 - 1.1963

S3 - 1.1902

प्रतिरोध का निकटतम स्तर

R1 - 1.2085

R2 - 1.2146

R3 - 1.2207

ट्रेड सुझाव:

4 घंटे की समय सीमा के दौरान, GBP/USD पेअर ने अपनी गिरावट का रुख फिर से शुरू कर दिया। इसलिए, जब तक हेइकेन आशी संकेतक ऊपर नहीं आता, तब तक 1.1963 और 1.1902 के लक्ष्य के साथ शॉर्ट पोजीशन बनाए रखना संभव है। मूविंग एवरेज से ऊपर समेकन की स्थिति में, 1.2181 और 1.2268 के लक्ष्य के साथ लंबी स्थिति शुरू की जा सकती है।

दृष्टांतों के लिए स्पष्टीकरण:

रेखीय प्रतिगमन चैनलों के उपयोग के साथ वर्तमान प्रवृत्ति का निर्धारण करें। प्रवृत्ति अब मजबूत है अगर वे दोनों एक ही दिशा में आगे बढ़ रहे हैं।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ): यह संकेतक वर्तमान शॉर्ट-टर्म ट्रेंड और ट्रेडिंग दिशा की पहचान करता है।

मुर्रे का स्तर समायोजन और आंदोलनों के लिए शुरुआती बिंदु के रूप में काम करता है।

वर्तमान अस्थिरता संकेतकों के आधार पर, अस्थिरता स्तर (लाल रेखाएँ) अपेक्षित मूल्य चैनल का प्रतिनिधित्व करते हैं जिसमें पेअर अगले दिन ट्रेड करेगी।

जब CCI सूचक अधिक खरीददार (+250 से ऊपर) या अधिविक्रीत (-250 से नीचे) क्षेत्रों में पार करता है तो विपरीत दिशा में एक प्रवृत्ति उत्क्रमण आसन्न होता है।