Валютная пара EUR/USD в понедельник начала новый виток восходящего движения, не сумев преодолеть скользящую среднюю линию. С технической точки зрения, такое поведение пары абсолютно оправдано: раз мувинг не преодолен, то и падения быть не должно. С фундаментальной же точки зрения, рост европейской валюты даже в понедельник при полном отсутствии каких-либо событий или публикаций по-прежнему вызывает удивление. Тем не менее, мы всегда можем вести торговлю в соответствии с технической картиной, тем более что на этой неделе «фундамента» и макроэкономики будет немного. Справедливо или нет, но европейская валюта пока продолжает свой рост. Возможно, это связано со ставками, а точнее с ожиданиями рынка по ставкам, но начало было положено две недели назад, когда в США обанкротилось сразу три крупных банка, а ФРС в ответ на эти события внедрила новую программу количественного стимулирования на 300 млрд долларов. Именно тогда рынок понял, что денежная масса в США будет опять расти, что явно не соответствует желанию регулятора понизить инфляцию. Но у ФедРезерва не было другого выхода, а трейдеры решили, что это хорошая возможность продавать доллар.

На 24-часовом ТФ техническая картина пока не меняется, так как пара продолжает располагаться около ключевых линий индикатора Ишимоку, что указывает на отсутствие тенденции. Мы по-прежнему считаем, что нисходящая коррекция была слишком слаба, чтобы пара с легкостью возобновила движение на Север. Даже если предположить, что ЕЦБ в текущем году повысит ставку сильнее, чем ФРС, то насколько сильнее? ФедРезерв поднимет ставку 1-2 раза практически стопроцентно. Сколько раз поднимет ставку ЕЦБ, если сейчас она составляет 3,5%? Максимум 3-4. Уже сейчас представители ЕЦБ используют трактовку «мы еще не достигли максимального размера ставки», что само по себе говорит о близости этого момента. Поэтому мы бы не рассчитывали на сильный подъем, а значит и сильного укрепления евро быть не должно.

Кристин Лагард дает пищу для размышлений.

В пятницу Кристин Лагард, выступающая в четвертый или пятый раз за неделю, опять заявила, что не видит признаков замедления базовой инфляции в ЕС. Мы тоже их не видим, потому что каждый новый отчет по инфляции показывает только ее рост. Основная инфляция снижается, но ЕЦБ неоднократно заявлял, что при определении монетарной политики руководствуется базовым показателем. Поэтому пока что можно сказать только одно: базовая инфляция еще ни разу не снизилась с тех пор, как ЕЦБ вообще начал ужесточение монетарной политики. Следовательно, ставку нужно продолжать повышать. Также госпожа Лагард сказала одну очень важную фразу: «Мы будем руководствоваться поступающими данными при будущих изменениях ставки». Кто-то мог бы рассмотреть в этой фразе намек на дальнейшее повышение ставки без вариантов, но сама Лагард также добавила, что ЕЦБ не зарекается ни от быстрого повышения, ни от паузы.

Другими словами, регулятор будет более тщательно анализировать ВСЮ поступающую статистику, а не только отчеты по инфляции. Теперь представим себе, что отчеты по ВВП свалятся в отрицательную область. Будет ли это означать, что в повышении ставки будет взята пауза? Вполне вероятно. Соответственно, речь идет не только о повышении ставки в зависимости от размера инфляции, а и о повышении ставки в зависимости от темпов экономического роста. Уже сейчас экономика Евросоюза близка к рецессии, показывая от квартала к кварталу минимальный прирост. Глубокой рецессии, может быть, и получится избежать, но просто рецессии – нет. Следовательно, каждое следующее ужесточение – это шаг в направлении начала рецессии. Мы считаем, что в будущем ЕЦБ будет гораздо более осторожен и не будет поднимать ставку на 0,5%. Однако рынок пока рассчитывает на более сильное ужесточение от ЕЦБ, чем от ФРС, следовательно основания покупать евровалюту все же имеются. Хоть с нашей точки зрения они и недостаточные после роста пары на 1500 пунктов за считанные месяцы.

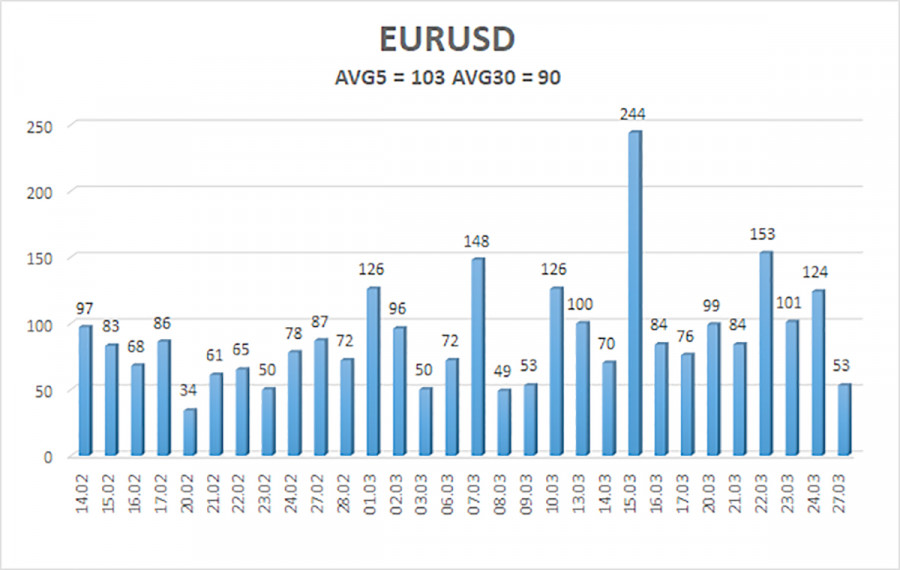

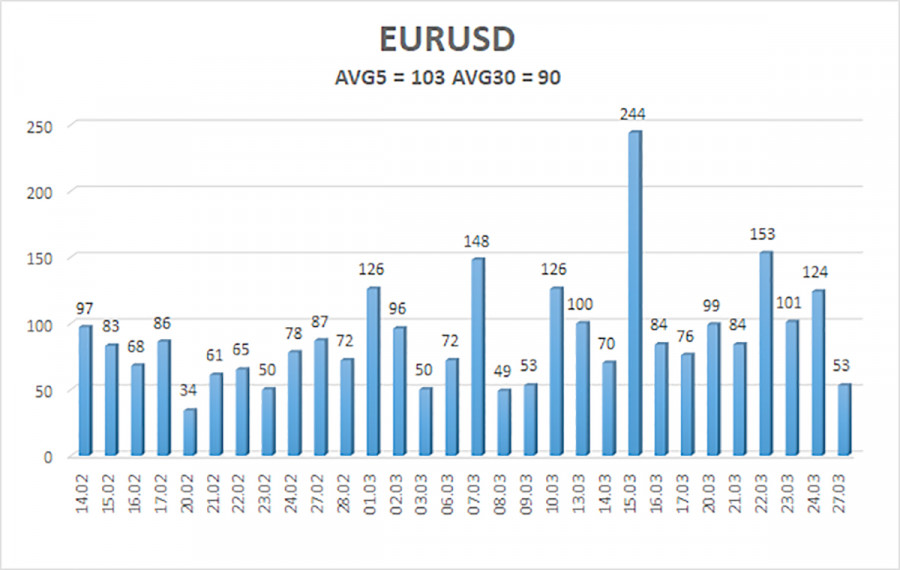

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 28 марта составляет 103 пункта и характеризуется, как «высокая». Таким образом, мы ожидаем движение пары между уровнями 1,0694 и 1,0900 во вторник. Разворот индикатора Хайкен Аши обратно вниз укажет на новый виток нисходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0742

S2 – 1,0620

S3 – 1,0498

Ближайшие уровни сопротивления:

R1 – 1,0864

R2 – 1,0986

R3 – 1,1108

Торговые рекомендации:

Пара EUR/USD пытается возобновить движение вверх. В данное время можно оставаться в длинных позициях с целями 1,0864 и 1,0900 до разворота индикатора Хайкен Аши вниз. Открывать короткие позиции можно будет после закрепления цены ниже скользящей средней линии с целями 1,0694 и 1,0620.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 28 марта. Джеймс Буллард и Нил Кашкари не поддержали доллар.

Прогноз и торговые сигналы по EUR/USD на 28 марта. Отчет COT. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 28 марта. Отчет COT. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.