Kini jelas kepada semua orang bahawa sedekad dasar monetari yang sangat mudah telah mencipta gelembung aset di seluruh dunia, dan ia baru sahaja berakhir. Tanda-tanda awal masalah adalah berkaitan dengan inflasi pasaran dan paling sukar mencecah aset berisiko tinggi.

Pasaran dibuka dengan penurunan, industri kripto mewarisinya - bila penurunan itu akan berhenti?

Ahli ekonomi hari ini menegaskan bahawa trend itu telah merangkumi semua sektor pasaran kewangan: gelembung itu "secara serentak meletus" dalam sektor mata wang kripto, paladium, saham teknologi jangka panjang dan kawasan pasaran berisiko sejarah yang lain. Keruntuhan sfera spekulatif sedang berlaku ketika ekonomi AS bersiap sedia untuk menghadapi gelanggang keras daripada Rizab Persekutuan.

Jadi, salah seorang pakar pelaburan portfolio berkongsi pendapatnya: "Pengurangan kecairan oleh Fed akan membawa kepada peningkatan dalam kedua-dua premium risiko pada saham dan kadar faedah, yang akan terus memberi kesan yang tidak seimbang kepada aset paling berisiko di pasaran, termasuk pelaburan impuls dalam saham teknologi yang tidak menguntungkan, saham meme dan terutamanya mata wang kripto yang tidak mempunyai nilai intrinsik."

Oleh itu, beliau berkata bahawa pasaran boleh bertindak balas terhadap pengurangan kecairan dengan cara yang standard. Walau bagaimanapun, tidak semuanya begitu jelas.

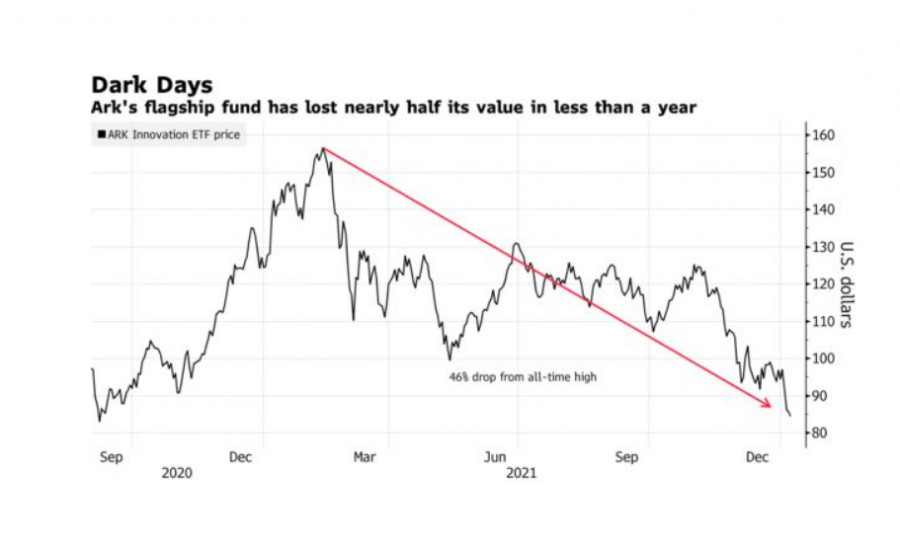

Sudah pasti, setakat ini semua sektor spekulatif menunjukkan aliran keluar dana. Sangat mengindikasikan dengan latar belakang ini ialah petikan Pengurusan Pelaburan ARK ETF inovatif unggul daripada Katie Wood, yang bersinar dengan lampu neon keuntungan super sepanjang 2021. Kini ia telah jatuh kira-kira 46% daripada rekod tertinggi yang dicatatkan pada Februari 2021.

Isyarat hawkish Fed telah melanda semua syarikat teknologi yang memperoleh momentum dalam tempoh sebelumnya, dan kebanyakan mereka, termasuk Tesla Inc. dan Roku Inc., adalah pelaburan strategik dalam portfolio ARK Investment.

Portfolio teknologi daripada Goldman Sachs Group Inc. juga jatuh selepas paras tertinggi dalam tempoh beberapa tahun, manakala indeks penjejakan SPAC menurun kepada 35% daripada paras tertingginya.

"Persekitaran kadar faedah yang berpotensi meningkat memaksa pelabur untuk menilai terlalu tinggi risiko yang mereka sanggup ambil," kata Todd Rosenblatt, ketua penyelidikan di salah satu institusi pelaburan. "Mempunyai potensi pertumbuhan yang lebih tinggi, tetapi perniagaan yang kurang stabil kehilangan populariti, manakala pelabur lebih suka perniagaan yang lebih stabil."

Bagaimanapun, beliau tidak menganggap pelepasan kawasan pasaran ini sebagai gelembung pecah.

"Saya tidak suka frasa 'gelembung' kerana ia hanya menjadi jelas di belakang," tambah Rosenblatt. "Kami berada di tengah-tengah trend ini, dan ia mungkin atau mungkin tidak mengubah haluan."

Ini bercanggah dengan pandangan ramai ahli ekonomi lain, yang terkenal dengan kenyataan seperti "Gelembung membuatkan anda percaya padanya sehingga saat ia meletus." Tetapi selepas krisis 2008, Fed telah dua kali menggunakan kaedah baru kadar faedah ultra rendah untuk merangsang ekonomi, dan pada 2013 ia berjaya. Setakat ini, kami tidak tahu banyak tentang keupayaan mod ini untuk jangka masa yang lama.

Aset berisiko tinggi kehilangan daya tarikannya, tetapi ini adalah lumrah

Sepanjang dekad yang lalu, ekonomi telah menjadi terlalu spekulatif, menarik pedagang runcit dari seluruh dunia. Mungkin mereka tidak akan bersedia untuk berputus asa, dan akan mewujudkan kecairan kenaikan harga yang mencukupi untuk mengekalkan pasaran, kerana ia adalah sepanjang Disember 2021.

Tetapi setakat ini, indeks Nasdaq Biotech, merangkumi syarikat seperti Amgen Inc. dan Gilead Sciences Inc., sudah pun rugi. Jadi, pada minggu pertama tahun baharu, pengembalian adalah 6.5%, yang merupakan tempoh lima hari terburuk sejak pertengahan Mac 2020. Dan semua ini adalah akibat daripada kesan penggiliran pelabur daripada berisiko tinggi dan keuntungan saham yang tinggi dalam bidang tradisional.

Sementara itu, Invesco Solar ETF Khamis lalu menyaksikan penurunan lebih daripada $70 juta - penurunan terbesar sejak Mac tahun lepas. Dana itu, yang menunjukkan pertumbuhan lebih daripada 230% pada 2020, telah hilang kilauannya.

Mata wang kripto tidak terlepas daripada hakisan spekulatif. Bitcoin turun sekitar 40% pada lewat Jumaat selepas mencecah paras tertinggi sepanjang masa hampir $69,000 pada bulan November. Eter, mata wang kripto kedua terbesar mengikut nilai pasaran, telah jatuh kira-kira 35% berbanding paras tertinggi November.

Menurut Noelle Acheson, ketua analisis pasaran di syarikat pelaburan, pengeluaran dalam bitcoin "nampaknya lebih disebabkan oleh pedagang dan pelabur jangka pendek yang melihat BTC sebagai aset berisiko dan cenderung untuk mencairkan kedudukan untuk mengurangkan risiko portfolio mereka. ." "Selain itu, leverage dalam pasaran tidak berada pada tahap yang berlebihan, tetapi semakin meningkat, yang bermaksud bahawa penyingkiran kedudukan derivatif membantu menolak pasaran ke bawah."

Dalam erti kata lain, kini pedagang-pedagang yang kekal dengan "tangan yang lemah" telah menyingkirkan BTC, manakala perdagangan urusniaga harian menyokong kadar pertukaran lebih.

Dan kini persoalannya kekal: adakah pedagang yang membeli niaga hadapan pada aset berisiko tinggi akan mengekalkan kedudukan mereka? Terdapat kemungkinan bahawa mereka tidak akan bersedia untuk menggabungkan kedudukan yang sangat menarik baru-baru ini, dan kemudian pasaran akan menahan daripada penurunan selanjutnya.

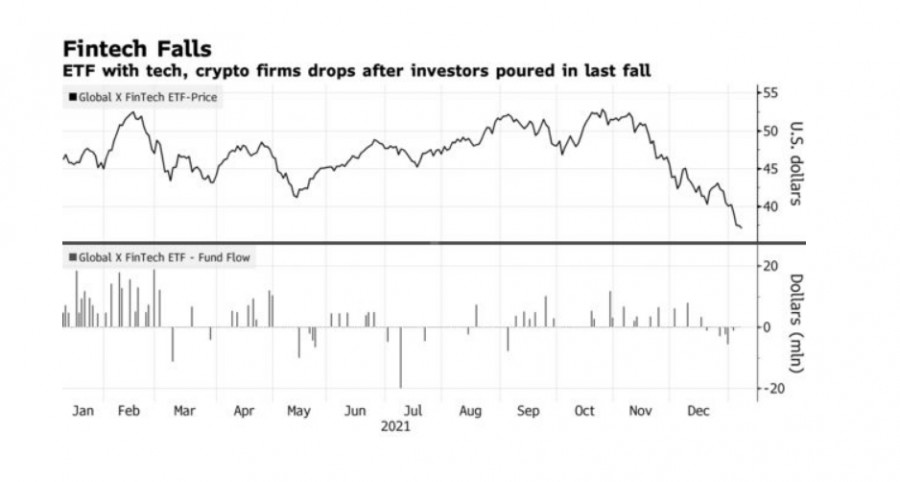

Kelemahan teknologi dan mata wang kripto juga telah menjadi tamparan berganda kepada semua dana dagangan bursa yang memberi tumpuan kepada kedua-dua industri ini, contohnya, Global X Fintech ETF. Dana itu, yang merangkumi kedua-dua firma teknologi permulaan termasuk Affirm Holdings Inc. dan syarikat berkaitan mata wang kripto seperti Coinbase Global Inc., telah jatuh 30% sejak mencapai rekod pada Oktober.

Ini sekali lagi mengesahkan idea bahawa adalah baik untuk mempercayakan pengurusan pelaburan semasa tempoh pencairan pelaburan yang menggalakkan. Tetapi apabila tanda-tanda awal penguncupan pasaran muncul, dan ia tiba bersama-sama dengan berita mengenai kenaikan kadar Bank of England pada awal Disember, adalah lebih baik untuk mengawal dana yang dilaburkan di tangan anda.

Tetapi pedagang runcit masih belum tahu ke mana ekonomi akan bergerak dan di manakah tempat perlindungan yang membolehkan mereka berdagang dengan tenang semasa tempoh gelora.

Sebagai contoh, indeks Hang Sang Tech telah jatuh sekitar 50% daripada paras tertingginya pada awal tahun 2021, kerana peraturan korporat berskala besar dan kebimbangan mengenai gelembung perumahan menjejaskan saham teknologi China. Iaitu, pasaran Asia mewarisi AS berteknologi tinggi. Dan lebih-lebih lagi, krisis industri hartanah telah melumpuhkan perdana rantau ini - yuan.

Barang berkurangan. Selepas bertahun-tahun pertumbuhan, akibatnya paladium mencapai paras rekod pada bulan Mei, harga logam jatuh kira-kira 35%.

Malah emas telah diselaraskan hari ini, walaupun terdapat peningkatan dalam hasil bon. Minyak dan gas semakin berkurangan, walaupun pembetulan ini boleh dianggap remeh.

"Apa yang kita lihat pada masa lalu, apabila kadar dinaikkan sama ada disebabkan penangguhan jangkaan kenaikan kadar Fed, atau disebabkan oleh pertumbuhan 10 tahun, nampaknya teknologi dan beberapa model pertumbuhan lebih menderita dari sisi penilaian," kata Jerry Brackman, presiden First American Trust di Santa Ana, California.

Ia masuk akal. Akhirya, ekonomi tidak boleh sentiasa berkembang, terutamanya jika ia berkembang hanya dengan mengorbankan dolar yang murah, dan bukan dengan mengorbankan pertumbuhan KDNK sebenar, kerana ia sepatutnya berada dalam senario terbaik.

Oleh itu, kini jelas walaupun kepada pedagang baru bahawa kita telah memasuki fasa pembetulan global, dan memandangkan jumlahnya, adalah wajar untuk memanggil pembetulan ini sebagai "meniup gelembung".

Persoalan utama sekarang ialah pada tahap pembetulan apakah ekonomi bersedia untuk berubah, walaupun tidak kepada pertumbuhan, tetapi sekurang-kurangnya ke dalam pergerakan berayun biasa dalam julat yang sempit?

Sekiranya gelombang pergolakan terkuat yang disebabkan oleh berita tentang permulaan era ekonomi telah pun berlaku, dan pasaran akan menghadapi berita seterusnya dengan lebih tenang, kita mempunyai setiap peluang untuk melangkau tempoh sukar untuk keluar dari rejim perlahan. Dalam kes ini, dana pelaburan yang besar akan berdiri, beberapa dozen syarikat pelaburan kecil akan pecah, tetapi risiko ini tertanam dalam keadaan kerja bank peminjam, dan diinsuranskan, jadi ekonomi akan bertahan.

Jika sebarang berita tentang pengurangan lain dalam pembiayaan daripada Fed menyebabkan aliran keluar sedemikian tanpa tanda-tanda pengoptimuman, pasaran tidak akan bertahan walaupun tahap kedua penurunan, dan Goldman Sachs menjangkakan empat jumlahnya.

Kita tidak boleh lupa bahawa Kemelesetan Besar juga bermula dengan beberapa siri pembetulan tempatan yang menjangkau lebih setahun setengah sebelum pasaran kehilangan kekuatannya dan runtuh dalam semua sektor.

Banyak bergantung kepada keupayaan peminjam untuk membayar balik pinjaman mereka, baik dalam perdagangan dan dalam sektor benar. Bahaya terbesar ialah pinjaman dengan kecairan yang kurang terjamin - aset yang terlebih nilai. Untuk jangka masa yang singkat, inflasi malah boleh menginsuranskan cagaran dengan menyokong harganya sekurang-kurangnya secara nominal. Tetapi ini adalah tempoh yang singkat. Dan jika keluar daripada krisis berlarutan, penilaian semula aset akan memaksa bank meminta cagaran tambahan. Dan ini adalah senario yang paling dahsyat bagi kebanyakan ekonomi yang tidak lagi mempunyai apa-apa untuk menyokong bank mereka – sumber pinjaman kerajaan dunia telah habis.

Hutang pembayaran bon kerajaan juga boleh menjadi beban berat kepada negara membangun, kerana mata wang mereka menyusut akibat inflasi.

Akibatnya, masih terlalu awal untuk bercakap tentang permulaan krisis berskala besar. Terutamanya memandangkan leverage masih berkembang.

Ini menunjukkan bahawa ekonomi masih memahami campur tangan kewangan era dolar murah.

Walau bagaimanapun, risiko kini lebih tinggi berbanding sebelum ini. Itulah sebabnya bitcoin dan aset berisiko tinggi lain mungkin tidak akan popular sehingga musim bunga. Selepas sekatan Mac, jika ekonomi bertahan, minat terhadapnya akan bangkit semula. Setakat ini, sumber dan mata wang negara pengeluar komoditi kelihatan lebih menarik.

Nasdaq Composite kehilangan 2.18%, dan SPX merosot sebanyak 1.43%, yang merupakan turun naik yang agak serius walaupun dengan latar belakang lonjakan SPX pada Oktober-Disember 21hb. Pasangan euro/dolar jatuh sebanyak 0.55%, tetapi yen dan yuan berkembang.