Adalah penting bagi kenaikan harga untuk membeli semasa penurunan untuk membuat wang yang semakin meningkat. Memandangkan pasaran "dibiasakan" untuk menjadi yakin, strategi mereka biasanya dibenarkan walaupun dalam tahun-tahun Covid yang sukar. Tetapi adakah ia akan berlaku pada tahun ini? Kami sedang menyusunnya.

Penebusan kegagalan pada tahun 2022: permainan berisiko atau peluang?

Jika kita mengambil strategi standard, kegagalan membeli sentiasa membawa keuntungan yang baik. Kami hanya boleh mengucapkan tahniah kepada pedagang yang membeli Nasdaq Composite pada paras urusniaga terendah pada hari Khamis lepas dengan keuntungan sebanyak 7.5%. Walaupun ia benar-benar sukar untuk masuk pada tawaran rendah dan keluar di puncak. Dan secara umum, "bottom fishing" adalah baik untuk jangka pendek dan panjang.

Pada masa yang sama, terdapat detik sedemikian: secara beransur-ansur, kedudukan beli pada kejatuhan membentuk persekitaran stabil peningkatan menurun berulang, menggegarkan volatiliti aset dengan puncak yang besar.

Jika anda melihat sejarah kemerosotan kitaran utama yang lain, kebijaksanaan konvensional ialah ia bagus untuk membeli semasa penurunan. Ia kelihatan seperti strategi yang hebat pada satu ketika, dengan syarat, sudah tentu, jika anda menyimpan stok untuk tempoh yang sangat lama.

Lihat graf di atas. Garis putus-putus merah menandakan tahap di mana, mengikut semua tanda analisis teknikal, peningkatan paling menarik sepatutnya bermula, sejak kejatuhan tahun 2000. S&P 500 yang sama kelihatan seperti ia akan berkembang dengan ketara (September 2000, arah aliran diserlahkan dalam warna jingga).

Tetapi walaupun memuncak yang sedikit serius, sebenarnya, dari segi nominal, S&P tidak menunjukkan keuntungan sehingga tahun 2013, dan Nasdaq tidak menunjukkan keuntungan sehingga 2014. Tegasnya, ia adalah aliran menurun, bersungguh-sungguh menjaga daripada terhenti di puncak oleh dasar monetari Rizab Persekutuan, dan ia bertahan selama 14 tahun, dan oleh itu mempunyai gambaran yang sangat kabur dengan sentakan menaik yang ketara.

Jelas sekali, mereka yang ingin berdagang dengan kedudukan pendek atau julat pertengahan dalam tempoh ini akan mempunyai peluang yang lebih baik untuk menembusi – dan tidak begitu penting jika anda bermain untuk penurunan atau kenaikan harga. Urus niaga pendek (saya tidak bercakap tentang transaksi harian, walaupun terdapat banyak acara hebat di sana) dalam dua ribu adalah usaha berisiko tinggi yang menelan belanja yang banyak.

Sekarang lihat carta sekali lagi. Garis putus-putus hijau terang menandakan detik-detik carta jatuh ke bawah pada tahun 2000. Pada saat inilah yang paling menguntungkan bagi pedagang untuk memasuki pasaran dengan kedudukan panjang. Jelas sekali bahawa dalam keseluruhan kitaran penurunan harga sehingga 2021, indeks tidak berjaya menetap di atas garisan ini untuk sebarang tempoh masa. Dan apa yang seolah-olah menjadi bahagian bawah pada tahun 2000 sememangnya hampir teratas pada tahun 2008. Jadi mereka yang membeli, nampaknya, pada penurunan pada tahun 2008, tidak lama kemudian mendapati sendiri bahawa bahagian bawah sebenar boleh terletak lebih dalam.

Sudah tentu, jika anda mengeluarkan wang daripada pasaran, mereka masih memerlukan sasaran lain. Dan jika anda berdagang saham, anda juga akan kehilangan pendapatan dividen anda. Tetapi adakah terdapat pendapatan sama sekali?

Jika kita mengambil jumlah pulangan saham berhubung dengan indeks bon, sebagai contoh, Lehman Aggregate, dan berkaitan dengan emas, kita akan segera mengetahui bahawa saham, secara amnya, tidak memperoleh semula nilai anggarannya berhubung dengan logam berharga.

Hanya pada tahun 2015, tahap saham emas mencapai tahap 2002-2003, iaitu, lebih lewat daripada kemalangan dot-com, tetapi walaupun dalam gelembung dua tahun sebelumnya, covid, ia tidak mencapai paras tertinggi dua ribu.

Nampaknya gelembung saham tidak melambung kepada perkadaran sebelumnya - dan ini hebat. Malah, ia telah merajuk, hanya kini dalam segmen SPAC, meme, mata wang kripto dan teknologi lain. Berdasarkan latar belakang mereka, indeks NASDAQ dan S&P 500 adalah lelaki tua dengan reputasi konkrit yang diperkukuh.

Tetapi apa yang lebih penting, membeli bahagian bawah pada keseluruhan segmen ini akan membuatkan anda tertanya-tanya – walaupun anda memperoleh keuntungan dari segi kewangan.

Sesungguhnya, berdasarkan graf ini, jika anda telah membeli aset pada tahun 2002, anda akan "menumpahkan" banyak wang – walaupun dalam emas, malah dalam mata wang.

Sudah tentu, peranan besar dimainkan oleh titik dari mana kita memplot graf. Gelembung pada tahun 2000 adalah salah satu yang terbesar, dan mana-mana segmen lain pada carta akan menjadi bahagian bawah berbanding dengannya.

Terdapat TETAPI yang ketara: selama dua tahun kami telah melihat pertumbuhan jelas gelembung lain - gelembung, kerana ekonomi telah berkembang sangat teruk selama ini. Sekarang gelembung mula mengempis. Dan carta di atas menunjukkan kepada kita bahawa arah aliran menurun sebenarnya adalah panjang.

Jika anda menganalisis carta ini dengan lebih lanjut, anda akan melihat kebenaran yang jelas: bon jelas kehilangan keuntungan kepada saham dalam keratan rentas sejarah. Untuk kebanyakan 22 tahun yang lalu, adalah lebih menguntungkan untuk membeli saham daripada mana-mana alternatif lain yang munasabah cair. Dalam jangka panjang, saham cenderung untuk menang. Amat sukar untuk mengenal pasti titik di mana mereka akan ketinggalan untuk masa yang lama. Ini adalah persoalan sama ada ia bernilai perdagangan bon. Ia juga munasabah untuk mengandaikan bahawa saham akan terus mengekalkan kelebihannya berbanding kelas aset lain. Namun begitu, membeli pada kejatuhan atau, sebagai pelan B - pengumpulan aset yang dibeli dengan harapan pasaran akan mendapat balik - boleh mengecewakan pedagang.

Akibatnya, arah aliran menurun tidak memerlukan banyak strategi memaksimumkan keuntungan, tetapi pertama sekali strategi untuk meminimumkan risiko yang serius – lindung nilai dan carta penjejakan "secara manual" akan membantu pedagang dalam perkara ini.

Lebih-lebih lagi sebab untuk berhati-hati dengan apa yang dipanggil aset terkurang nilai, tidak kira sebarang bentuk kemungkinan. Saham gergasi teknologi adalah baik dalam jangka masa panjang atau menjelang berita baik. Selebihnya, dengan aliran menurun, mereka tertakluk kepada turun naik yang agak serius.

Stagflasi mengancam kami

Ahli ekonomi yang berpengalaman kini sangat pesimis.

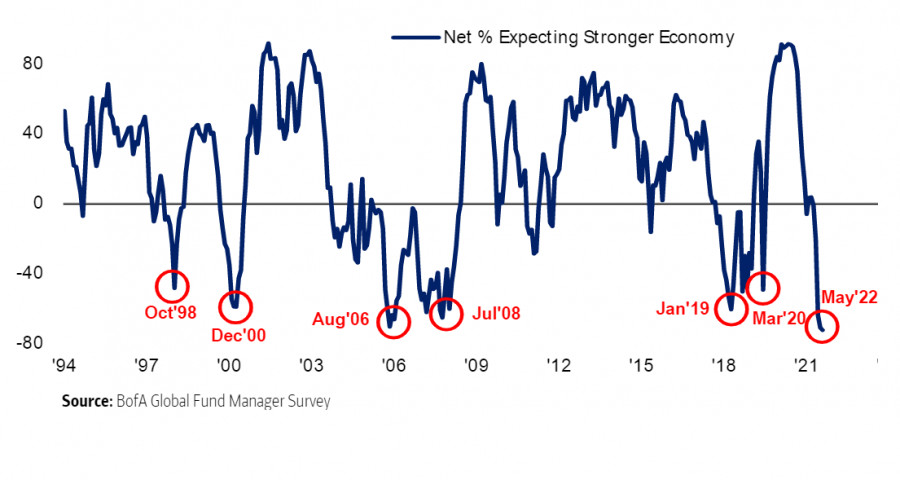

Jadi, tinjauan terbaru pengurus dana pelaburan besar dari Bank of America Corp menunjukkan bahawa mastodon dan tyrannosaur pasaran saham sangat suram dan jelas menurun, tetapi kita belum bercakap tentang penyerahan diri lagi.

Anehnya, faktor paling menyedihkan bagi mereka ialah musibah 2021 – lebihan wang tunai. Malah, pengurus dana kini mempunyai lebih banyak wang berbanding sebelum ini sejak serangan pengganas pada 11 September 2001 - tempoh yang merangkumi kedua-dua krisis kewangan global dan pandemik Covid-19.

Pencapaian dua tahun Fed dalam menyokong ekonomi telah menjana begitu banyak wang sehingga dana lindung nilai masih tidak dapat mencernanya lima bulan selepas pengetatan dasar bermula.

Ini nampaknya tidak logik, kerana pada masa ini aset menawarkan peluang paling menarik dari segi keuntungan dan, secara teori, harus memaksa pemiliknya untuk berdagang dengan lebih aktif. Sebaliknya, pemain lebih suka berpegang kepada wang tunai, yang bermaksud mereka secara amnya negatif.

Isyarat pasaran yang menunjukkan semata-mata bercampur dengan kebimbangan mengenai risiko kewangan sistemik, yang lebih membimbangkan pelabur semasa kerana kebanyakan mereka mendapati krisis 2008 – yang terbesar dalam sejarah pasaran saham. Pesimisme telah, sebenarnya, mengatasi bar 2008 dan telah menjadi yang terbesar sejak pengenalan tinjauan - sejak 1994.

Pada masa yang sama, perlu diingatkan bahawa mereka salah tentang stagflasi pada tahun 2008. Tetapi hanya disebabkan oleh fakta bahawa Fed mengubah dasarnya dalam masa, kadar faedah yang lembut.

Pada tahun 2008, kebimbangan mengenai inflasi yang disebabkan oleh kenaikan harga komoditi dan lonjakan bersejarah dalam harga minyak meyakinkan pelabur (dan beberapa bank pusat) bahawa stagflasi berada di hadapan.

Sebaliknya, Fed menurunkan kadar faedah, dan bukan keseluruhan industri yang menjunam, tetapi hanya sistem kewangan, menandakan permulaan sedekad pertumbuhan perlahan deflasi.

Ramai pakar ekonomi beranggapan kali ini ia akan berlaku lagi. Jika ini berlaku, ramai pedagang perlu kembali kepada senario mereka, ia patut memberi tumpuan kepada arah aliran menurun yang panjang dengan letusan sementara impuls kenaikkan.

Dan saya mesti katakan, pengurus dana sedar sepenuhnya tentang senario ini, kerana mereka kurang yakin bahawa kadar akan terus meningkat. Ini juga ditunjukkan dalam fakta bahawa mereka masih mempunyai peratusan terendah portfolio dalam saham syarikat teknologi dalam dekad, penerima utama kadar rendah dekad yang lalu. Dan kesemuanya dijangka jatuh dalam keuntungan.

Menariknya, memandangkan pelabur tidak bersedia untuk pendaratan lembut atau kemelesetan, pasaran menyediakan peluang untuk menjana banyak wang sekiranya senario ini dilaksanakan. Sebagai contoh, portfolio anda mungkin termasuk kedudukan pendek pada aset komoditi, mengenai sumber tenaga dan kedudukan panjang mengenai teknologi. Di rantau Eropah, ini boleh menjadi urus niaga pendek pada mata wang, saham syarikat farmaseutikal dan belian mengikut budi bicara.

Tetapi risiko ekor (tail risk) adalah yang paling berbahaya tahun ini. Mereka sangat berbahaya sehinggakan mereka disebut oleh Pengerusi Fed Jerome Powell dalam ulasan mengenai kenaikan kadar terkini. Di antara risiko ini, 10% daripada berat khusus jatuh pada konflik Ukraine-Rusia, dan hanya 1% - pada wabak coronavirus seterusnya. Bagaimanapun, perang mahupun pandemik belum berakhir, dan mereka boleh menggoncang ekonomi dunia beberapa kali sehingga mereka menghabiskan rizab sumber.

Mengapa, kemudian, BofA berfikir bahawa kenaikan harga belum bersedia untuk menyerah? Pengurus dana masih menjangkakan sehingga lapan kenaikan kadar daripada Fed. Jika kenaikan harga telah menyerah, pasaran akan meninggalkan kepercayaan ini dan berharap bahawa kadar akan jatuh semula, atau sekurang-kurangnya kekal pada tahap yang sama. Pendapat mengenai perkara ini sangat berbeza, tetapi ramalan purata meningkat dari bulan lepas daripada peningkatan 7.4 pada April kepada 7.9.

Pengurus dana bimbang dan pesimis, tetapi mereka masih tidak yakin tentang kemelesetan yang tidak dapat dielakkan. Setakat ini, penyerahan sebenar pasaran kepada penurunan belum datang, yang bermaksud bahagian bawah pasaran berada di hadapan.

Permintaan pengguna adalah asas

Kemusnahan permintaan pengguna mungkin menjadi penunjuk kritikal krisis masa depan, yang akan menentukan sama ada inflasi dan kadar akan terus meningkat, atau sama ada ia akan mula menurun sebelum akhir tahun.

Ideanya ialah pada satu ketika inflasi akan meningkat sehingga orang ramai enggan membeli.

Apabila harga mendapat momentum dan pembeli berbelanja lebih sedikit, permintaan berkurangan, dan harga jatuh selepas mereka.

Ini sentiasa membawa kepada kelemahan umum ekonomi, tetapi tidak semestinya kepada "stagflasi" yang begitu ditakuti.

Sama ada kemusnahan permintaan benar-benar berlaku akan bergantung kepada banyak keputusan yang dibuat oleh orang di seluruh dunia. Ia masih belum kelihatan, tetapi terdapat beberapa perkembangan yang menunjukkan bahawa ini sudah berlaku di dalam negara.

Jualan runcit di Amerika Syarikat meningkat secara tidak dijangka pada bulan April. Ini adalah bukti kukuh terhadap kemusnahan permintaan, sekurang-kurangnya sehingga wang tunai isi rumah dan rizab kredit habis.

Sementara itu, Walmart Inc. - peruncit dominan di banyak wilayah dan mungkin lebih berhubung dengan pengguna Amerika berbanding orang lain - menunjukkan penurunan intra-sesi terbesar sejak kejatuhan Black Monday pada Oktober 1987. Dan ini bukan tentang memusnahkan permintaan, pada sekurang-kurangnya pada masa ini.

Oleh demikian, inflasi belum memakan permintaan lagi, tetapi berdasarkan Walmart, ia sudah memakan sebahagian daripada keuntungan syarikat. Ini sudah pasti akan menjejaskan sektor peruncitan pada masa hadapan. Ia juga mencadangkan bahawa pemegang saham, diikuti oleh pedagang dan bukannya pengguna, mungkin akhirnya menanggung beban kenaikan inflasi ini.

Walmart adalah salah satu daripada segelintir syarikat yang harga sahamnya lebih tinggi pada paras terendah pasaran GFC pada Mac 2009 berbanding pada puncak pada Oktober 2007. Separuh daripada pasaran secara keseluruhannya), jadi kejadian ini merupakan peringatan yang membimbangkan bahawa saham boleh paling menderita.

Dan ini juga memberi kita beberapa sebab untuk mempercayai bahawa beban risiko penurunan nilai saham, dan semua aset, terutamanya pasaran berisiko tinggi, juga akan dikongsi oleh pasaran saham. Seolah-olah, dengan membeli dan memegang bitcoin, anda telah menanggung risiko yang berkaitan dengan nilainya pada masa hadapan.

Ini adalah salah satu sebab mengapa pasaran beruang lebih berbahaya bagi pedagang berbanding sebelum ini, kerana pada masa lalu krisis tidak terdapat begitu banyak instrumen berisiko tinggi. Sebaliknya, pelaburan adalah sebahagian daripada kelas pertengahan dan atasan, dan dagangan individu belum lagi dilahirkan. Struktur pasaran mata wang dan pertukaran secara umum telah berubah, menjadi lebih spekulatif, mudah alih dan bergantung kepada psikologi orang ramai dan latar belakang berita semasa. Anehnya, ini bukan sahaja mampu menenggelamkan pasaran dengan lebih pantas, tetapi juga melancarkan keseluruhan aliran menurun jika kenaikan harga adalah terlalu fanatik. Walau apa pun, membeli bahagian bawah kekal sebagai strategi berisiko - terutamanya pada tahun yang tidak menentu ini.