Валютная пара EUR/USD во вторник торговалась в достаточно спокойном режиме. По ходу дня возобновилось падение европейской валюты, что идеально подходит к текущей технической картине, но к концу дня также имела место быть и восходящая коррекция. Цена не сумела добраться даже до мувинга, что говорит нам о сохранении довольно сильного нисходящего импульса. Пара падает не быстро, но делает это почти каждый день. Напомним, что именно такого сценария мы и ожидали. Тот факт, что пара снижается в довольно вальяжном режиме – очень хорошо для перспектив. Мы считаем, что она должна пройти вниз еще несколько сотен пунктов, чтобы восстановить статус-кво между евро и долларом. Если бы котировки двигались на Юг стремительно, то индикатор CCI уже бы зашел в область перепроданности, что означало бы формирование сигнала на покупку. А нам сейчас не нужны сигналы на покупку.

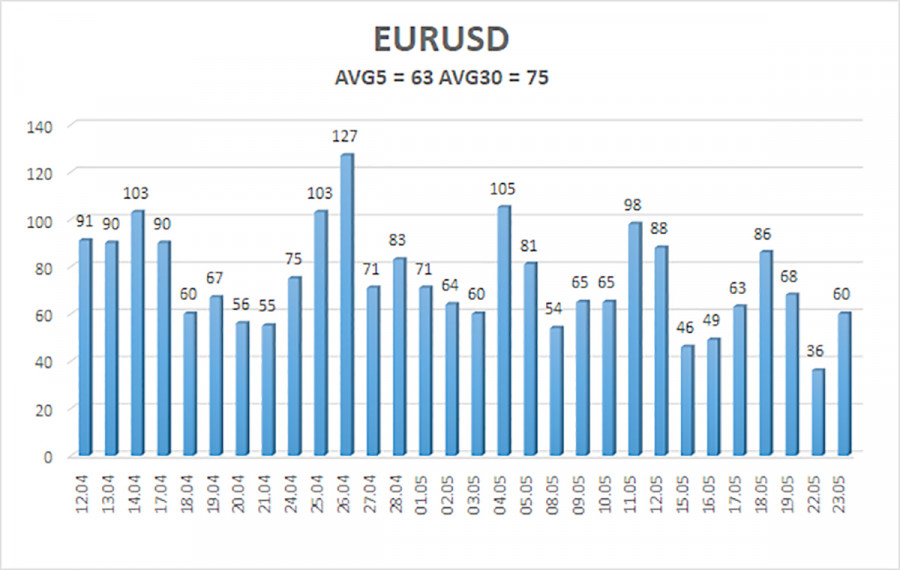

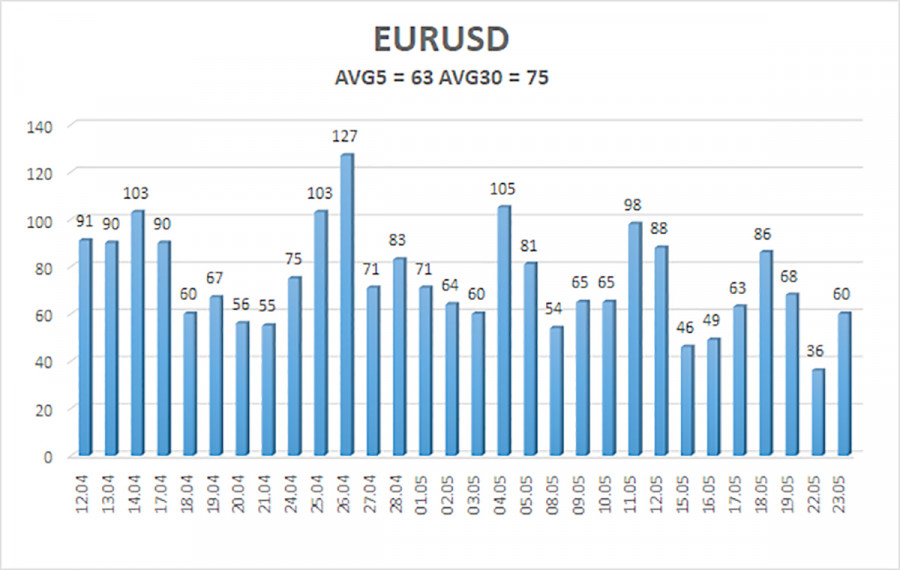

В то же время отметим, что неспешное движение котировок вниз достаточно сложно отрабатывать интрадей. Во-первых, волатильность резко снизилась в последние месяцы, что отлично видно по иллюстрации ниже. А если пара за сутки проходит по 50-60 пунктов, то, в принципе, очень сложно рассчитывать на прибыль. Во-вторых, на 4-часовом ТФ индикатор Хайкен Аши часто разворачивается, так как восходящие откаты присутствуют. Поэтому сейчас наилучший вариант стиля торговли – среднесрочный. Возможно, трейдеры имеют свои инструменты для отработки подобного движения, но, главное, понимать саму суть движения.

На 24-часовом ТФ пара все никак не может преодолеть линию Сенкоу Спан Б, что заставляет немного сомневаться в дальнейшем падении. Но и отскока от этой линии не последовало пока никакого. Исходя из этого, можно предположить, что эта линия будет преодолена в спокойном режиме. Таком же спокойном, как и все движение вниз в последние 2 недели. Перспектив сильного роста европейской валюты в ближайшие недели и даже месяцы мы пока не видим.

Уверенность в достижении сделки высокая

Одной из ключевых тем на рынке сейчас остается тема лимита госдолга в США. И в то же время эта тема никакого влияния на движение пары или конкретно на доллар не оказывает. Мы уже неоднократно говорили, почему так происходит. Проблема с необходимостью увеличения лимита возникает в Штатах каждый год. Каждый год республиканцы и демократы проводят многонедельные переговоры, а в конце концов приходят к общему мнению. Все потому, что дефолт не нужен ни первым, ни вторым. Поэтому рынок в конце концов просто привык к этим событиям и никаких признаков паники не выказывает.

Участники рынка уже даже перестали обращать внимание на министра финансов США Джанет Йеллен, которая как раз очень усердно разгоняет панические настроения вместе со своей коллегой из МВФ Кристалиной Георгиевой. Обе главы постоянно заявляют, что дефолт в США – катастрофа для экономики как американской, так и мировой. Понятно, что конгрессменов нужно немного подталкивать, чтобы они не расслаблялись, и было бы странно за неделю до дедлайна слышать от Йеллен слова о неминуемом заключении сделки между двумя американскими партиями.

Также во вторник вышли индексы деловой активности в Евросоюзе и США. Это не самые важные показатели, но они продемонстрировали падение индексов в производстве и хорошее состояние сферы услуг. Небольшое влияние на настроение рынка они оказали, но волатильность пары опять составила «нереальные» 60 пунктов. Поэтому эти отчеты никак не помогли трейдерам. Что касается регулярных выступлений представителей ФРС, то к их разношерстной риторике рынок, похоже, тоже привык. Несколько чиновников допускают, что ставку придется повысить сильнее, чем видится сейчас, но большинство придерживаются нейтрального сценария с завершением цикла ужесточения в мае. Рынок уже давно учел все изменения ставок ЕЦБ и ФРС, которых осталось немного, поэтому сейчас этот фактор уже практически никакого влияния на настроение трейдеров не оказывает.

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 24 мая составляет 63 пункта и характеризуется как средняя. Таким образом, мы ожидаем движение пары между уровнями 1,0710 и 1,0836 в среду. Разворот индикатора Хайкен Аши вверх укажет на новый виток коррекционного движения.

Ближайшие уровни поддержки:

S1 – 1,0742;

S2 – 1,0681;

S3 – 1,0620.

Ближайшие уровни сопротивления:

R1 – 1,0803;

R2 – 1,0863;

R3 – 1,0925.

Торговые рекомендации:

Пара EUR/USD возобновила нисходящее движение. В данное время следует оставаться в коротких позициях с целями 1,0747 и 1,0742 до закрепления цены выше мувинга. Длинные позиции станут актуальными не ранее закрепления цены выше скользящей средней линии с целью 1,0925.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 24 мая. Эндрю Бейли дал крайне размытый отчет в Парламенте.

Прогноз и торговые сигналы по EUR/USD на 24 мая. Отчет COT. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 24 мая. Отчет COT. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.