Участники рынка продолжают оценивать итоги завершившихся на этой неделе заседаний ФРС и ЕЦБ. И в том и другом случае они не стали неожиданностью для инвесторов. Как известно, в минувшую среду ФРС сохранила процентную ставку на текущем уровне 5,25% (в диапазоне 5,00% - 5,25%). Это первая пауза в цикле ужесточения политики, который начался в марте 2022 года. Тогда на заседании 15 и 16 марта руководители американского центрального банка повысили процентную ставку на 0,25% и заявили о намерении еще 6 раз повысить процентные ставки в 2022 году, также допустив возможность более жесткого решения. В мае 2022 года ФРС также начала сокращение размера своего баланса. Всего же с мартовского заседания 2022 года процентная ставка повышалась 10 раз подряд, причем в летние месяцы того же года она повышалась сразу на 0,50% и 0,75%.

В комментариях же к решению взять паузу на июньском заседании говорилось, что сохранение целевого диапазона даст время для оценки дополнительной информации и последствий уже принятых ранее мер для денежно-кредитной политики.

Кроме того, в ФРС подтвердили, что инфляция остается повышенной и необходимо ее возвратить к целевому уровню 2%. При этом сводка экономических прогнозов повысила прогноз конечной ставки на конец 2023 года до 5,6% (с предыдущего прогноза 5,1% в марте), а прогноз ставки на конец 2024 года до 4,6% с 4,3% ранее. Другими словами, руководители ФРС считают разумным сделать еще 2 повышения процентной ставки в этом году и ожидают более высоких темпов роста ВВП в 2023 году, снижения уровня безработицы и меньшего прогресса в отношении базовой инфляции, чем они предполагали в марте.

Комментируя перспективы монетарной политики после решения ФРС, ее глава Джером Пауэлл заявил, что «снижение ставок в этом году будет нецелесообразным», а руководство ЦБ переходит «к более умеренным темпам повышения ставок".

Он также сказал, что руководители ФРС хотят «снизить инфляцию до 2% с минимальным ущербом для экономики", но пока что «большого прогресса в отношении базовой инфляции PCE не видно".

Другими словами, Пауэлл подтвердил приверженность руководства ФРС к проведению жесткой политики и дальнейшему повышению процентной ставки, и "почти все политики (в ФРС) считают целесообразным дальнейшее повышение ставок в этом году".

И все же доллар резко снизился после заседания ФРС и на этой неделе, несмотря на достаточно жесткие заявления Пауэлла.

Очевидно, что у экономистов и участников рынка на этот счёт свое мнение. И немаловажную роль здесь сыграла публикация в начале недели свежих данных по инфляции в США, указавших на ее дальнейшее снижение.

Как следует из отчета Бюро трудовой статистики США, в мае CPI снизился до 0,1% (против предыдущего значения 0,4% и прогноза 0,2%), а годовой показатель CPI - с 4,9% до 4,0% (прогнозы предполагали значение в 4,1%). При этом годовой базовый CPI (продовольствие и энергия исключены из этого индикатора для получения более точной оценки) замедлился в мае до 5,3% (с 5,5% месяцем ранее).

Во-первых, данный отчет не оставил сомнений в том, что ФРС на заседании на этой неделе оставит процентную ставку без изменений, на уровне 5,25%. А во-вторых, тенденция к дальнейшему замедлению инфляции говорит об успешности действий ФРС в ее борьбе с инфляцией, в то время как она все ближе опускается к целевым уровням в 2,0% - 3,0%.

В то же время майский отчет о состоянии экономики США подтвердил прогнозы о её замедлении: вторая оценка ВВП США за 1-й квартал хоть и оказалась лучше первой и ожиданий, все же рост экономики в +1,3%, который в 2 раза ниже роста в предыдущем квартале (+2,6%), сигнализирует о перспективе наступления рецессии уже во второй половине этого года.

Экономисты предполагают дальнейшее замедление американской экономики на фоне снижения внутреннего потребления и спада в капвложениях, которые также оказались хуже ожиданий.

А внутреннее потребление и потребительские расходы составляют значительную долю в росте американского ВВП.

Руководители ФРС, как полагается, заявили по итогам июньского заседания о готовности вернуться к «ястребиному» курсу денежно-кредитной политики в случае возникновения рисков повышения потребительских цен. Но пока что здесь уже наметилась обратная тенденция, в то время как американская экономика замедляется.

И здесь руководителям ФРС важно найти баланс, чтобы, как заявил в минувшую среду Пауэлл, "риски переусердствовать и недоусердствовать стали ближе к равновесию". По его мнению, хотя "риски для инфляции являются повышательными", в ФРС «значительно приблизились к достаточно ограничительным уровням".

Таким образом, для возобновления сколь-нибудь существенного роста и бычьего тренда доллару необходимы новые сильные драйверы. Но пока что текущая ситуация говорит не в его пользу.

Сегодня, в конце бурной недели можно было бы рассчитывать на фиксацию прибыли в коротких позициях по доллару и на его укрепление, и здесь драйвером могла бы вступить публикация в 14:00 (GMT) предварительного индекса потребительского доверия Мичиганского университета. Данный индекс является опережающим индикатором потребительских расходов, на которые приходится большая часть общей экономической активности. Он также отражает уверенность американских потребителей в экономическом развитии страны.

Ожидается рост показателя в июне до 60,0 (после предыдущих значений 59,2, 57,7).

Однако стоит все же, по нашему мнению, учитывать возобновившийся в последние 3 недели нисходящий тренд доллара.

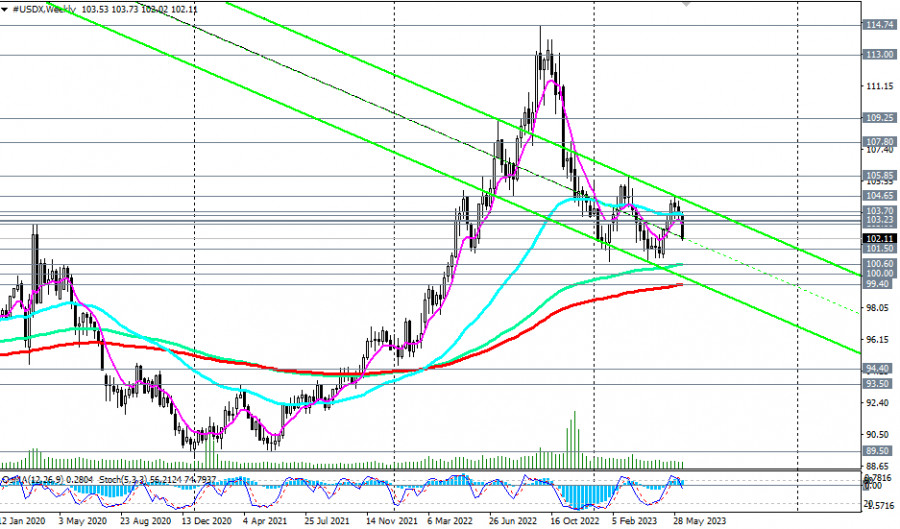

Вероятно, теперь после июньского заседания ФРС эта тенденция будет в ближайшие недели преобладающей в динамике доллара и его индекса DXY. Фьючерсы же на него торгуются в настоящий момент вблизи отметки 101.78, потеряв за минувшую неделю 1,7%, и 2,9% по отношению к 11-недельному максимуму, достигнутому в самом конце прошлого месяца на отметке 104.61.

С технической же точки зрения индекс DXY (CFD #USDX в терминале МТ4) после прорыва ключевого среднесрочного уровня поддержки 103.70 (ЕМА200 на дневном графике) продолжает развивать нисходящую динамику в сторону ключевых долгосрочных уровней поддержки 100.00, 99.40 (ЕМА200 на недельном графике), выше которых DXY все еще остается в зоне долгосрочного бычьего рынка (подробнее о динамике индекса доллара см. в «Индекс доллара #USDX: сценарии динамики на 16.06.2023»).

*) копирование сигналов в Instaforex -

https://www.instaforex.com/ru/forexcopy_system?x=P...

**) ПАММ-система в Instaforex -

https://www.instaforex.com/ru/pamm_system?x=PKEZZ

***) открыть торговый счет в Instaforex -

https://www.instaforex.com/ru/fast_open_live_accou...

https://www.instaforex.com/ru/open_live_account?x=...