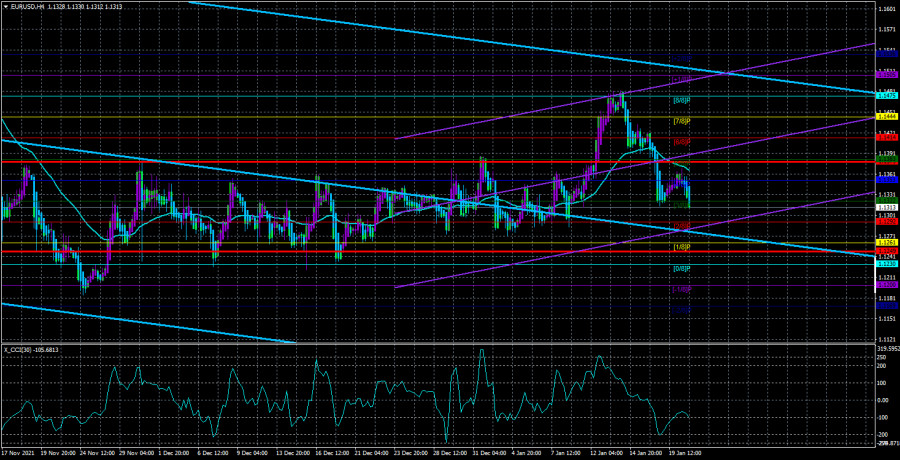

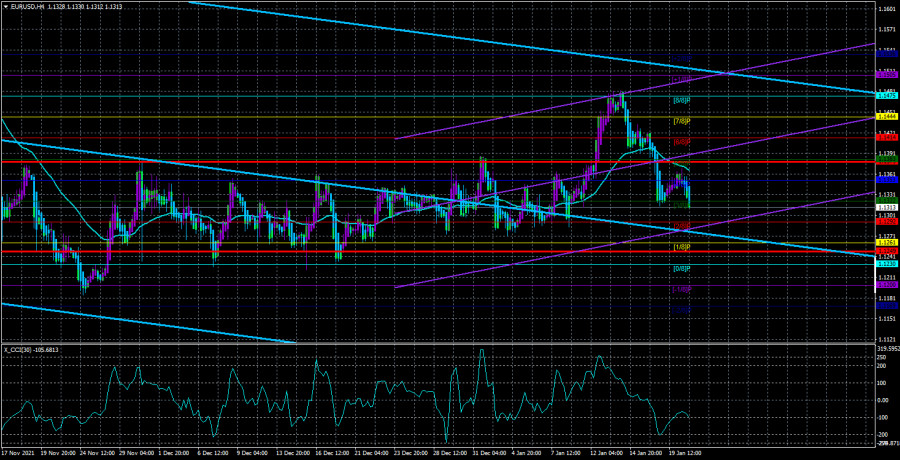

¬алютна€ пара EUR/USD в четверг сохран€ла новую нисход€щую тенденцию. ÷ена закрепилась ниже скольз€щей средней линии и остаетс€ в данное врем€ ниже нее. Ѕолее того, вчера котировки скорректировались к мувингу и отскочили от него, что повышает веро€тность дальнейшего падени€. ћы уже говорили ранее, что склон€емс€ сейчас именно к варианту с падением. Ќо при этом также отмечаем, что высока веро€тность возврата пары в боковой канал 1,1230-1,1360. ¬се движение последних нескольких мес€цев выгл€дит очень странно. ¬о-первых, если взгл€нуть на 4-часовой таймфрейм, то сразу и не скажешь, что флэт вообще был. —ейчас довольно отчетливо видна слаба€ восход€ща€ тенденци€, в ходе которой пара выросла к уровню 1,1475, что произошло на прошлой неделе. ќднако это не отмен€ет факт наличи€ бокового канала. ¬о-вторых, оснований дл€ роста у европейской валюты как не было, так и нет. Ќесмотр€ на то, что этот рост был обоснован технически, с фундаментальной точки зрени€ его не должно было быть. “аким образом, мы в данное врем€ склон€емс€ к варианту с возобновлением нисход€щего тренда 2021 года. “о есть цена должна опуститьс€ сначала к уровню 1,1230, а потом и преодолеть его. ќднако то, как двигалась пара в последние мес€цы, говорит о том, что движение может быть очень слабым, а на преодоление уровн€ 1,1230 может уйти еще несколько мес€цев. √лобальные факторы сейчас остаютс€ на стороне американской валюты, так как именно ‘–— собираетс€ проводить агрессивную монетарную политику в этом году и, возможно, в следующем. ¬ это вер€т участники рынка. ¬ это вер€т крупные игроки. —ледовательно, доллар —Ўј может продолжать пользоватьс€ спросом.

»нфл€цию просто так не побороть, а ставка может быть повышена 6-7 раз.

“екуща€ недел€ абсолютно пуста€ в плане макроэкономических и фундаментальных событий. ќбратить внимание трейдерам практически не на что. ¬ таких услови€х, остаетс€ только рассматривать общий фундаментальный фон и строить различные гипотезы. Ќекоторое врем€ мы считали, что доллар закончит свой рост, так как те факторы, которые толкали его вверх в 2021, не могут вечно вли€ть на него положительно. –ано или поздно рынки отработают их, и рост доллара должен прекратитьс€. ќднако на данный момент все выгл€дит так, как будто рынки продолжают их отрабатывать. — одной стороны, это довольно логично, так как несколько мес€цев назад речь шла о сворачивании программы количественного стимулировани€ к середине лета, и может быть одного или двух повышени€х ставки. —ейчас же только официальна€ позици€ ‘–— заключаетс€ в трех или четырех повышени€х ставки, а программа QE должна завершитьс€ уже в марте. ќднако помимо этих вариантов существуют и другие. Ќапример, некоторые источники говор€т, что президент —Ўј ƒжо Ѕайден выступает за повышение ставки уже в €нваре, причем сразу на 0,5%. Ёксперты отмечают, что рейтинги довери€ ƒжо Ѕайдена падают, и не в последнюю очередь из-за неспособности правительства и ‘–— обуздать инфл€цию. “аким образом, Ѕайден может даже попытатьс€ повли€ть на решение ‘–— в €нваре. ј глава JPMorgan ƒжейми ƒаймон считает, что ‘–— может повысить ключевую ставку шесть или семь раз. ѕравда, сообщил он это, не назвав точных сроков, в течение которых может произойти столь серьезное повышение ставки. Ќемецкий Deutsche Bank считает, что уже в 2022 году ‘–— начнет распродавать ипотечные и казначейские облигации, которые скопились на ее балансе, на сумму около 9 трлн долларов. Ќапомним, что этот процесс также €вл€етс€ ужесточением монетарной политики, так как теперь лишн€€ ликвидность будет изыматьс€ с рынка. Deutsche Bank ожидает, что уже в этом году баланс ‘–— может уменьшитьс€ на 560 млрд долларов, в следующем Ц на 1 трлн долларов, а в последующие годы Ц на полтора или больше триллиона. “аким образом, крупные игроки валютного рынка ожидают не просто повышени€ ставки, они допускают, что ужесточение будет гораздо более масштабным и быстрым, чем планировалось изначально. —ейчас Ўтатам нужно как можно скорее понизить инфл€цию. ќднако падение инфл€ции практически в любом случае приведет к рецессии.

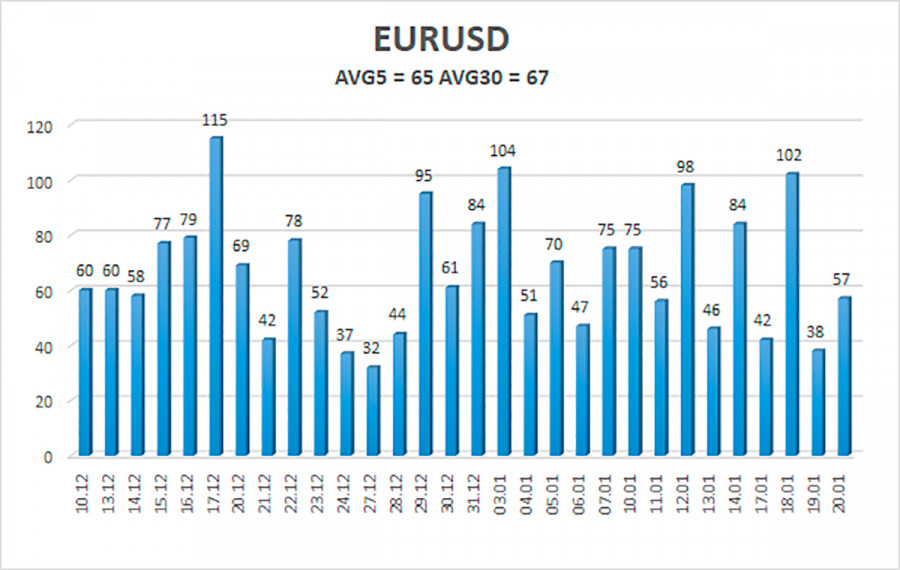

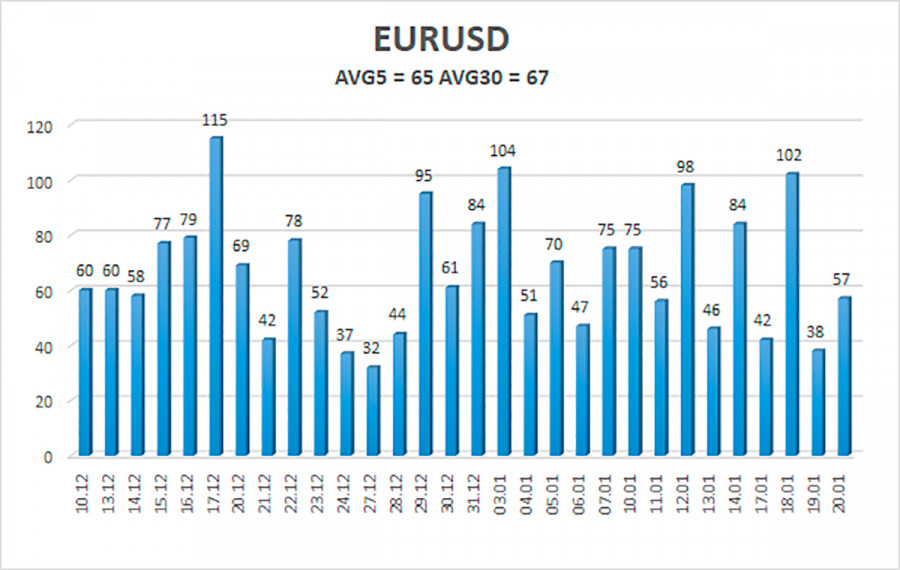

¬олатильность валютной пары евро/доллар по состо€нию на 21 €нвар€ составл€ет 65 пунктов и характеризуетс€ как средн€€. “аким образом, мы ожидаем движение пары сегодн€ между уровн€ми 1,1249 и 1,1379. –азворот индикатора ’айкен јши наверх просигнализирует о витке коррекционного движени€.

Ѕлижайшие уровни поддержки:

S1 Ц 1,1322;

S2 Ц 1,1292;

S3 Ц 1,1261.

Ѕлижайшие уровни сопротивлени€:

R1 Ц 1,1353;

R2 Ц 1,1383;

R3 Ц 1,1414.

“орговые рекомендации:

ѕара EUR/USD закрепилась ниже скольз€щей средней линии и продолжает движение вниз. “аким образом, сейчас следует оставатьс€ в коротких позици€х с цел€ми 1,1292 и 1,1261, которые следует удерживать открытыми до разворота индикатора ’айкен јши вверх. ќткрывать длинные позиции следует не ранее закреплени€ цены выше скольз€щей средней линии с цел€ми 1,1414 и 1,1444.

–екомендуем к ознакомлению:

ќбзор пары GBP/USD. 21 €нвар€. ¬ ¬еликобритании отмен€ютс€ все коронавирусные ограничени€.

ѕрогноз и торговые сигналы по EUR/USD на 21 €нвар€. ƒетальный разбор движени€ пары и торговых сделок.

ѕрогноз и торговые сигналы по GBP/USD на 21 €нвар€. ƒетальный разбор движени€ пары и торговых сделок.

ѕо€снени€ к иллюстраци€м:

аналы линейной регрессии Ц помогают определить текущий тренд. ≈сли оба направлены в одну сторону, значит, тренд сейчас сильный;

—кольз€ща€ средн€€ лини€ (настройки 20,0, smoothed) Ц определ€ет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

”ровни ћюрре€ Ц целевые уровни дл€ движений и коррекций;

”ровни волатильности (красные линии) Ц веро€тный ценовой канал, в котором пара проведет ближайшие сутки, исход€ из текущих показателей волатильности;

»ндикатор CCI Ц его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близитс€ разворот тренда в противоположную сторону.