Валютная пара EUR/USD в пятницу большую часть дня пыталась сохранить бычий настрой после того, как в конечном итоге обвалилась в четверг после публикации отчета по американской инфляции. Следует отметить, что мы считаем рост доллара на фоне сильной инфляции в США логичной развязкой. Лишь не понимаем, почему с самого начала доллар падал в цене против основных конкурентов. Однако реакция рынка на важные макроэкономические отчеты не всегда бывает однозначной и такой, как хочется. Но чем объяснить падение европейской валюты под занавес пятницы? Напомним, что падение началось примерно за 4 часа до закрытия торгов. Вполне возможно, что спровоцировано оно было выступлением Кристин Лагард, которая в очередной раз открытым текстом заявила, что никакого повышения ставки в текущем году не будет, так как европейская экономика слишком слаба. Но в таком случае почему синхронно вместе с евровалютой упал и фунт стерлингов? Ведь европейская монетарная политика никакого отношения не имеет к фунту.

Также совершенно не понятно, почему рынки так бурно отреагировали на совершенно рядовое изречение главы ЕЦБ. Ее слова – это именно то, о чем она твердит больше года. То есть они совершенно не должны были стать чем-то неожиданным для рынка. Если копнуть еще глубже, то до сих пор остаются вопросы относительно роста европейской валюты сразу после заседания ЕЦБ на позапрошлой неделе и в целом весь рост евро на той неделе. Ведь сразу после заседания европейского регулятора тоже не было никаких причин покупать евро. В общем, в последние пару недель европейская валюта выросла абсолютно незаслуженно, и мы делаем вывод, что этот рост был чисто техническим. Причем даже не спровоцированным техническими сигналами, а спровоцированным просто необходимостью корректироваться время от времени. В итоге коррекция, вероятнее всего, завершена, и по логике вещей теперь пара должна возобновить падение.

Евросоюз: прогнозы ухудшаются, ставка не повышается, цены растут

Мы уже говорили ранее, что в Евросоюзе сейчас если не тяжелая ситуация с экономикой, но довольно патовая. Ведь экономический рост минимален, а значит, повышать ключевую ставку нельзя, так как это еще больше затормозит его. Следовательно, воздействовать на инфляцию нечем. Да, в этом году ЕС также собирается полностью отказаться от программы QE, но, как мы могли видеть на примере с США, эта мера не останавливает индекс потребительских цен. Он все также продолжает расти. Поэтому в ближайшее время инфляция в ЕС может продолжать ускоряться, и что с этим будет делать ЕЦБ — пока совершенно непонятно. Раз монетарная политика не будет ужесточаться в ЕС, а в США будет, то резонно предполагать, что и европейская валюта будет продолжать свое падение. Долгое время мы считали, что нисходящий тренд 2021 года по паре евро/доллар должен вот-вот завершиться, однако новые факторы говорят о том, что доллар может продолжать дорожать и в течение всего 2022 года. Тем более что вопреки надеждам Кристин Лагард цены на нефть и газ продолжают расти, пандемия не отступает, поэтому не удается разрешить проблемы с цепочками поставок. Поэтому мы бы сказали, что сейчас, наоборот, у инфляции есть целый пласт благодатной почвы, чтобы продолжать расти.

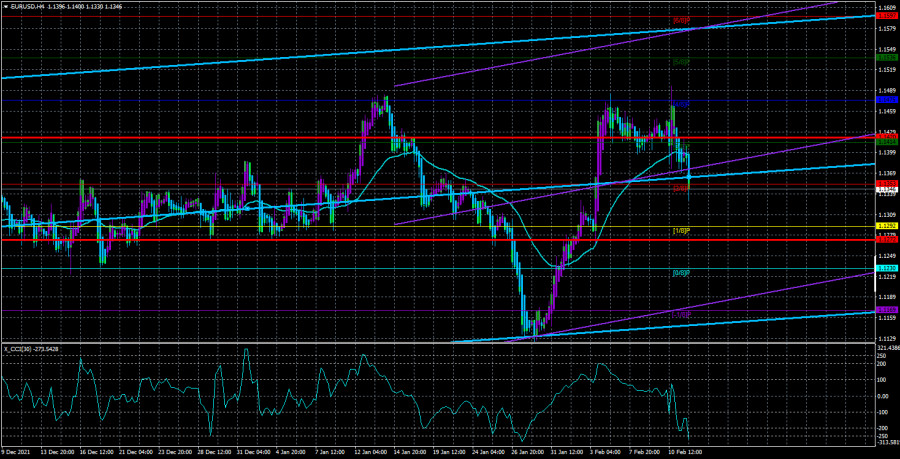

На 4-часовом ТФ пара вернулась ниже скользящей средней линии, поэтому тенденция сейчас вновь нисходящая. Очень важный момент – пара на прошлой неделе дважды отскакивала от уровня Мюррея «4/8» – 1,1475. А еще несколько недель назад она также не смогла его преодолеть. Поэтому резонно предположить, что около этого уровня расположены отложенные ордера на продажу, которые и срабатывают, как только цена подбирается к этому уровню. В итоге мы считаем, что сейчас пара может вернуться к годовым минимумам около 11-го уровня и даже продолжить среднесрочный нисходящий тренд. Фундаментальных оснований, за счет чего евровалюта может продолжить рост, мы не видим.

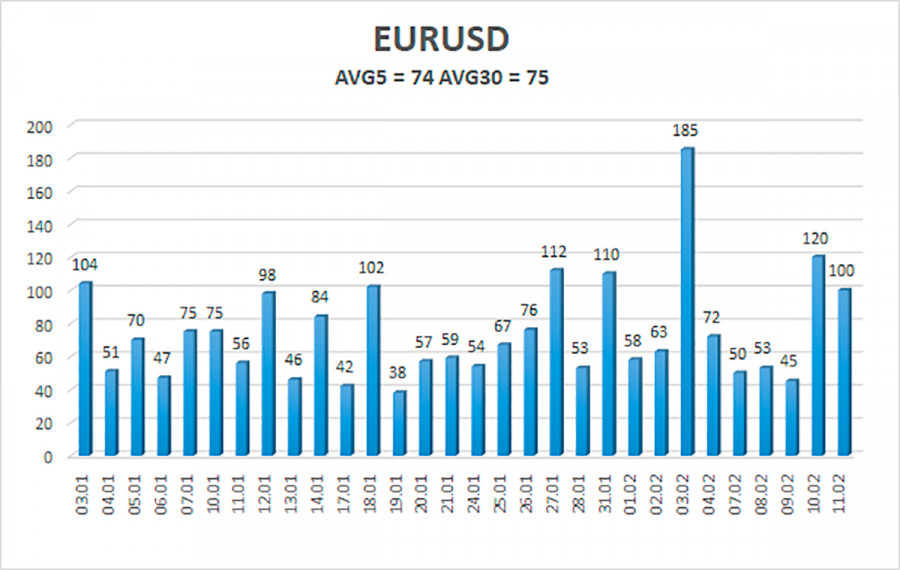

Волатильность валютной пары евро/доллар по состоянию на 14 февраля составляет 74 пункта и характеризуется как средняя. Таким образом, мы ожидаем движение пары сегодня между уровнями 1,1272 и 1,1420. Разворот индикатора Хайкен Аши наверх просигнализирует о витке восходящей коррекции.

Ближайшие уровни поддержки:

S1 – 1,1292;

S2 – 1,1230;

S3 – 1,1169.

Ближайшие уровни сопротивления:

R1 – 1,1353;

R2 – 1,1414;

R3 – 1,1475.

Торговые рекомендации:

Пара EUR/USD закрепилась ниже скользящей средней линии. Таким образом, сейчас следует оставаться в коротких позициях с целями 1,1292 и 1,1272 до разворота индикатора Хайкен Аши вверх. Открывать длинные позиции следует не ранее закрепления цены выше мувинга с целью 1,1475.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 14 февраля. Политическая карьера Бориса Джонсона зависит от Скотленд-ярда.

Прогноз и торговые сигналы по EUR/USD на 14 февраля. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 14 февраля. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.