≈сть такое пон€тие как суперинфл€ци€ (или гиперинфл€ци€). ≈е суть заключаетс€ в высоких либо чрезвычайно высоких темпах развити€. Ёто может быть рост цен свыше 100 % за 3 года (то есть свыше 2 % в мес€ц в течение 3 лет); более 50 % в мес€ц (то есть в 129,7 раз в год); свыше 10 раз (+900 %) в год. ≈сть основани€ полагать, что в этот раз быки попали именно в такую ситуацию.

” инфл€ции длинный хвост: начало конца или же конец начала?

Ёто случаетс€ не так часто, но быки, похоже, угодили в суперэффект инфл€ции.

¬се началось с публикации в понедельник июльского обзора потребительских ожиданий, который показал продолжающеес€ снижение инфл€ционных ожиданий. ƒо этого сильный отчет о зан€тости в предшествующую п€тницу вновь разжег опасени€ по поводу перегрева экономики, так что рынки уже были на взводе. «атем был опубликован очень большой и очень плохой отчет по индексу потребительских цен за июль, который оказалс€ ниже ожидаемого в базовых показател€х. «а более слабым, чем ожидалось, CPI последовал более слабый PPI в четверг, а затем еще более слабый отчет по ценам на импорт в п€тницу. ѕосле нескольких мес€цев, когда трейдерам казалось, что все отчеты по инфл€ции будут оптимистичными, данные августа оказались весьма разочаровывающими.

Ёто краткое резюме.

¬ частности, общий индекс потребительских цен —Ўј за июль не изменилс€ по сравнению с июнем, а это означает, что базова€ инфл€ци€ в мес€чном исчислении фактически упала до нул€. Ёто правдивый и значимый факт, который €сно виден сквозь политический туман взаимных обвинений по поводу того, правда ли это (мы это обсуждали, и да, это так) и разумно ли это сказать, что проблема решена (вовсе нет).

‘ондовые рынки немедленно отозвались на позитив, заставив многих поверить, что медвежий рынок, начавшийс€ в —Ўј в начале этого года, подходит к концу: несмотр€ на небывалую засуху, массовые банкротства застройщиков в итае и рост цен на энергоносители, четырехнедельное ралли акций - с некоторыми колебани€ми - радуют глаза быков, так что более половины падени€ S&P 500 было отыграно.

Ќекоторые технические аналитики предполагают, что S&P 500 все еще должен подн€тьс€ выше своей 200-дневной скольз€щей средней, котора€ близка к этому, чтобы за€вить о развороте, в то врем€ как многие теперь готовы объ€вить, что это полноценный новый бычий рынок.

я вам скажу так: рынки часто ошибаютс€ и, конечно, создают возможности дл€ получени€ прибыли. Ќо така€ степень уверенности и импульса требует хот€ бы некоторого внимани€.

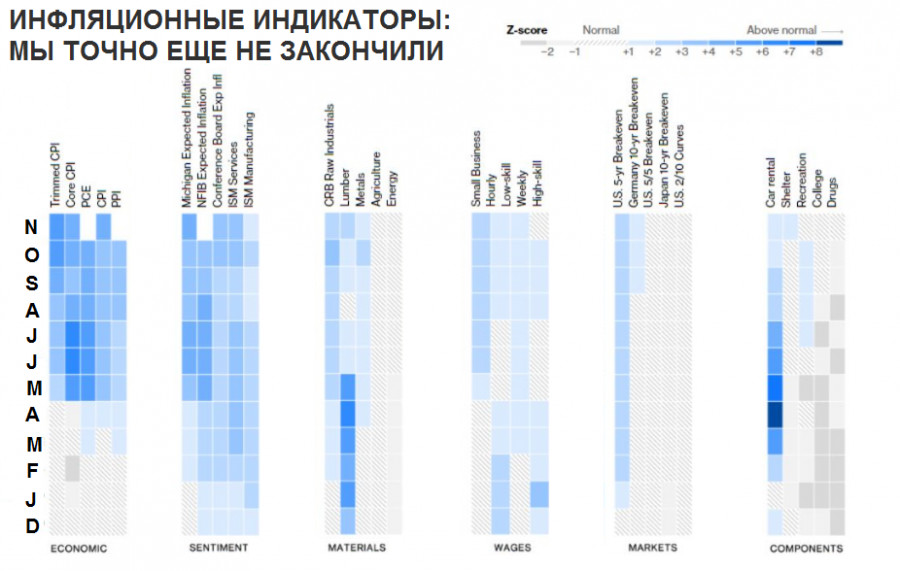

»так, на что лучше всего оперетьс€, чтобы определить, в каком положении инфл€ционна€ составл€юща€? —обственно, мы будем опиратьс€ на общеизвестные цифры. ÷ель экономистов-быков состо€ла в том, чтобы попытатьс€ определить, была ли наконец нарушена парадигма низкой инфл€ции, существовавша€ после глобального финансового кризиса 2007Ц2009 годов. ƒл€ этого Ёлен ’э составила список индикаторов различных аспектов инфл€ции и присвоила им Z-балл, который измер€л, на сколько стандартных отклонений они были выше или ниже их среднего значени€ за предыдущие 10 лет. ƒл€ каждого индикатора, чем больше стандартных отклонений выше нормы, тем более темно-синим они будут отображатьс€ на графике.

Ќа карте все становитс€ очевидно. ≈сли на рубеже года все вроде бы соответствовало установившейс€ тенденции, то к концу года больша€ часть карты стала синей. ѕричина в том, что инфл€ционное давление неуклонно сохран€лось в течение 2021 года, поскольку центральные банки роковым образом продолжали качать насос благодар€ сохран€ющимс€ низким процентным ставкам.

ак видно, за исключением фьючерсов на пиломатериалы и цен на аренду автомобилей, которые оказались действительно временными и снизились к концу года, было очевидно, что инфл€ционное давление усиливаетс€.

“еперь, когда инфл€ци€ выгл€дит так, как будто она, возможно, достигла поворотной точки, интересно посмотреть, что индикаторы говор€т нам сейчас. Ёто помогает пролить свет. ¬от как выгл€дела теплова€ карта в декабре, и вот как она выгл€дит сейчас:

ќчевидно, что синего убавилось.

ƒа, ситуаци€ не критическа€. » тот же ƒжон ќтерс сильно разочарован этим методом измерени€. ¬ защиту графика могу сказать, что он предусматривает гораздо больший временной интервал, так что полугодовые индикаторы будут не так очевидны. » тем не менее здесь есть на что посмотреть, так как экономические показатели инфл€ции выгл€д€т почти так же, как и восемь мес€цев назад - намного выше нормы дл€ посткризисной эпохи.

—мотрите внимательно.

¬о-первых, снизились цены на сырье. —ам по себе это неплохой показатель. ќтсюда вытекает и улучшение по срезу потребительских и деловых настроений: после того, как в прошлом году были получены отличные опережающие индикаторы, обзоры, которые мы освещаем, показывают, что пик беспокойства по поводу инфл€ции уже позади, несмотр€ на продолжающеес€ интенсивное освещение в новост€х.

ј вот заработна€ плата растет. Ќе будучи экстремальными, теперь данные демонстрируют значительно большее давление - все показатели, которые мы отслеживаем, превышают их долгосрочное среднее значение. ¬ отрыве от других показателей тоже неплохо.

¬ п€ти компонентах инфл€ции, которые отслеживаютс€ по этой методике, есть также важный композиционный эффект. »нфл€ци€ жиль€ сейчас на четыре стандартных отклонени€ выше нормы за последнее дес€тилетие. ѕоскольку на него приходитс€ треть индекса, и, как правило, он измен€етс€ с задержкой, это не сулит ничего плохого в том, что обща€ инфл€ци€ быстро снизитс€ до 2%. ћежду тем стоимость услуг также сейчас растет на два стандартных отклонени€ выше среднего по мере восстановлени€ экономики. ÷ены, которые взлетели из-за временных эффектов, таких как аренда автомобилей, теперь вернулись к норме, в то врем€ как стоимость обучени€ в колледже и стоимость лекарств, которые €вл€ютс€ политически чувствительными, остались высокими.

–азворот индикаторов настроений и снижение цен на сырье €вл€ютс€ положительными сигналами, но заработна€ плата, котора€ выше, чем когда-либо в 2021 году, вызывает серьезную озабоченность. ≈сли не считать нового геополитического шока, который снова поднимет цены на сырьевые товары (что легко может произойти, но это фактор малопредсказуемый), остающиес€ проблемы св€заны с ценами на жилье, уровнем зарплат и арендной платой. » сейчас они растут намного быстрее, чем когда-то, и на которые требуетс€ некоторое врем€, чтобы развернутьс€.

“о, что мы видим на этом графике, как раз отражаетс€ в настроени€х быков, которые склонны считать, что это начало конца рецессии. “ем не менее давайте не забывать, что пока у ‘–— слабо получаетс€ вз€ть ситуацию под контроль.“ак, если мес€чна€ инфл€ци€ сохранитс€ на уровне -0,01% в июле с сегодн€шнего дн€ до декабр€, то обща€ инфл€ци€ в конце года все еще будет выше 6%.

чему приведет этот показатель (или более высокий)? ”чтите, что переговоры по заработной плате сосредоточены в первые мес€цы года, так что риск самораскручивающейс€ спирали заработной платы и цен, который сам по себе вызывает рост цен, усилитс€.

ƒанные прошлой недели действительно предполагают, что м€гка€ посадка, при которой инфл€ци€ снижаетс€ без серьезной рецессии, по крайней мере, сейчас это кажетс€ возможным. ќчень сильные показатели зан€тости создают впечатление, что разговоры о рецессии были преждевременными.

ќднако отдельно настораживает и то, что заработна€ плата растет быстрее у низкооплачиваемых. ƒанные ћичиганского университета, опубликованные в п€тницу, также показали, что именно они больше всего набираютс€ оптимизма в отношении инфл€ции. ”лучшение потребительских ожиданий происходит преимущественно среди потребителей с низким и средним уровнем дохода, дл€ которых инфл€ци€ особенно важна. ѕримечательно, что индекс ожиданий потребителей в отношении ближайших цен на газ существенно снизилс€ до 10,3 с 21,0 в июле и 41,2 в июне, что свидетельствует о том, что падение цен на бензин может сыграть важную роль в улучшении потребительских настроений. ”слови€ покупки товаров длительного пользовани€, в том числе автомобилей, в августе ухудшились после улучшени€ в июле, поскольку Ђпотребители с высокими доходами зарегистрировали значительное снижение как своих текущих личных финансов, так и условий покупки товаров длительного пользовани€ї.

¬ли€ние цен на нефть, конечно, преувеличено. ќни составл€ют менее 10% всего индекса. Ќо цены на газ однозначно видны (их можно увидеть в своих платежках за электроэнергию и отопление) и вли€ют на ожидани€ в обоих направлени€х. ”жасающий рост цен на насосы в начале этого года €вл€етс€ отражением дефицита и, возможно, привел к преувеличенному беспокойству по поводу более широкой инфл€ции. –езкое падение цен на газ теперь может принести больше облегчени€, чем следовало бы. Ќо поскольку ожидани€ имеют значение, похоже, что сами цены на нефть имеют значение.

¬ итоге, после посткризисного восстановлени€, когда низкооплачиваемые остались позади, экономический спад, в результате которого они в какой-то степени наверстывают упущенное, вполне может ощущатьс€ как м€гка€ посадка. Ёто действительно может быть не конец инфл€ции, а длительна€ агони€, котора€ уничтожит как почти всех быков, так и реальный сектор.

≈сли есть тревожные признаки дл€ экономики, то они исход€т от товарно-материальных запасов. —ейчас они все еще высоки, несмотр€ на отчеты о распродажах Walmart и других ритейлеров. Ёто означает, что цены, возможно, еще должны снизитьс€ (поскольку предложение слишком велико дл€ спроса). Ќо это повлечет как сокращение производства, так и недополучение прибыли, что означает замедление экономического роста. огда компании вынуждены решать столько проблем, это €вный сигнал, что есть структурные проблемы. Ёто также говорит о том, что многое еще предстоит сделать, если экономика хочет избежать рецессии.

≈сть еще один компонент, который пока не привлекал к себе внимани€ - кредитный рынок. ќн важен, поскольку именно кредит имеет тенденцию действовать как регул€тор дл€ всех остальных. ≈сли кредитные инвесторы хот€т ужесточить услови€, то возникает проблема. Ќо корпоративный долг инвестиционного уровн€ лишь приспособилс€ к более высокой доходности казначейских облигаций - спреды не шире, чем они были в начале года, и остаютс€ намного ниже, чем они были на прот€жении большей части последнего дес€тилети€, что любой трейдер чувствует на себе ежедневно.

≈сли опасный спуск с пика инфл€ции продолжитс€ успешно, кредитный рынок продолжит подтверждать восстановление других рискованных активов. Ќо кредитному рынку не составит большого труда поколебать некоторые из сегодн€шних позитивных предположений. Ёти данные обнадеживают, но говорить об окончательном исходе преждевременно.

“аким образом, рынок действительно позитивен. —потовый газ снижаетс€, пик засухи дл€ северного полушари€ позади, а коронавирус не обещает опасных штаммов. “ем не менее дело движетс€ к концу года. Ќедавние данные об инфл€ции из ≈вропы говор€т о том, что экономика под напр€жением, хот€ в —Ўј настроени€ более радужные. ќднако ≈вропа - крупный импортер американских товаров. Ќеплатежеспособность европейских потребителей может поставить под вопрос и так снижающийс€ импорт из-за океана. ј конфликт на ”краине вносит большой элемент нестабильности.