Ёкономисты обеспокоены сигналами от мирового рынка. ƒанные показывают поведение, которое противоречит ожидани€м и веро€тностным прогнозам, основанным на исторических данных и экономической теории.

»нфл€ци€ отказываетс€ расти, подвод€ ‘–— и ≈÷Ѕ

–епутаци€ центральных банков (которые всего дес€ть лет назад чествовали за их участие в спасении экономики от мирового финансового кризиса) теперь на кону, поскольку они пытаютс€ справитьс€ с инфл€цией, невиданной дес€тилети€ми.

ќбщеприн€та€ парадигма регул€торов гласит, что необходимо дальнейшее повышение ставок, даже если, как публично за€вил ѕауэлл, это будет означать Ђнекоторую больї. Ѕолее высока€ стоимость заимствований ложитс€ бременем на домовладельцев и снижает прибыль компании такова цена стимулов и дотаций пандемических лет.

”же сейчас очевидно, в следующем году их работа усложнитс€. «адача состоит в том, чтобы найти общий путь по мере усугублени€ экономических проблем. ѕауэлл уже столкнулс€ с критикой с обеих сторон онгресса —Ўј; денежно-кредитной политике в ≈вропе бросили вызов политики, в том числе президент ‘ранции Ёммануэль ћакрон, который призвал центральные банки быть Ђочень осторожнымиї. анадский Ѕанк оказалс€ в ловушке падени€ производства.

ак мы знаем, ѕауэлл - противник политики центральных банков 1970-х годов и боитс€ действовать слишком медленно, но мы также прекрасно понимаем, что ѕауэлл в курсе о риске недовери€ к неожиданным финансовым рынкам и держит это в голове.

ƒо того как в июне были опубликованы данные о ценах, представители ‘–— высказали разные мнени€ о том, насколько временным окажетс€ всплеск инфл€ции и какие действи€ необходимы. »юньские отчеты показали, насколько глубока пропасть, в которую зарыта экономика, и что небольшие подъемы, сделанные до этого, не сработали.

ќбъ€сн€€ июньское повышение, ѕауэлл впоследствии сказал репортерам, что только один или два раза за его дес€тилетнюю карьеру в ‘–— такие решающие данные опускались так близко к решению по ставкам. “ем, кто говорит, что он действовал слишком медленно, он несколько раз задним числом признавал, что действовал бы раньше.

“ак, стало известно, что “омас Ѕаркин, президент ‘едеральной резервной системы –ичмонда, в июне св€зывалс€ с председателем ‘едеральной резервной системы ƒжеромом ѕауэллом поддержать более значительное повышение процентной ставки, чем то, о котором ‘–— чуть не пообещала объ€вить через несколько дней. ≈го насторожило, что цены выросли в мае после небольшого падени€ в апреле, которое породило надежды на то, что недавний всплеск инфл€ции будет недолгим (в прошлом мес€це он сохран€л агрессивную позицию). Ќо в июне не только он звонил ѕауэллу с предупреждени€ми.

¬ итоге в течение нескольких дней ‘–— объ€вила о более значительном, чем ожидалось, повышении процентных ставок на 75 базисных пунктов, о своем крупнейшем отдельном шаге почти за 30 лет и о том, что должно было стать частью самого резкого повышени€ процентных ставок с 1980-х годов. Ёто послужило сигналом дл€ центральных банков по всему миру присоединитьс€ к отказу от политики дешевых денег, проводившейс€ дес€тилети€ми, котора€ повли€ет на экономическое благососто€ние людей во всем мире.

¬се не то, чем кажетс€

ѕосле многих лет сдерживани€ инфл€ции представители ‘–— и других центральных банков утверждают, что они столкнулись с чередой разрушительных событий, наход€щихс€ вне их контрол€, начина€ от пандемии COVID-19 и заканчива€ войной на ”краине. Ёто печально признавать, но политики действовали так, будто равновесие 2018 года достигнуто навсегда. ’от€ исторически было мало случаев, когда событи€ развивались так быстро, переход€ от эпохи слабого роста цен к точке, когда политикам действительно пришлось выкладыватьс€ на полную катушку, чтобы снизить инфл€цию.

“ем не менее в —оединенных Ўтатах еще в позапрошлом году начали по€вл€тьс€ признаки того, что инфл€ци€ принимает новые масштабы: от нехватки рабочей силы до нехватки предложени€ растущего набора товаров и услуг. Ќо ситуаци€ была неочевидной дл€ чиновников.

“ак, позже господин Ѕаркин из ‘–Ѕ –ичмонда признавалс€, что он вернулс€ из визита в „арльстон, штат ёжна€ аролина, в июне 2021 года, озадаченный неофициальными свидетельствами того, что многие люди не возвращаютс€ на работу. –одители, как он заметил, изо всех сил пытались найти детский сад. ’от€, очевидно, проблема зан€тости сотр€сает рынки труда с момента карантина.

“еперь чиновники начинают признаватьс€ также в том, что некоторые прогнозы были ошибочными.

Ќедавно ƒэвид јлтиг, управл€ющий по исследовани€м ‘едеральной резервной системы јтланты, сказал, что существовавшее в тот период мнение о том, что нехватка товаров и услуг постепенно уменьшитс€, пока не находит отражени€ в данных и неофициальных свидетельствах.

‘едеральна€ резервна€ система придерживалась мнени€, что всплеск инфл€ции утихнет по мере того, как пострадавша€ от пандемии экономика вернетс€ в нормальное русло. » если вы помните, еще в €нваре ѕауэлл говорил, что они Ђпо-прежнему ожидают снижени€ инфл€ции в течение годаї, удержива€ ставки около нул€.

¬ итоге ÷ентральный банк начал повышать ставки в марте, но его официальные лица по-прежнему расходились во мнени€х относительно того, насколько необходимо их повышать, пока данные о потребительских ценах, опубликованные в июне, не положили конец дебатам. »ными словами, регул€торам потребовалось около полугода, чтобы допустить сценарий инфл€ции, а теперь уже и рецессии, хот€ независимые экономисты, гл€д€ на масштаб вливаний в экономику, били тревогу еще в 2021 году.

“еперь мы столкнулись с этим вновь: ÷ентральный банк дает консервативные оценки инфл€ции, несмотр€ на то, что –осси€ сократила поставки газа в ≈вропу в ответ на западные санкции в св€зи с ее вторжением в ”краину.

“ака€ твердолобость настораживает.

≈вропейский центральный банк

ѕереход ‘–— к более агрессивной позиции, не напугав рынки, помог сформировать большинство сторонников более жестких действий также и во ‘ранкфуртском ≈вропейском центральном банке (≈÷Ѕ).

началу лета группа политических Ђ€стребовї подталкивала ≈÷Ѕ к прин€тию более чем символического повышени€ ставки на 25 базисных пунктов и следованию пути, проложенному ‘–—.

— другой стороны, существовала обеспокоенность тем, что повышение ставок может привести к взрывному росту стоимости заимствований дл€ стран-должников еврозоны, особенно »талии. Ёта обеспокоенность привела в июне к соглашению о помощи этим странам с помощью так называемого Ђинструмента защиты передачиї (TPI), который при необходимости будет активированы, чтобы поддержать их долг. » сейчас € спрашиваю себ€, что это, как не очередные вливани€ в экономику слабых стран?

“огда превалировало общее мнение о том, что, устран€€ хвостовые риски, TPI также сделает более плавным цикл повышени€, на чем на июльском заседании ≈÷Ѕ настаивали политики-Ђголубиї. ј вот Ђ€стребыї во главе с членом правлени€ ≈÷Ѕ »забель Ўнабель из √ермании, главой голландского центрального банка лаасом нотом и главой немецкого Ѕундесбанка …оахимом Ќагелем настаивали на более значительном движении, чем 0,25%, сигнализировавшем рынкам.

“ак, позже стало известно, что группа, координиру€ свои действи€ по телефону и при личных встречах, стремилась убедить Ћейна, что теперь у них есть большинство в ”правл€ющем совете по установлению ставок дл€ прин€ти€ такого решени€. ¬ итоге ≈÷Ѕ объ€вил о повышении ставки на 0,5% в июле, после чего в сент€бре последовало ее повышение на 0,75%, что стало самым большим шагом с 1999 года. 2 но€бр€ последовало дальнейшее повышение ставки на 75 базисных пунктов в соответствии с ‘–—.

то ответит?

Ќесмотр€ на то что некоторые экономисты говор€т, что пик инфл€ции уже не за горами, центральные банки по-прежнему далеки от того, чтобы укротить инфл€цию. ¬ —оединенных Ўтатах он более чем в три раза превышает целевой показатель ‘–— в 2%, согласно предпочитаемому центральным банком показателю.

Ќа прошлой неделе ѕауэлл за€вил, что ‘–— Ђзамедл€етї темпы повышени€ процентных ставок. ‘инансовые рынки теперь ожидают роста на 0,50% на следующем заседании ‘–— в середине декабр€ Ч такое же увеличение, о котором ≈÷Ѕ объ€вит днем позже.

“ем не менее как ѕауэлл, так и его коллега из ≈÷Ѕ ристин Ћагард настаивают на том, что повышение ставок будет продолжатьс€. ѕри этом некоторые руководители центральных банков обеспокоены возможными последстви€ми. Ќапример, что политики отреагируют повышением государственных расходов и таким образом усугуб€т инфл€ционное давление, которое и так уже проходит терапию повышени€ми процентной ставки.

Ќа прошлой неделе Ћагард предупредила, что такие расходы могут подтолкнуть спрос и привести к тому, что он еще больше отстанет от предложени€, и, таким образом, Ђмогут вынудить денежно-кредитную политику ужесточить больше, чем это было бы необходимої, отметив признаки того, что это уже происходит в зоне евро.

Ќа самом деле спрос не беспокоит экономистов. ќн с начала инфл€ции снижаетс€, показав отдельные пики в начале, св€занные с созданием подушки из запасов. ќднако любое вливание, безусловно, позволит потратить больше денег потребител€м, а значит, спрос получит стимулы.

Ѕывший чиновник Ѕанка јнглии „арльз √удхарт считает, что рекордные уровни государственного долга могут в какой-то момент создать такой риск дл€ финансовой стабильности, что центральным банкам, возможно, придетс€ отказатьс€ от ужесточени€ политики на полпути. –азговоры об этом ведутс€ еще с €нвар€ этого года. Ќо мало кто может предложить нечто столь же действенное, как задирание ставок.

¬ отличие от √удхарта господин арстенс из BIS сказал, что он уверен, что центральные банки сохран€т твердость в борьбе с инфл€цией. Ќо, по его словам, последние два года показали, насколько важно было координировать экономическую политику по всем направлени€м и что стара€ иде€ о центральных банках как о Ђполитических ответчиках первой инстанцииї устарела.

»ными словами, пока мы наблюдаем, что пока многие центральные банки повышают процентные ставки, правительства разрушают эффект этой меры, предоставл€€ субсидии домохоз€йствам производител€м, например, в области энергоносителей. ќчень €ркий пример тому Ц регул€торна€ политика Ѕразилии. я думаю, именно это делает рост инфл€ции нестабильным, и дает ложные надежды рынкам в отношении точки пика инфл€ции и будущей рецессии.

онечно, нельз€ не брать в расчет, что, например, энергетические риски, св€занные с падением спроса, были перенесены почти полностью на –оссию. Ёто позволит остальным производител€м нефти и газа удержать потолок цен и не упасть в объемах поставок. ќднако инфл€ци€ глобальнее, чем просто топливна€ составл€юща€. ќсобенно на фоне китайских жестких карантинов.

» хот€ теперь уже планы ѕекина в отношении карантинов прорисовываютс€, если правительство —и ÷зиньпин€ добьетс€ своих целей, перенос производств транснациональных компаний в другие области будет стоить немало, и займет врем€. Ёто также подстегнет цены. ќдин фактор закрытости ита€ способен удержать инфл€цию на уровне выше целевых 2% даже в 2024 году и еще пару лет подр€д Ц до переориентации мировой экономики на новые регионы. онфликт же между –оссией и ”краиной и вовсе дает лишние бюджетные расходы как дл€ —Ўј, так и дл€ ≈—. ј это значит, что обслуживание внешнего долга станет дороже.

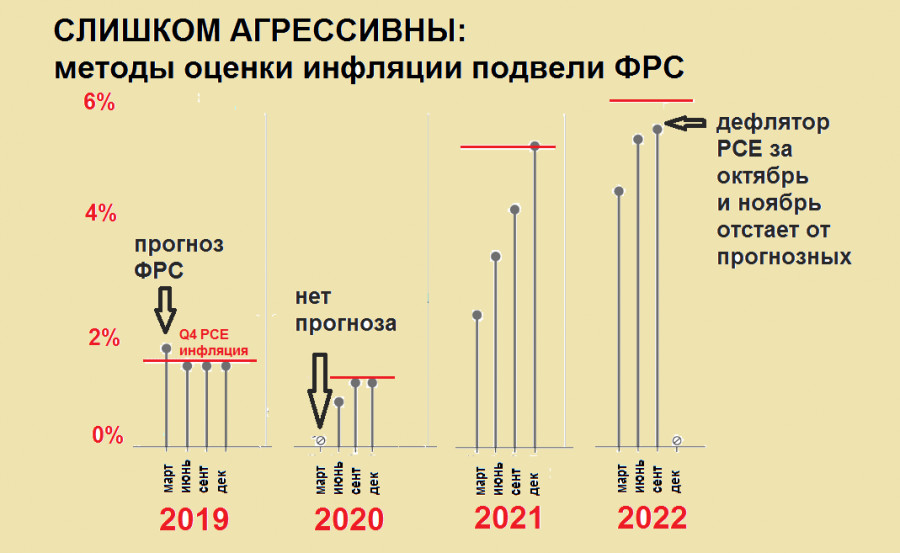

» теперь € думаю, а увидим ли мы этот пик инфл€ции? »ли он, скорее, превратитс€ в зат€жное плато, пусть и не двухзначное, но такое же разрушительное из-за фактора времени? ѕо крайней мере, как мы видим, пока и ‘–—, и ≈÷Ѕ промахивались с прогнозами. ћожем ли мы положитьс€ на них сейчас?

¬¬ѕ ита€ падает. ому же это на руку?

“рейдеры энергорынков попали в капкан распродаж

»нфл€ци€ в Ѕразилии не следует за мировым трендом

итай и »нди€ сворачивают покупку российского газа

Goldman Sachs: медведи только разм€лись