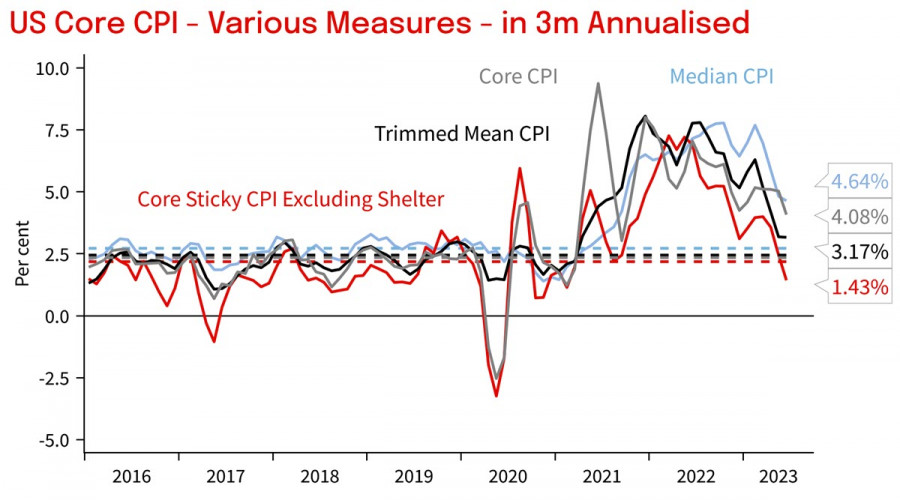

»ндекс потребительских цен в —Ўј оказалс€ много слабее прогнозов, что привело к падению доходностей и резкому росту спроса на рисковые активы.

»нфл€ци€ снизилась с 4% г/г до 3% (прогноз 3,1%), базовый индекс с 5.3% до 4,8% (прогноз 5.0%), основной причиной снижени€ стала группа волатильных товаров и услуг Ц цены на авиабилеты, гостиничные номера и подержанные автомобили. ‘ьючерсы на ставку ‘–—, что любопытно, изменились мало Ц веро€тность повышени€ ставки в июле даже немного выросла до 92%, а вот начало цикла снижени€ сдвинулось с ма€ на март 2024 г.

¬озможно, здесь дело в том, что устойчивость снижени€ инфл€ции пока, м€гко говор€, под большим вопросом. √лава ‘–Ѕ –ичмонда Ѕаркин выступил после публикации и призвал не обращать внимани€ на падение инфл€ции, поскольку пока рынок труда остаетс€ слишком напр€женным, инфл€ци€ может вернутьс€ на высокие уровни, и потом придетс€ прилагать значительно больше усилий. ћейстер из ‘–Ѕ ливленда сказала, по сути, то же самое Ц пока рост заработной платы составл€ет 4,5-5,0%, при росте производительности менее 1,5%, говорить о ценовой стабильности слишком рано.

–ынки, тем не менее, отреагировали бурно. ƒоллар заметно подешевел, сент€брьские фьючерсы на Brent перешагнули барьер в 80 долл. за баррель, повысилс€ спрос на сырьевые валюты. –езко вырос новозеландский доллар, несмотр€ на то что –ЅЌ« сохранил вчера ставку на уровне 5.5% и дал пон€ть, что ожидает дальнейшего снижени€ инфл€ции от пиковых уровней.

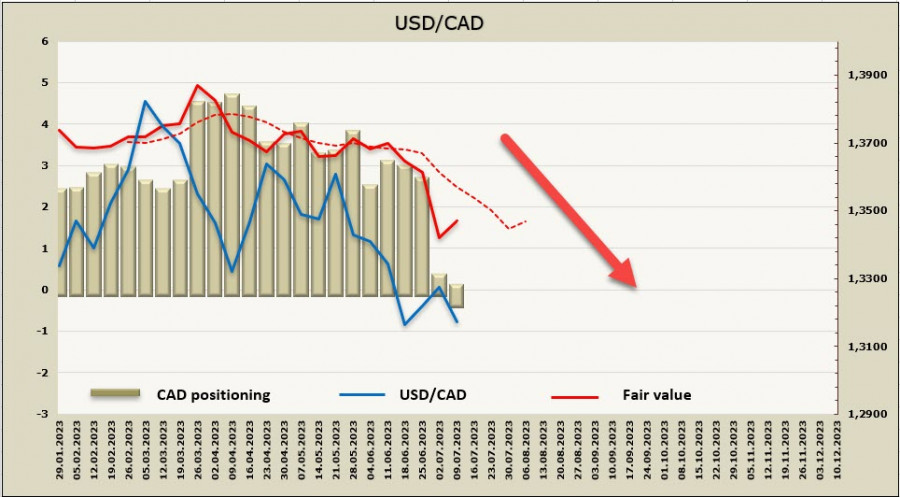

USD/CAD

Ѕанк анады, как и прогнозировалось, повысил учетную ставку на заседании в среду на 0.25% до 5.00%. ѕрогноз о начале цикла снижени€ отнесен в туманное будущее, и, по мнению аналитиков Scotiabank, в сент€бре или окт€бре следует ожидать еще одного повышени€.

ќсновной мотив таких оценок Ц высока€ веро€тность того, что инфл€ци€ в анаде замедл€етс€ существенно медленнее, чем в —Ўј, а экономический рост более устойчив. ¬ обновленных прогнозах от Ѕанка анады утверждаетс€, что ¬¬ѕ в текущем году вырастет на 1.8%, в следующем на 1,5%, а в 2025 г. Ц на 2,5%, и все это на фоне ожиданий рецессии в —Ўј.

“акже нужно учесть, что рынок труда в анаде еще со времен ковидных ограничений выгл€дит более устойчивым, его восстановление прошло быстрее и до более высоких уровней, чем в —Ўј.

¬ целом недел€, веро€тнее всего, завершитс€ дл€ луни в плюсе, факторов, способных развернуть курс канадца в сторону ослаблени€, стало меньше.

„иста€ коротка€ позици€ по CAD ликвидирована, недельное изменение +0,51 млрд, сформировалась длинна€ позици€ в 270 млн. ѕозиционирование пока нейтральное, но тенденци€ в пользу дальнейшего роста спроса на канадца. –асчетна€ цена заметно ниже долгосрочной средней.

USD/CAD продолжает торговатьс€ с понижением, хот€ до обозначенной неделей ранее цель 1.3040/60 пока добратьс€ не удалось. ќжидаем, что снижение продолжитс€, следующей цель после прохождени€ нижней границы канала будет технический уровень 1.30.

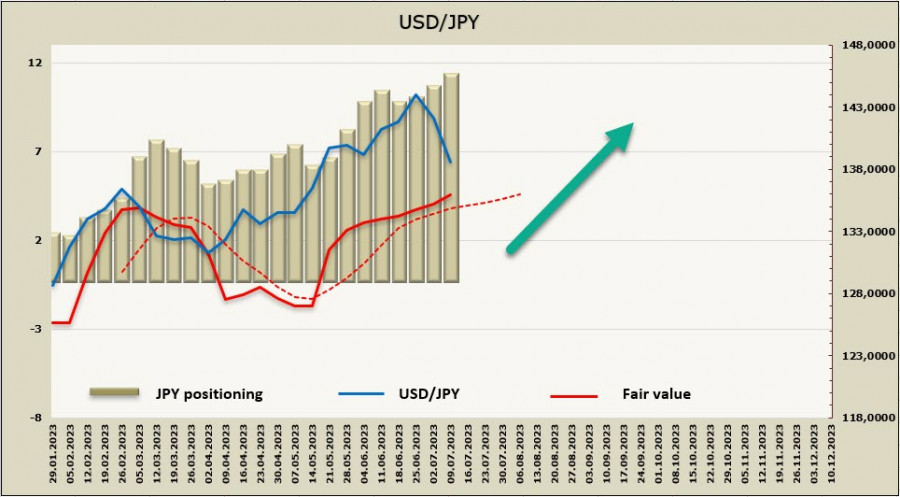

USD/JPY

Ѕанк японии опубликовал свой последний региональный экономический отчет 10 июл€. ќдной из ключевых тем €вл€ютс€ комментарии руководства региональных отделений BоJ относительно темпов роста средней заработной платы, что €вл€етс€ ключевым моментом дл€ понимани€ позиции Ѕанка японии относительно методов реагировани€ на высокую инфл€цию.

¬ большинстве отчетом указываетс€, что идет повсеместное повышение средней заработной платы плюс/минус на 5%, в некоторых случа€х она повышаетс€ на 7%, поскольку высока€ инфл€ци€ снижает реальные доходы домохоз€йств. ƒействительно, в мае в целом по японии средн€€ заработна€ плата выросла на 2,5% г/г против 0.8% в апреле.

¬ то же врем€ в комментари€х отчетливо прослеживаетс€ мысль, что мен€ть политику контрол€ за кривой доходности Ц значит подвергать стабильность неоправданным риском. Ќикто не хочет брать на себ€ ответственность, и вопрос о том, будут ли на июльском заседании предприн€ты практические шаги, остаетс€ открытым. — точки зрени€ курса иены эта неопределенность не позвол€ет спрогнозировать ее укрепление.

„иста€ коротка€ позици€ по иене выросла за отчетную неделю на 0,7 млрд, до -10,5 млрд, позиционирование уверенно медвежье. –асчетна€ цена выше долгосрочной средней и направлена вверх.

»ена резко скорректировалась, основна€ причина снижени€ слабость доллара —Ўј и рост €понского рынка акций, куда продолжает поступать в больших объемах иностранный капитал.

ѕоддержкой выступает локальный пик 137.80 от 8 марта, пока цена выше, технически снижение €вл€етс€ коррекционным, и после формировани€ основани€ веро€тен еще один импульс вверх. ≈сли же иена уйдет ниже 137.80, то в этом случае бычий импульс нужно будет считать завершившимс€. –ост расчетной цены указывает на то, что веро€тность возобновлени€ роста остаетс€ все же более высокой.