ƒоллар —Ўј начал 2024 г. на подъеме, став лучшим среди валют G10. ”стойчивые экономические данные и комментарии со стороны спикеров ‘–— снизили ожидани€ по темпам сокращени€ ставки. омментаторы от ‘–— не об€зательно выступали против первого снижени€ ставки в марте, как это видел рынок, но настаивали на постепенном см€гчении. ¬ результате веро€тность снижени€ ставки в марте снизилась до 50% по сравнению с более чем 80% пару недель назад.

≈ще один фактор, напр€мую вли€ющий на курс доллара, Ц фондовый рынок. –азница в темпах экономического роста в —Ўј, которые показывали очень высокий результат, и другими странами G10, балансирующими в одном шаге от скатывани€ в рецессию, выступили катализатором роста спроса на доллар. ѕоследние данные по рынку труда, розничным продажам, промпроизводству и жилью выгл€д€т устойчивыми, в то врем€ как поступающие из ита€ данные значительно слабее, а значит, поддержка сырьевых валют снижаетс€.

ќгромный и неуклонно растущий дефицит бюджета вынуждает азначейство —Ўј возобновить крупномасштабную эмиссию векселей. „иста€ эмисси€ векселей в —Ўј в декабре была около нул€, до этого в течении полугода чиста€ эмисси€ колебалась в размере 200-500 млрд долларов —Ўј в мес€ц. –ынок должен будет поглотить новые объемы, что будет поддерживать высокую доходность.

Ѕлижайша€ недел€ будет особенно важной дл€ рынка казначейских облигаций —Ўј. ѕомимо заседани€ FOMC, на этой неделе будет представлен последний выпуск ежеквартального объ€влени€ ћинистерства финансов о возмещении средств, охватывающего первый и второй кварталы 2024 года. ¬ понедельник, 29 €нвар€, будут раскрыты совокупные оценки финансировани€, и внимание будет обращено на детали аукциона, запланированного на среду, 31 €нвар€.

ќсобое значение приобретает понимание того, как азначейство видит структуру и продолжительность выпусков облигаций. ¬ августе 2023г. когда азначейство раскрыло планы дальнейшего увеличени€ размеров купонных аукционов, наблюдалс€ быстрый рост доходности, который привел к укреплению доллара. —ейчас ситуаци€ может повторитьс€ Ц быстро растущий дефицит бюджета требует финансировани€, азначейство это финансирование предоставит за счет выпуска облигаций, график их размещени€ позволит оценить объемы и сроки, как следствие Ц доходность вновь будет расти. Ќа фоне роста доходности разговоры об ослаблении доллара —Ўј станут неактуальными.

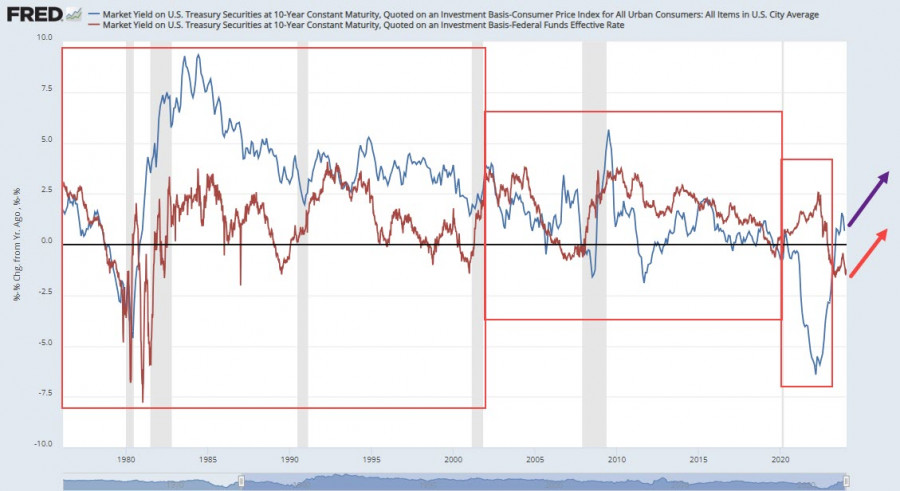

»нфл€ци€, доходность и ставка ‘–— обычно тесно св€заны. ѕовышение инфл€ции ведет к повышению ставки как способу замедлить экономическую активность и снизить спрос как основной фактор роста цен, доходность облигаций напр€мую зависит от ставки ‘–—, котора€ определ€ет стоимость заимствований. “ак было на прот€жении длительного периода, на графике ниже можно увидеть, что доходность 10-летних облигаций за вычетом инфл€ции обычно была положительной, а доходность за вычетом ставки ‘–— была меньше и колебалась синхронно с первым показателем.

ћожно отметить, что если доходность за вычетом ставки ‘–— опускаетс€ ниже нул€, то это обычно заканчиваетс€ рецессией.

Ќа словах основной мандат ‘–— Ц это снижение инфл€ции, и это посто€нно подчеркиваетс€ и в выступлени€х представителей ‘–—, и в протоколах FOMC. Ќо скрытый смысл действий ‘–— заключаетс€ в другом Ц в поддержке уровн€ доходности, позвол€ющего поддерживать и спрос на доллар.

Ќа текущий момент доходность за вычетом ставки ниже нул€, и, очевидно, она должна уйти выше, с учетом планов азначейства по размещению облигаций. ƒоходность за вычетом инфл€ции и так выше нул€, то есть это менее важный показатель. –ост доходности будет иметь несколько следствий. ¬о-первых, актуальность борьбы с инфл€цией отойдет на второй план, независимо от того, как динамику инфл€ции будут комментировать члены FOMC, во-вторых, веро€тное снижение ставки ‘–— позволит доходности за вычетом ставки уйти еще выше.

Ќо чем выше реальна€ доходность, тем выше спрос на валюту. —оответственно, чем выше относительно нул€ будут оба показател€, тем больше будет спрос на доллар.

¬ысокий уровень ставки не приводит ни к заметному сокращению потреблени€, ни к быстрому замедлению экономики. ј возможный сдвиг в сторону более инфл€ционной политики (это случитс€ в случае победы республиканцев на выборах) может привести к более высокой инфл€ции. ƒл€ рынков така€ перспектива заключаетс€ в том, что м€гка€ налогово-бюджетна€ политика создает риски повышени€ процентных ставок, а не их снижени€. ак подчеркнул на прошлой неделе управл€ющий ‘–— ”оллер, процентные ставки, скорее всего, будут снижатьс€ более постепенно, чем в предыдущие циклы см€гчени€, поскольку экономика остаетс€ устойчивой к последстви€м ограничительной денежно-кредитной политики.

“аким образом мы приходим к выводу, что динамика выпуска азначейством —Ўј облигаций будет иметь не меньшее значение на индекс доллара, чем график снижени€ ставки ‘–—. ак только рынок увидит график эмиссии, при том, что экономика —Ўј более устойчива, чем большинство конкурентов, то с высокой веро€тностью индекс доллара пойдет вверх. Ётот сценарий на текущий момент выгл€дит более реалистичным, чем ориентаци€ на график снижени€ ставки.