ƒолгосрочна€ перспектива.

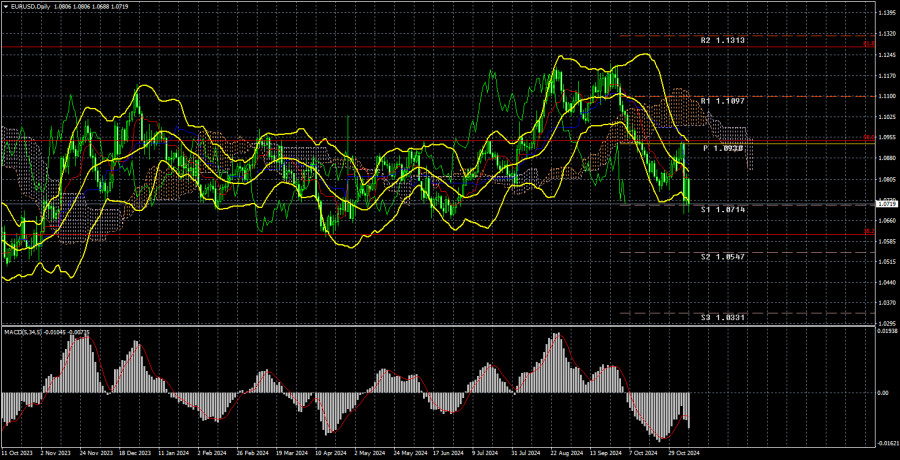

¬алютна€ пара EUR/USD в течение текущей недели показала падение на 150 пунктов. „естно говор€, дл€ евровалюты все могло завершитьс€ куда печальнее, но все же европейска€ валюта Ц это не монгольский тугрик и не аргентинский песо, чтобы тер€ть за неделю несколько процентов стоимости. ѕоэтому рынок по мере своих возможностей корректировал пары. ќднако, недел€ все равно закончилась на самом Ђднеї. –ечь идет лишь о локальном Ђднеї, так как пространство дл€ падени€ в перспективе у евровалюты остаетс€ огромным. Ќапоминаем, что на недельном “‘ мы остаемс€ в рамках бокового канала с нижней границей около уровн€ 1,0448. Ќа том же недельном “‘ отлично видно, что глобальный тренд остаетс€ нисход€щим, а рост пары в последние два года Ц это коррекци€. Ѕанальный логический вывод Ц цена упадет сначала к уровню 1,0448, а в долгосрочной перспективе будет стремитьс€ к ценовому паритету, как минимум.

Ќа этой неделе ключевым событием стали выборы президента —Ўј. ћы не можем сказать, чему именно обрадовалс€ рынок, когда стал понимать, что президентом станет ƒональд “рамп, но все же американска€ валюта имела все основани€ дл€ роста. –ынок верит, что при “рампе политика страны будет более инфл€ционной, что предполагает более высокие ставки, чем при амале ’аррис. ѕомимо этого, доллар в любом случае остаетс€ недооцененным и перепроданным. –ынок два года отрабатывал будущее см€гчени€ монетарной политики ‘–—, сейчас этот фактор нивелирован. “акже отметим, что последнего витка глобального нисход€щего тренда евровалюта откорректировалась ровно на 61,8%. “аким образом, коррекцию можно считать завершенной. ј после завершени€ коррекции начинаетс€ новый импульс...

ќстальные фундаментальные и макроэкономические событи€ находились в тени выборов в —Ўј. ќднако даже индекс настроени€ потребителей от университета ћичиган в п€тницу спровоцировал сильное укрепление доллара. ’от€, конечно, это далеко не самый важный показатель. –ынок настроен на покупки доллара Ц и это самое главное, что сейчас нужно понимать.

јнализ COT.

ѕоследний отчет COT датирован 5 но€бр€. Ќа иллюстрации выше отлично видно, что нетто-позици€ некоммерческих трейдеров долгое врем€ остаетс€ Ђбычьейї, а последн€€ попытка медведей перейти в зону собственного превосходства с треском провалилась. ќднако три недели назад количество открытых Short-позиций профессиональными трейдерами резко увеличилось, а нетто-позици€ в первые за долгое врем€ стала отрицательной. Ёто говорит о том, что европейска€ валюта теперь чаще продаетс€, чем покупаетс€.

ћы по-прежнему не видим никаких фундаментальных факторов дл€ укреплени€ европейской валюты, а технический анализ говорит о нам о нахождении цены в зоне консолидации Ц проще говор€, во флэте. Ќа недельном таймфрейме отлично видно, что с декабр€ 2022 года(!!!) пара торгуетс€ между уровн€ми 1,0448 и 1,1274. “о есть из семимес€чного флэта мы перешли в 20-мес€чный. “аким образом, падение все еще более веро€тно. ак минимум, к уровню 1,0448.

¬ данное врем€ красна€ и син€€ линии пересеклись и помен€ли свое расположение относительно друг друга. ¬ течение последней отчетной недели количество лонгов у группы ЂNon-commercialї выросло на 0,6 тыс€чи, а количество шортов Ц сократилось на 28,0 тыс€чи. —оответственно, нетто-позици€ снизилась еще на 27,4 тыс€чи. ѕотенциал падени€ у евровалюты по-прежнему сохран€етс€ очень хороший.

ќбзор макроэкономических событий:

¬ течение текущей недели макроэкономический фон вр€д ли кому-то был интересен. ћы можем отметить выступлени€ ристин Ћагард, но после последнего заседани€ ≈÷Ѕ никакие макроэкономические показатели еще не успели изменитьс€, поэтому никаких изменений в риторике Ћагард не могло быть априори. »ндексы деловой активности в секторах услуг и производства не заинтересовали никого, а розничные продажи в ≈— хоть и выросли сильнее прогнозов, мало помогли европейской валюте. лючевым моментом на рынке остаетс€ полна€ отработка см€гчени€ монетарной политики ‘–—, а также отсутствие желани€ и необходимости у самого ‘–— спешить со снижением ключевой ставки. Ќа этой неделе стало известно, что в декабре ‘ед–езерв может даже вз€ть паузу в см€гчении, что придает дополнительных сил доллару —Ўј.

ќзнакомьтесь с другими стать€ми автора:

јнализ торговой недели 4 Ц 8 но€бр€ по паре GBP/USD. ќтчет COT. ‘унт стерлингов легко отделалс€.

“орговый план на неделю 11 Ц 15 но€бр€:

ƒлинные позиции: Ќа 24-часовом таймфрейме пара закрепилась ниже линии иджун-сен, а, с точки зрени€ фундамента и макроэкономики, возобновление роста европейской валюты по-прежнему выгл€дит очень сомнительно. ѕоэтому мы весьма скептически относились и относимс€ к такому варианту. ѕомимо этого, на недельном “‘ у нас царит флэт. “аким образом, длинные позиции и раньше были очень опасными, а в данное врем€ они €вл€ютс€ попросту неактуальными.

ороткие позиции: „то касаетс€ продаж пары EUR/USD, то они в данное врем€ по-прежнему более перспективны. ¬о-первых, цена развернулась у верхней границы нового флэта Ц уровн€ 1,1274. ¬о-вторых, оснований дл€ долгосрочного роста у евровалюты как не было, так и нет. ¬-третьих, рынок уже с лихвой отработал фактор см€гчени€ монетарной политики ‘–—. ¬-четвертых, индикатор RSI на недельном “‘ заходил в область перекупленности. ¬-п€тых, цена закрепилась ниже критической линии на дневном “‘.

ѕо€снени€ к иллюстраци€м:

÷еновые уровни поддержки и сопротивлени€(resistance/support), уровни ‘ибоначчи Ц уровни, которые €вл€ютс€ цел€ми при открытии покупок или продаж. ќколо них можно размещать уровни Take Profit.

»ндикаторы »шимоку(стандартные настройки), Ѕоллинджер Ѕандс(стандартные настройки), MACD(5, 34, 5).

»ндикатор 1 на графиках COT Ц размер нетто-позиции каждой категории трейдеров.