Чтобы добиться успеха в определенной сфере, необходимы знания и теоретическая подготовка. Если вы решили протестировать свои силы в торговле, начните с прочтения статьи «Виды трейдинга», в которой можно найти ответы на самые актуальные вопросы.

А мы подготовили обзор про высокочастотный трейдинг. В нем вы узнаете, как возник HFT, в чем его суть и кто чаще всего использует такой вид торговли.

Что такое HFT

Эта аббревиатура, которая стала популярной в последнее десятилетие, расшифровывается как High Frequency Trading. Речь идет о трейдинге, которому свойственны три основных признака:

- Очень высокая скорость торгового процесса: каждая операция занимает доли секунды. При этом еще около 15 лет назад на это требовалось несколько секунд;

- Автоматизация: всю работу – от сканирования рынка до заключения сделок – совершают роботы;

- Алгоритмизация: весь процесс построен на использовании специальных программ, которые дают возможность правильно вести торговую деятельность.

Для того чтобы трейдинг соответствовал всем этим требованиям, необходима максимально быстрая связь с биржей, а также мощное оборудование. Только при соблюдении этих двух условий возможна торговля с высокой частотой.

Отличительными чертами высокочастотного трейдинга являются:

- большой торговый объем, который обеспечивается за счет большого количества сделок и высокой скорости их заключения;

- завершение торгового дня без открытых позиций. В редких случаях допускается их незначительное количество;

- использование специальных компьютерных программ для формирования ордеров. Участие человека в этом процессе не требуется;

- краткосрочный характер всех без исключения сделок;

- применение новейших технологий, которые обеспечивают владельцу алгоритмов конкурентоспособность на рынке;

- небольшая прибыль от каждой совершенной операции. Большой профит обеспечивается благодаря высокой частоте их совершения;

- использование элементов искусственного интеллекта, которые составляют основу разработанных алгоритмов;

- минимальные задержки в процессе торговой деятельности.

Трейдеры, которые используют в своей работе принципы высокой частоты, имеют ряд преимуществ по сравнению с другими участниками рынка. Основные из них – это возможность торговать очень быстро, оперировать большими объемами и получать максимальный профит за счет лидерства по скорости.

Таким образом, High Frequency Trading является разновидностью алгоритмического, ставка в нем сделана на быстроту и большое количество сделок. Роботы в этом случае выполняют роль посредников между разными категориями участников рынка – продавцами и покупателями.

Прибыль высокочастотных трейдеров формируется в основном за счет небольшой разницы в стоимости активов, которая существует в течение очень короткого срока. Обычные игроки ее могут и вовсе не заметить, а если точнее – у них нет для этого возможностей: ни технических, ни финансовых.

Более подробно об этом мы расскажем позже.

А сейчас приведем пример из обычной жизни, с помощью которого можно понять суть этого вида торговли.

Представим себе рынок, на котором три продавца торгуют грушами. Цена у всех одинаковая – $1 за килограмм.

Допустим, туда пришел оптовый покупатель и купил все груши у первого продавца. Пока покупатель рассчитывался, этот продавец сообщил о крупной покупке своему коллеге из соседнего павильона.

Тот, не теряя времени, выкупил все груши у третьего продавца и повысил цену на фрукты до $1,3 за килограмм. Ведь он знал о том, что больше их никто не продает.

Таким образом, второй продавец владел необходимыми данными для того, чтобы получить максимальную прибыль от продажи. Важную роль в этом процессе сыграла высокая скорость его действий, благодаря которой он выкупил весь товар до того, как оптовый покупатель пришел к нему.

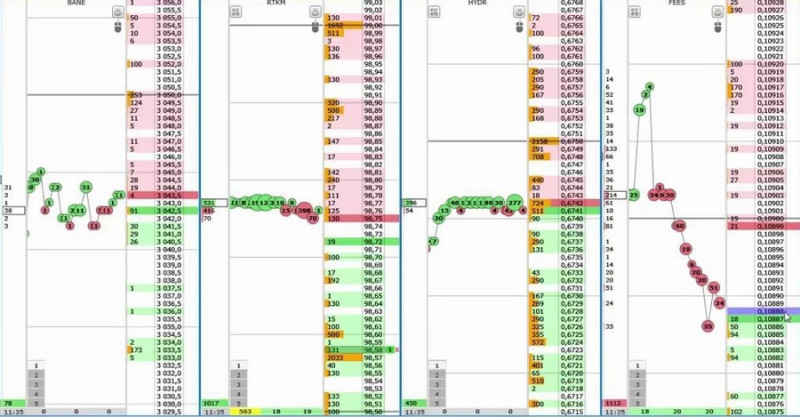

Если вернуться к высокочастотному трейдингу, то в этом случае игроки тоже имеют доступ к важной информации, которая позволяет быстро среагировать на триггеры. Например, если речь идет об акциях, то эту роль выполняет так называемый биржевой стакан.

Это своеобразная таблица, в которой содержатся данные о лимитных заявках на приобретение и продажу активов.

HFT-трейдинг: история

В настоящее время торги с высокой частотой ассоциируются с мощными компьютерами и сложными алгоритмами, в которых заложены элементы искусственного интеллекта. Главная цель всего этого – прогнозирование динамики котировок для совершения успешных сделок.

Это трудно себе представить, но методология такой деятельности появилась еще в Средневековье. Уже тогда люди, которые занимались покупкой и продажей различных товаров, стремились всеми доступными способами предугадать будущую цену продукции.

Например, с помощью телескопов они узнавали, какой товар везут корабли в их регион. Если такая же продукция была у них в наличии, они стремились побыстрее ее продать.

Это нужно было сделать как можно быстрее, пока корабли не прибыли в место назначения с новой партией товаров и высокое предложение не снизило цену.

Понятно, что ни о каких роботах и компьютерах речи тогда не шло.

А в современном понимании высокочастотный вариант появился в конце прошлого века. Считается, что ее основоположник – компьютерный специалист Стивен Суонсон.

Именно он в конце 80-х годов подал идею зарабатывать на биржах, используя для этого возможности мощных компьютеров. Суонсон был уверен в том, что можно создать программу, которая бы могла самостоятельно прогнозировать цены активов в 30-секундной перспективе и заключать сделки.

Основу прогноза составляли специальные формулы. Первую собственную программу – BORG – Суонсон с друзьями создавал у себя в гараже, сведения о ходе торгов получал с помощью спутниковой тарелки.

Каждая операция приносила небольшую прибыль, которая исчислялась центами. Но благодаря тому, что они были очень частыми, профит был большим по меркам того времени.

А через какое-то время Суонсон стал одним из основателей первой компании по разработке алгоритмов HFT.

Спустя 10 лет высокочастотная торговля вышла на новый, официальный уровень. Американский регулятор SEC дал зеленый свет электронным операциям.

При этом еще в 70-е годы начала функционировать первая площадка, в которой торги были значительно автоматизированы. Речь идет о NASDAQ.

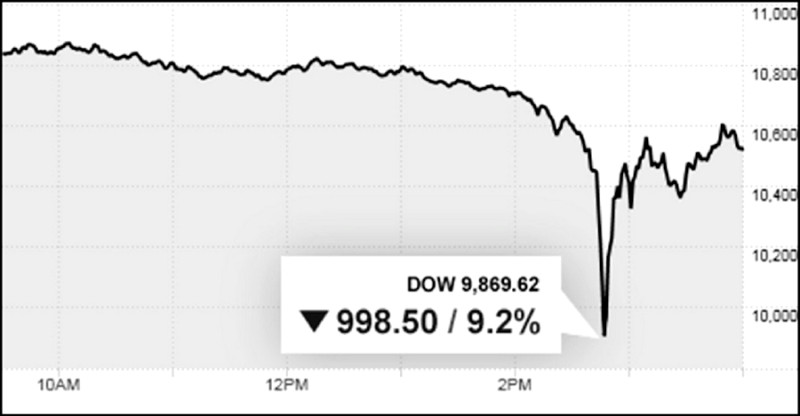

А в 1987 году случился так называемый Черный понедельник. В этот день фондовый рынок буквально рухнул из-за того, что многие операции совершались с помощью компьютерных программ.

Кстати, аналогичный случай произошел в 2010 году с индексом Dow Jones.

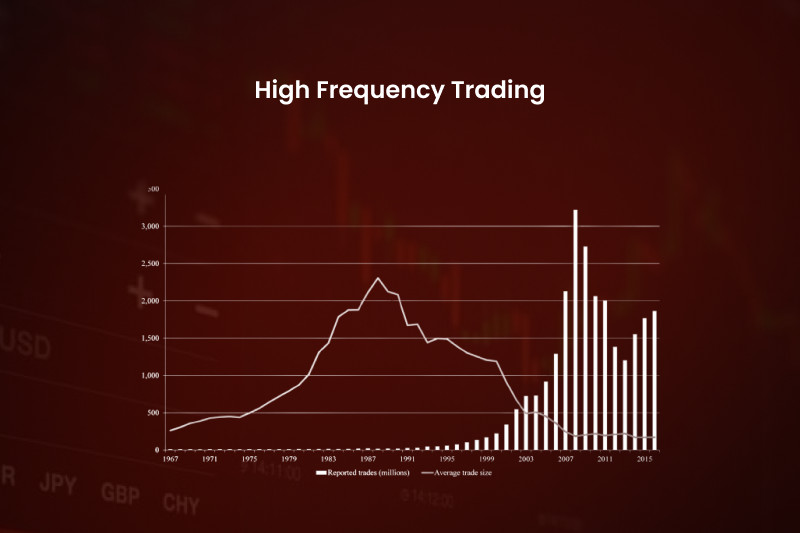

В начале 20 века высокочастотная торговля стала очень популярной. Например, в 2010 году ее доля на рынках США превышала 60%, а Европы – 40%.

Вместе с этим были предприняты дополнительные меры по регулированию этого вида торговли. Европейские и американские власти ужесточили требования в плане защиты личных данных, установили требования к площадкам HFT.

С 2012 года на рынке высокочастотного трейдинга начался спад. Специалисты отмечали снижение эффективности такого вида деятельности и фиксировали уход из этой сферы многих крупных игроков.

По данным статистики, с 2009 по 2012 год прибыль, которую получали эти компании, сократилась примерно в пять раз. К тому же все больших средств требовало обслуживание инфраструктуры, необходимой для торговли на высокой скорости.

Но уже с 2017 года ситуация стала стабилизироваться, и торги с высокой частотой опять стал набирать популярность. На сегодняшний день он наиболее распространен на рынках ценных бумаг и фьючерсов.

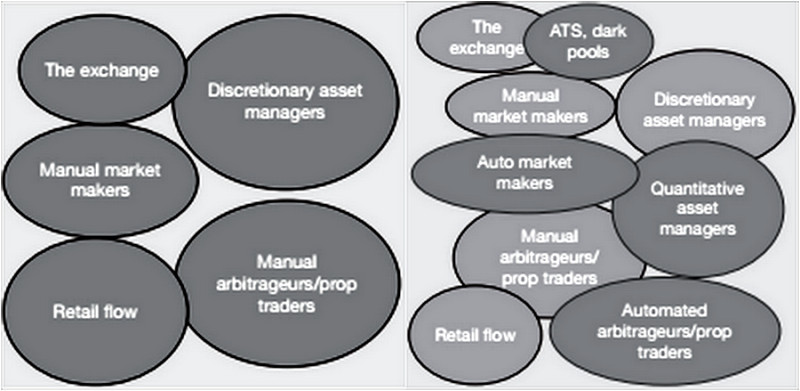

Эволюция рынка

Для того, чтобы оценить вклад, который внесли HFT алгоритмы в процесс формирования современных торгов, расскажем, каким был этот процесс раньше. Еще в 70-е годы прошлого века торговля сильно отличалась от той, которая есть сейчас, даже без учета HFT.

Тогда она строилась на следующих этапах:

- Представители брокеров звонили своим клиентам по телефону и предлагали приобрести активы. Например, ценные бумаги;

- Чтобы дать согласие, трейдеру достаточно было подтвердить это в разговоре с агентом. Учитывая то, что менеджеров было много и они работали в одном помещении, из-за постороннего шума возникали неточности;

- Если брокер был крупным, он сам исполнял приказ, если нет – дожидался момента, когда сформируется необходимый объем. Как правило, для крупных игроков цена была более привлекательной, чем для мелких;

- Сотрудники биржи обрабатывали заявки. Довольно часто на этом этапе имели место торговые издержки, которые потом ложились на плечи клиентов;

- Менеджеры брокера звонили клиенту и информировали о том, что ордер исполнен. За свою работу сотрудники биржи получали комиссию, которая удерживалась с игрока.

К настоящему времени этот процесс претерпел значительные изменения. Во-первых, на смену телефону пришли компьютеры, во-вторых, ордера исполняются в кратчайшие сроки и автоматически. В-третьих, комиссии снизились в несколько раз.

Технологическая эволюция способствовала тому, что терминалы стали доступнее и более функциональными. При этом сам процесс торговли стал не только более усовершенствованным, но и более сложным.

В этом можно убедиться, проанализировав направления финансовых площадок в 70-е годы прошлого столетия и сейчас.

Как работает HFT

Трейдеры, которые являются сторонниками высокочастотного трейдинга и используют его в своей работе, в первую очередь выигрывают за счет скорости. На одну операцию уходят сотые и тысячные доли секунды.

Именно столько нужно мощному компьютеру на то, чтобы обработать заявку и выслать ее на другое устройство. Сканируют рынок роботы буквально за мгновения.

По скорости с этим видом торговли не сравнится ни один, даже самый опытный трейдер. И это неудивительно, ведь все действия совершаются роботами, а не реальными людьми.

Особенности High Frequency Trading:

- Высокая скорость – за одну секунду сделок может быть несколько десятков или даже сотен;

- Большие торговые объемы. Учитывая то, что таким видом трейдинга занимаются крупные игроки, оборот довольно высок, к тому же он повышается за счет количества операций;

- Короткий срок владения активом: учитывая высокую частоту торгов, он не задерживается надолго в одних руках;

- Быстрое получение прибыли, которое обеспечивается высокой скоростью совершения сделок;

- Возможности совершения арбитражных сделок. Более подробно про арбитраж мы расскажем немного позже.

Все это достигается благодаря автоматизации всего процесса. Специальные алгоритмы, созданные специалистами трейдинга, сначала сканируют котировки.

Но если у человека на это уходит определенное время – минуты и даже часы, то в случае с высокочастотной торговлей – мгновения. После сканирования роботы автоматически открывают позиции: в большом количестве и за доли секунды.

Главная цель их деятельности – найти триггеры (например, новый тренд) самыми первыми и принесли максимальную прибыль пользователю. Сам игрок при этом может заниматься своими делами.

Таким образом, алгоритмы высокочастотного трейдинга нацелены на то, чтобы глубже анализировать графики активов. Ведь прибыль формируется именно за счет расхождений стоимости, которая может исчезнуть за доли секунды.

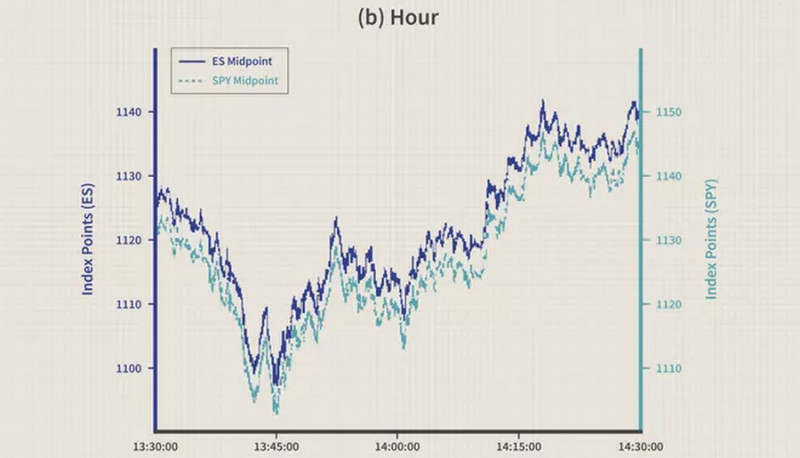

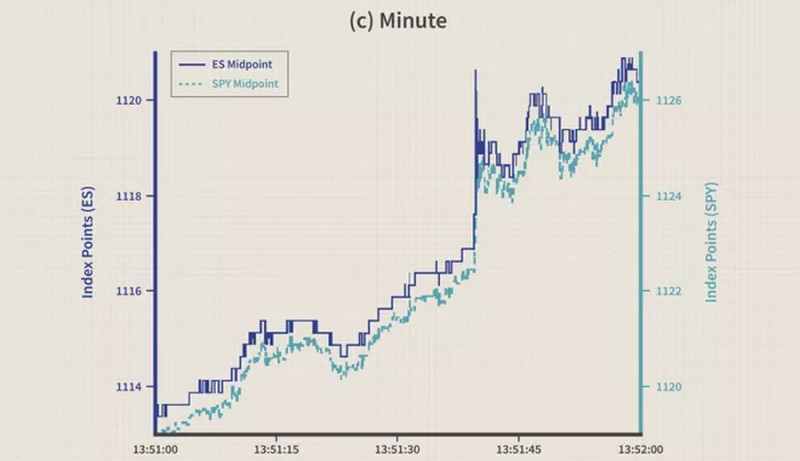

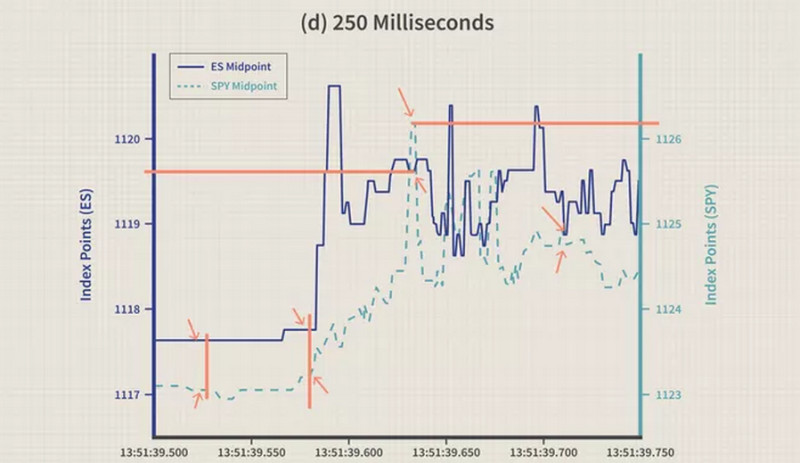

На графиках одних и тех же фьючерсов, представленных ниже, можно сравнить тиковую коррекцию их цены на разных частотах. Здесь наглядно видно: чем выше частота, тем выше потенциал прибыли.

Высокочастотный трейдинг: кто им занимается?

Теоретически создать робота, который бы анализировал рынок и занимался сделками, может любой человек, разбирающийся в компьютерных технологиях и трейдинге. Но из-за того, что это довольно дорогостоящий процесс, не каждый трейдер возьмется за это.

Еще одно ограничение – необходимость иметь технологию для прямого выхода на биржу и владеть высокоуровневым языком программирования. А это еще проблематичнее для большинства частных инвесторов.

К тому же созданием робота процесс не ограничивается. Его необходимо обслуживать, создавать технические условия для его функционирования, а это – дополнительные затраты.

Именно поэтому в большинстве случаев этот вид торговли используется крупными компаниями. У них для этого есть технические и финансовые возможности.

- Проп-трейдинговые организации – это финансовые компании, для которых трейдинг различными активами является основным видом деятельности. За счет получаемой прибыли они и существуют.

В сделки они вкладывают исключительно свои средства, выбирая разные финансовые рынки; - Брокеры, у которых есть собственные подразделения для торговли с высокой частотой и скоростью. Чаще всего это «дочки» брокеров.

Торги также осуществляются на деньги компании, а клиентская и собственная торговля являются двумя самостоятельными направлениями деятельности; - Хедж-фонды: они получают профит, применяя арбитражные стратегии. Для этого такие фонды подбирают подходящие финансовые инструменты и используют нюансы в их ценообразовании.

Помимо вышеперечисленных организаций, скоростной трейдинг весьма популярен среди банков и инвестиционных организаций. Всех их объединяют следующие особенности:

- Солидный капитал, который вкладывается в сделки;

- Торговля собственными средствами, а не деньгами клиентов;

- Хорошие финансовые показатели: HFT практикуют лишь успешные компании.

Как правило, алгоритмы, которые используются организациями для высокочастотной торговли, держатся под секретом. Их нет в общем доступе и ими не может воспользоваться любой желающий.

При этом важно отметить, что в последнее время подобные алгоритмы стали доступнее для индивидуальных пользователей в плане стоимости. Но новички должны понимать, что им придется иметь дело со значительными скачками цен, которые иногда могут быть неожиданными.

Наилучший вариант – получение навыков в ходе внутридневной торговли с последующим переходом к High Frequency Trading.

HFT trading: за и против

Этот вид торговли в первую очередь выгоден тем, кто его применяет в процессе своей деятельности. Как мы уже рассказывали, это крупные компании, банки, хедж-фонды и так далее.

За счет большого количества и высокой частоты транзакций HFT позволяет этим категориям участников рынка получить максимальный профит в процессе трейдинга.

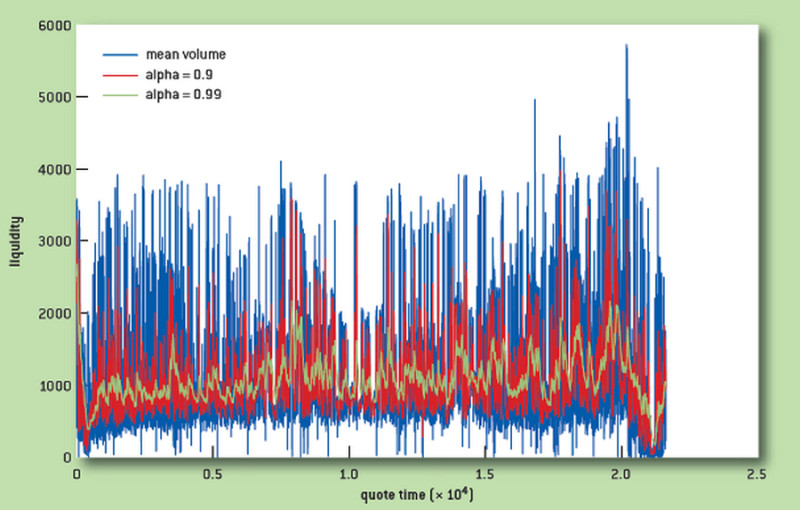

Помимо этого многие эксперты сходятся во мнении, что торги с большой частотой положительно сказываются на ликвидности многих активов. А это делает их более привлекательными для многих игроков, в том числе и частных.

Также благодаря высокочастотной деятельности исключается фактор так называемых упущенных возможностей. Его суть заключается в том, что игроки не имеют возможности войти в терминал для того, чтобы заключить выгодную для себя сделку.

Приведем конкретный пример. Например, у пользователя А есть акция условной корпорации, а игрок Б планирует приобрести ценную бумагу по цене $10.

Если эти два пользователя вовремя «найдут» друг друга, сделка будет заключена, а стоимость акции будет являться рыночной или близкой к этому значению. Если же «встречи» не произойдет, игроку А для совершения продажи придется уменьшить цену акции: например, до $9.

Такая стоимость уже не будет являться рыночной. А это значит, ценовое что равновесие будет нарушено. Таким образом, High Frequency Trading благодаря высокой скорости ускоряет «встречи» продавцов и покупателей, уравновешивая рынок.

Проанализировать то, как такая деятельность справляется с неэффективностью ценообразования, можно с помощью графиков, расположенных внизу. Синяя линия – это цена фьючерсов на биржевой индекс S&P 500, а зеленая кривая – объемы совершенных сделок.

В идеале они должны коррелировать друг с другом. Если посмотреть на минутный график, то можно увидеть, что в реальности так и происходит.

Однако если проанализировать интервал в 250 миллисекунд, это свойство утрачивается. Исправляют ситуацию высокочастотные игроки.

При этом у такого вида трейдинга есть и противники. Точнее, это критики, которые приводят следующие аргументы в пользу своей позиции:

- Искусственное увеличение волатильности, рыночных шумов и формирование ложного всплеска спроса или предложения на рынке. Эти три фактора особенно опасны для других участников рынка, не применяющих в своей деятельности высокочастотный трейдинг;

- Получение профита от цены, которой в реальности нет. Чтобы пояснить этот момент, предположим, что цена EUR составляет 1,1020 доллара США.

В какой-то момент на площадке в Лондоне стоимость снижается до 1,0020. Чтобы это изменение «достигло» биржи в Нью-Йорке, понадобится около 0,5 секунды.

То есть в течение нескольких мгновений наблюдается разница в цене. Ее и используют HFT-игроки, которые успевают за эти 0,5 секунды совершить много сделок и получить прибыль.

Это отрицательно сказывается на рынке, к тому же большие сомнения вызывает этичность такой торговли; - Многочисленные факты мошенничества, которые возможны из-за того, что частные игроки не владеют нюансами такого вида торговли. Именно поэтому противники высокочастотной торговли настаивают не только на ее ограничении, но и на полном запрете;

- Влияние фронтраннинга: многие HFT-роботы совершают сделки за считанные мгновения до того, как в игру вступают крупные игроки. В результате баланс на рынке нарушается, а HFT-игроки остаются в выигрыше;

- Борьба роботов друг с другом. Если частные трейдеры не стремятся конкурировать с ними, то внутри High Frequency Trading происходит серьезная борьба.

В результате реализация сложных схем часто приводит к тому, что ликвидность активов снижается; - Большие затраты. Инфраструктура, которая необходима для высокочастотного трейдинга, обходится дорого, но это не всегда оправдано.

Например, для строительства оптоволоконной линии, которая соединила Чикаго и Нью-Йорк, пришлось делать отверстие в горах. А все работы обошлись в $300 млн.

И все это для того, чтобы уменьшить срок выполнения одной транзакции на три миллисекунды.

Таким образом, HFT-деятельность имеет свои сильные и слабые стороны. Именно поэтому однозначно утверждать, что это плохой или хороший вариант, нельзя.

Высокочастотный трейдинг: криптовалюты

В качестве инструмента, который может быть использован при реализации HFT-методик, многие трейдеры применяют цифровые деньги. По большому счету, перед игроком в этом случае открываются те же возможности, что и при трейдинге акциями и другими активами.

Но при этом криптовалюты имеют несколько очень важных особенностей, которые необходимо учитывать в процессе деятельности:

- Высокая волатильность. Цифровые валюты характеризуются непостоянством стоимости, частными и иногда существенными изменениями цены, которые не всегда можно спрогнозировать;

- Децентрализация: сеть не имеет единого органа управления, а ее функциональность поддерживается благодаря участию множества пользователей.

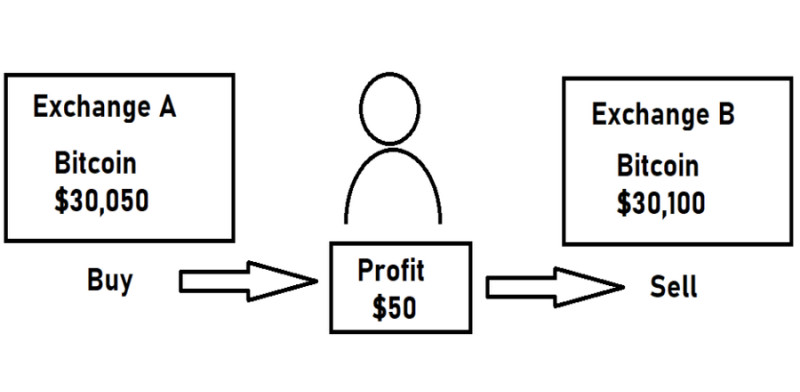

Наиболее популярные стратегии, которые используются при работе с криптовалютами – это арбитраж и маркет-мейкинг. В первом варианте робот приобретает коины на одной площадке и через мгновение продает ее на другой, где стоимость выше.

При реализации методики маркет-мейкинга игрок формирует ордера на покупку и на продажу, получая профит от дисбаланса между спросом и предложением.

При этом многие специалисты отмечают, что при использовании в качестве инструмента криптовалют игроки могут столкнуться с дополнительными рисками и сложностями.

Вот некоторые из них:

- влияние скорости формирования каждого блока в цепочке блокчейна. В этом случае даже незначительные задержки могут негативно повлиять на скорость и частоту совершаемых операций;

- особенности инфраструктуры цифровых денег. В первую очередь здесь необходимо отметить фрагментацию ликвидности;

- возможность непредсказуемого проскальзывания. Из-за этого сделка может быть закрыта по менее привлекательной цене, чем планировалось;

- угроза так называемых сэндвич-атак, когда недобросовестные участники рынка работают на опережение. Их задача – корректировать последовательность транзакций таким образом, чтобы конкурент столкнулся с проскальзыванием.

Но это не означает того, что криптовалюты не стоит использовать в высокочастотной торговле. Во-первых, риски существуют при работе со всеми инструментами, а не только с цифровыми.

Во-вторых, высокая волатильность коинов при правильном использовании может принести пользователю максимальную прибыль.

Высокочастотная торговля: потенциальные риски

Для тех, кто планирует связать свою деятельность с этим видом трейдинга, важно понимать, что такой вид бизнеса несет в себе существенные риски. Перечислим основные их них.

1. Технические сбои в работе устройств или торговых сетей. Даже незначительные неполадки могут привести к тому, что вместо ожидаемой прибыли трейдер получит убыток.

Так, в 2012 году хедж-фонд Knight Capital за час потерял более $450 млн из-за технической ошибки, допущенной разработчиками при обновлении алгоритма. Более 40 минут он совершал убыточные сделки, и из-за автоматизации это удалось обнаружить лишь после того, как на счете образовался крупный минус.

С тех пор законодательство, регулирующие риски в High Frequency Trading, обновилось, однако подобные риски полностью не исключены;

2. Возможность искусственного манипулирования рынком, что приводит к неожиданному финансовому финалу для других, более мелких игроков. Например, такой факт был выявлен в 2009 году, когда один их фондов манипулировал со стоимостью ценных бумаг на площадке NASDAQ;

3. Недоверие к рынку со стороны индивидуальных трейдеров. Далеко не каждый игрок решится продолжать торговую деятельность и рисковать на площадке, где велика доля High Frequency Trading.

Здесь важно понимать, что все существующие риски можно разделить на те, которые касаются HFT-трейдеров, и те, которые есть у других участников рынка. Во втором случае речь идет о самом факте существования такого вида трейдинга.

А что касается первой категории, то основная причина всевозможных негативных последствий кроется в невозможности контролировать работу алгоритмов.

- Причина №1: скорость их работы так высота, что человеку даже физически сложно отслеживать этот процесс;

- Причина №2: алгоритмы, как правило, не ограничивают размер средств, которые можно использовать в торговле. В итоге можно лишиться всех денег, которые есть на счете;

- Причина №3: любой алгоритм со временем устаревает и требует пересмотра. Иначе более продвинутые конкуренты обойдут его, и робот станет неактуальным.

Высокочастотный трейдинг: алгоритмы

Когда мы говорим о высокочастотном трейдинге, то подразумеваем очень быстрые и частые сделки, которые совершаются роботами. А они функционируют в соответствии со специально разработанными алгоритмами.

При этом важно понимать, что не весь алгоритмический трейдинг является высокочастотным.

Алгоритмы – это сложные программы, которые создаются первоклассными программистами. Чаще всего в их основе – Java, C++ и другие варианты языков.

Именно они дают возможность заключать сделки за считанные мгновения, получая максимальный профит.

Таким образом, алгоритм High Frequency Trading выполняет следующие действия:

- Сканирует котировки, выявляет закономерности, которые в них заложены;

- Принимает решение о направлении сделки для получения как можно большей прибыли. Для этого он как бы «заглядывает» вперед на 40-60 секунд, делая краткосрочный прогноз относительно стоимости актива;

- Оформляет, выставляет и исполняет ордера.

Все алгоритмы, относящиеся к категории высокочастотных, имеют особенности:

- операции с одним ордером занимают несколько миллисекунд. Чем меньше этот период, тем лучше;

- участие человека не предполагается;

- программы имеют непосредственный доступ к бирже или предназначенный для этого канал;

- торговый день завершается без открытых сделок.

Механизм, который лежит в основе алгоритмов, ориентирован на то, чтобы его владелец получил прибыль. Эта цель может быть достигнута двумя способами:

- Маркет-мейкинг: в этом случае игрок получает вознаграждение от биржи за то, что поддерживает ликвидность активов на оптимальном для площадки уровне;

- Арбитраж: здесь алгоритмы находят рынки, где один и тот же актив имеет разную цену, и занимаются их перепродажей.

HFT робот: возможности

Мы уже рассказывали о том, что главное преимущество High Frequency Trading – возможность совершать огромное количество сделок за короткий срок. Трейдинг с такой высокой частотой не под силу человеку.

Именно поэтому всю работу осуществляют роботы. Приведем несколько фактов, которые демонстрируют эффективность их деятельности:

- На передачу данных по оптоволоконному кабелю длиной 1,3 тысячи километров уходит почти 6,6 миллисекунды;

- При использовании радиоволн скорость еще выше: аналогичное расстояние преодолевается за 4,3 миллисекунды;

- По данным статистики, за совершение одной операции робот получает профит, равный почти 0,1 цента;

- За 500 миллисекунд робот совершает около 10 тысяч сделок;

- Максимальная скорость высокочастотной торговли на сегодняшний день – прохождение более двух десятков станций биржи за срок, равный 4 миллисекундам.

По сути роботы, которые используются при высокочастотной торговле, заменяют человека-трейдера. Последнему нужно лишь получить алгоритм (разработать его или купить) и анализировать результат деятельности на рынке.

При этом важно понимать, что главный конкурент любого высокочастотного робота – это не индивидуальные инвесторы, а такие же роботы, как он сам. Между ними происходит постоянная борьба, и выигрывают те, которые имеют более высокую скорость и стабильный результат.

Отсюда – растущие расходы на обновления и модернизацию существующих алгоритмов. Также происходит создание на их основе новых вариантов, которые являются более конкурентоспособными.

В то же самое время это противостояние роботов приводит к тому, что обычные игроки – реальные люди – часто просто вытесняются с рынка. Это создает предпосылки для утверждений, что будущее именно за High Frequency Trading.

HFT стратегии

Чем больше данных есть у конкретного пользователя о торговых планах других участников рынка, тем проще ему строить собственную деятельность и получать прибыль. Для этого необходим анализ цен, объема торгов, условий сделок.

Как мы уже рассказывали, в случае с высокочастотной торговлей всем этим занимаются роботы. Они же, используя всю эту информацию, настраивают работу алгоритмов.

Методики, которые лежат в основе высокочастотного трейдинга, прежде всего ориентированы на получение профита от неэффективности рынка. То есть здесь тактики, ориентированные на крупные движения стоимости, уходят на второй план.

Остановимся более подробно на некоторых вариантах стратегий High Frequency Trading.

1. Разные типы арбитража. Именно этот вариант является самым распространенным и подразумевает перепродажи разных активов.

- статический: алгоритм находит несоответствие в ценах на разных площадках, связанных между собой. После этого заключает выгодную для пользователя сделку;

- новостной: программа анализирует анонсы важных новостных событий и формирует ордер до или в момент их выхода;

- задержек: пользователь имеет профит благодаря тому, что получает важные сведения с биржи раньше, чем другие. Например, за счет небольшого расстояния от сервера до дата-центра площадки;

2. Маркет-мейкинг: в этом случае алгоритмы сохраняют ликвидность определенного актива и поддерживают необходимый размер спреда. За размещение многочисленных ордеров с нужной стороны биржа перечисляет вознаграждение, это является пассивным вариантом маркет-мейкинга.

Площадка в этом случае становится более привлекательной для игроков, именно поэтому она и пользуется услугами HFT-трейдеров.

Еще один источник прибыли в этом случае для высокочастотных трейдеров – образовавшийся дисбаланс между спросом и предложением. На основе разницы между ценой покупки и продажи и формируется их прибыль;

3. Фронтраннинг: робот ищет крупные заявки, которые планируют совершить другие игроки, и формирует ордер раньше их. Главное в этом случае – как можно раньше заключить сделку при появлении выгодных условий.

Приведем пример, чтобы показать, как работает эта стратегия.

Сначала алгоритм анализирует самые высокие цены покупки, то есть bid. Если стоимость соответствует заданному требованию и подтверждена соответствующим объемом, алгоритм формирует заявку на один шаг выше этой планки.

Все эти манипуляции ориентированы на то, что после завершения крупной заявки цена изменится в пользу высокочастотного трейдера;

4. Нахождение ликвидности: программа идентифицирует крупные заявки еще до того, как начнутся торги. Для этого они формируют незначительные заявки и анализируют время их исполнения, определяя таким образом время крупной сделки;

5. Импульс зажигания: роботы провоцируют других игроков на осуществление сделок с тем или иным активом. В итоге наблюдаются скачки стоимости, а дисбаланс между ценой покупки и продажи растет.

Тем самым увеличиваются возможности для получения профита.

Еще одна классификация предполагает разделение стратегий высокочастотного трейдинга на следующие виды:

- арбитражные: суть этих методик мы уже рассмотрели в нашем обзоре;

- структурные, которые предполагают получение торговой информации раньше, чем это сделают конкуренты;

- пассивные: создание заявок на покупку и на продажу определенного объема, что положительно скажется на ликвидности;

- дискреционные: формирование заявок, которые побуждают других игроков к совершению сделок.

Варианты для частных трейдеров

Крупным фондам, банкам и компаниям, практикующим трейдинг с высокой частотой, нет необходимости изучать HFT-картинки, то есть графики, которые рисуют алгоритмы. Визуально они кажутся довольно сложными, но процесс их анализа берут на себя роботы.

Что касается частных игроков, которым покупка готовых алгоритмов не по карману, то они могут создать его самостоятельно. Правда, для этого необходимо соблюдение ряда требований:

- Наличие глубоких знаний в сфере компьютерных технологий, программирования и трейдинга. Для этого недостаточно иметь богатый опыт торговой деятельности, нужно также пройти обучение в качестве разработчика;

- Возможность технического подключения к бирже, которое должно осуществляться в кратчайшие сроки;

- Готовность обновлять и модернизировать алгоритмы. Здесь речь идет как о технической, так и финансовой составляющей;

- Наличие компьютерного оборудования с высокой мощностью.

Из вышесказанного можно сделать вывод, что самостоятельная разработка подобных алгоритмов – занятие не только трудоемкое и сложное, но и затратное.

Тем не менее для индивидуальных игроков, которые не могут пользоваться алгоритмами HFT наравне с крупными компаниями, но очень этого хотят, выход есть. Специалисты уверены, что в этом случае им можно протестировать свои возможности в качестве скальперов.

Этот вид торговли предполагает совершение большого числа сделок в течение торговой сессии. В процессе скальпинга тоже можно использовать помощь роботов.

Единственное, в чем скальпинг значительно уступает High Frequency Trading – это скорость.

Также важно понимать, что и этот вид трейдинга подойдет далеко не всем участникам рынка. Его не стоит использовать людям, которые не готовы тратить на торговлю много времени и не способны на быструю реакцию в силу особенностей характера и типа темперамента.

Также при скальпинге нужно избирательно подходить к выбору актива. Они должны иметь высокую ликвидность, иначе работа не принесет ожидаемого финансового результата.

Для того чтобы начать заниматься скальпингом, пользователю необходимо:

- Зарегистрироваться у брокера, который предлагает для торговли маленькие таймфреймы. Например, для этого оптимально подойдет ИнстаФорекс;

- Скачать и инсталлировать терминал, который предложил брокер;

- Открыть счет, перевести на него деньги;

- Начать торговлю, главная цель которой – совершение быстрых сделок: покупка по низкой цене и продажа по более высокой.

Чтобы не рисковать реальными деньгами на старте, можно воспользоваться демо-счетом. Тренировочный аккаунт предлагает большинство брокеров, в том числе и ИнстаФорекс.

Заключение

Таким образом, высокочастотный трейдинг за годы существования занял собственную нишу на рынке. В разные периоды интерес к этому виду торговли то набирал обороты, то, наоборот, сильно снижался.

Но факт остается фактом: он существует и пользуется спросом со стороны определенной категории участников рынка. А некоторые энтузиасты даже уверены в том, что именно за High Frequency Trading будущее биржевой деятельности.

Несмотря на критику, доказано, что HFT способствует поддержанию ликвидности, увеличению торговых объемов, сужению спреда между ценой покупки и продажи. А все это повышает эффективность ценообразования многих активов, которые торгуются на рынке.

С другой стороны, такой вид трейдинга в большинстве случаев доступен лишь крупным институциональным игрокам. Именно они получают максимальную прибыль, причем чаще всего за счет более мелких участников рынка.

Рекомендуем

«LFT»

Назад к статьям

Назад к статьям