Сфера трейдинга постоянно развивается, модифицируется, и на рынке становится все больше вариантов для организации этого процесса. Самое важное о них вы можете узнать из статьи «Виды трейдинга».

А мы более подробно остановимся на LFT. Читайте, что подразумевает низкочастотный трейдинг, кому он подходит больше всего и в чем его преимущества перед торговлей с высокой частотой.

Что такое ЛФТ

Главная задача любого трейдера заключается в получении максимального профита в своей деятельности. Это касается любого актива, который выберет игрок, а также любого рынка, на котором он будет торговать.

А прибыль, в свою очередь, зависит от того, насколько эффективной является применяемая торговая стратегия. Она является путеводителем игрока в процессе торговли и отвечает на вопросы:

- При каких условиях необходимо открывать позицию;

- Какими инструментами пользоваться для достижения поставленных целей;

- Когда выполнять выход;

- Каковы потенциальные риски и как они соотносятся с запланированной прибылью;

- Какое время держать открытую позицию незавершенной, как часто их целесообразно заключать.

Последний пункт касается частоты трейдинга. Это очень важный нюанс, хотя некоторые игроки, особенно начинающие, не уделяют ему должного внимания.

В результате торговая деятельность не только не приносит ожидаемой прибыли, но и идет вразрез с психологическими особенностями самого игрока.

Исходя из частоты совершения сделок трейдинг может быть:

- высокочастотным (High Frequency Trading);

- низкочастотным (Low Frequency Trading).

Они отличаются друг от друга количеством сделок, которые совершаются за выбранный промежуток времени, а также интервалом между открытием и закрытием позиций.

Первый вариант предполагает совершение большого количества сделок за короткий период – секунды и даже доли секунды, если торговлей занимаются роботы. Незавершенные операции на следующий день или торговую сессию, как правило, не переносятся.

LFT подразумевает небольшое количество операций, в качестве основного используется таймфрейм D1. Чаще всего речь идет о позициях, которые удерживаются открытыми более одного дня.

Хотя к этому виду относятся и те, которые совершаются в течение нескольких часов.

Проще говоря, если при высокочастотной торговле за день могут быть совершены десятки, сотни и даже тысячи сделок, то при низкочастотной – чаще всего одна, а иногда и ни одной.

Выбор стратегии – высокочастотной или низкочастотной – зависит от следующих факторов:

- Психологических особенностей игрока, типа темперамента. Например, меланхоликам высокий темп торговли будет неприемлем, в то время как для холериков он может стать самым оптимальным вариантом;

- Опыта торговой деятельности. Высокая частота требует быстрой реакции и оперативности в принятии решений, что не всегда свойственно новичкам;

- Срока получения запланированного профита. Здесь надо понимать: чем реже совершаются операции, тем дольше придется ждать вознаграждения за свой труд.

Например, если применять в работе HFT, то увеличить капитал на депозите можно в течение секунд или минут. Важно отметить, что и потерять деньги в этом случае тоже возможно за считанные мгновения.

А при LFT позиции открываются и закрываются реже, и для получения заработка потребуются часы, дни и даже недели; - Технических возможностей и времени, которое готов потратить игрок на трейдинг. Высокая частота требует постоянного участия трейдера в процессе торгов (если речь не идет об использовании роботов), а при низкой временные затраты гораздо меньше.

Что касается оснащенности, то HFT – процесс более дорогостоящий и подразумевающий использование продвинутого и мощного оборудования. LFT в этом плане является более доступным и универсальным.

Low Frequency Algorithmic Trading

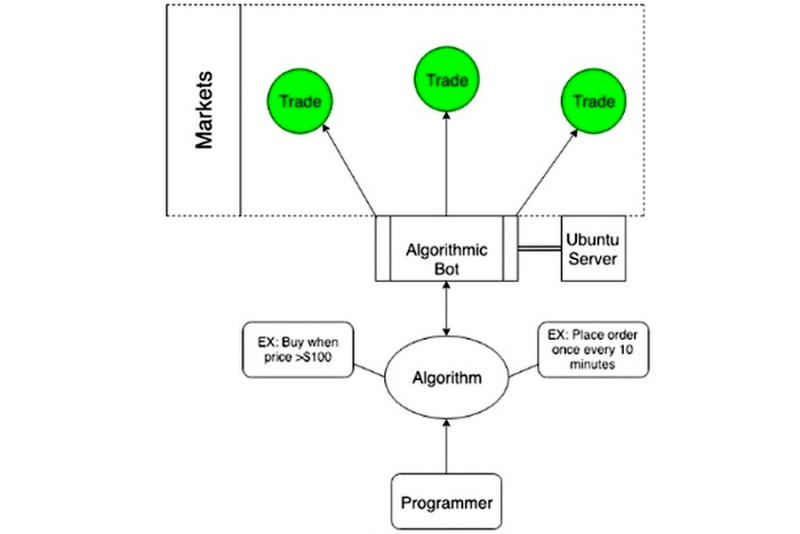

В начале нашей статьи мы уже упоминали о том, что процесс торговли может осуществляться не только людьми, но и роботами.

Алгоритмический трейдинг постоянно набирает обороты. Специально разработанные стратегии позволяют значительно упростить процесс торговли, а роботы сводят участие человека в этом процессе к минимуму или вовсе исключают.

По большому счету, люди (специалисты в области компьютерных технологий, трейдинга) лишь занимаются разработкой этих алгоритмов. А работают по ним чаще всего роботы.

Они открывают и закрывают позиции, строго соблюдая заложенные в алгоритмах принципы и закономерности.

Стратегии, которые воплощаются в жизнь в процессе алгоритмического трейдинга, могут быть как высокочастотными, так и низкочастотными. То есть иногда LFT можно рассматривать как разновидность алготрейдинга.

При HFT роботы могут совершать сделки продолжительностью менее секунды, в течение торгового дня это количество может превышать десятки тысяч. При низкочастотном варианте – одна позиция в день или за период сессии.

При высокочастотном алгоритмическом трейдинге на первом месте находится количество операций. Оно обеспечивается за счет мощного оборудования, технологических решений и высокой скорости доступа к биржевым площадкам.

Большие финансовые затраты, связанные с созданием и функционированием алгоритмов HFT, делают такой вид трейдинга недоступным для многих частных инвесторов.

А для LFT главное – это качество. За основу берется не скорость, а торговая логика.

По большому счету, создать и запустить LFT-алгоритм может любой трейдер, больших финансовых расходов это не потребует. Но зато понадобятся глубокие знания в сфере компьютерных технологий и торговли.

При этом высокочастотные алгоритмы характеризуются относительным постоянством. Пока они демонстрируют прибыльную работу, изменения в их содержание не вносятся. А низкочастотные постоянно корректируются пользователями.

Что выбрать: LFT или HFT

Чтобы разграничить разницу между этими двумя понятиями, для начала остановимся на некоторых важных нюансах.

Во-первых, когда речь идет о высокочастотном трейдинге, то в классическом понимании этот термин подразумевает использование роботов. Специально разработанные программы берут процесс открытия и закрытия сделок на себя, исключая участие человека.

Но HFT чаще всего используют крупные компании и хедж-фонды, в то время как для рядовых индивидуальных игроков такой вариант не всегда доступен. Дело в том, что он требует очень мощного оборудования, технических возможностей и финансовых затрат на разработку, обновление программ.

Но, как мы уже сказали, все вышеописанное касается классического HFT. При этом довольно часто к высокочастотной торговле относят и скальпинг, который доступен индивидуальным игрокам.

Трейдер самостоятельно совершает большое число сделок в течение дня, используя в процессе деятельности краткосрочные графики. О секундах и миллисекундах, как у роботов, в этом случае речи не идет, но за торговый день или сессию количество позиций может достигать десятки и даже сотни.

Именно это позволяет считать такой вариант высокочастотным.

Его сторонники довольно часто полагают, что высокая частота повышает вероятность получения профита в ходе торговли. Однако, как показывает практика, прямой взаимосвязи между временем, потраченным на трейдинг, и его результатом, не существует.

Здесь важную роль играет мастерство и опыт трейдера, а не количество операций. К тому же постоянное нахождение за компьютером для мониторинга рынка приводят к быстрой утомляемости, что негативно сказывается на итогах торговой деятельности.

Помимо этого, к минусам высокочастотного трейдинга можно отнести:

- завышенная оценка своих возможностей и потенциала. Даже если поначалу частые сделки на большой скорости приносят прибыль, то со временем недостаток знаний и умений может привести к нежелательному финалу;

- риск совершения сделок, не оправданных в плане соотношения прибыли и риска. Довольно часто желание получить быструю прибыль настолько высоко, что игрок игнорирует принципы риск-менеджмента;

- открытие позиций для поддержания высокой частоты даже при отсутствии сильных сигналов для этого;

- превращение торговли в азартную игру, попытки отыграться или непременно нарастить полученную прибыль;

- высокая эмоциональная напряженность в процессе торговли, ведь необходимо постоянно следить за рынком, чтобы не пропустить оптимальные точки для входа и выхода.

Все вышеперечисленные факторы могут привести к тому, что HFT, осуществляемый в ручном режиме, не оправдает надежд игрока. Несмотря на это, поклонников торгового стиля с высокой частотой довольно много.

В первую очередь это объясняется тем, что большинство из них ставят на первый план короткий срок получения прибыли. При верном прогнозе профит может образоваться в течение нескольких минут.

Кроме этого, заработать можно даже на незначительных изменениях стоимости актива. Это еще один аргумент в пользу быстрых и частых сделок.

Теперь перейдем к LFT.

Выбирая этот вариант, трейдеры не гонятся за количеством сделок. Их может быть всего несколько за целый месяц, но при этом каждая из них более выверенная и обоснованная с точки зрения риск-менеджмента.

А это повышает шансы получения солидной прибыли в процессе LFT.

Чаще всего при Low Frequency Trading используется дневной график. Именно он является главным помощником низкочастотного трейдера.

Как известно, один из самых важных моментов в процессе торговли – определение тренда и его потенциальных разворотов. И в этом плане таймфрейм D1 является более надежным и информативным, чем короткие временные периоды.

Например, если на графике M1 наблюдается бычий тренд, то на дневном такая динамика может оказаться лишь откатом. И игроки, использующие только минутный таймфрейм и открывшие позиции на покупку, окажутся в проигрыше.

На графике D1, расположенном внизу, показано, как меняется стоимость пары евро-доллар США после того, как завершилось образование паттерна «Вымпел». Это фигура предвещает дальнейшее продолжение основной динамики, что и наблюдается на скриншоте: бычий тренд после коррекции опять возобновляется.

Используя полученный сигнал при LFT и вовремя открыв длинную позицию, игрок мог бы получить прибыль от роста цены примерно на 500 пунктов.

А при использовании, например, графика M30 такая торговая возможность могла быть упущена из-за визуальных разворотов и коррекций на графике валютной пары. То есть в этом случае были бы сложности с определением глобального тренда и идентификацией этого паттерна.

Другие преимущества LFT:

- Игроку не нужно тратить много времени на совершение сделок, постоянно находиться за компьютером;

- Есть большие шансы получить солидную прибыль при работе по тренду за счет правильной и точной идентификации динамики;

- Незначительная психологическая и торговая нагрузка на пользователя;

- Соблюдение правил риск-менеджмента в процессе трейдинга;

- Отсутствие спешки и риска совершения необдуманных шагов;

- Фильтрация рыночного шума за счет использования дневных и более старших таймфреймов;

- Получение более точных сигналов. Графические фигуры, уровни поддержки и сопротивления, трендовые линии и другие инструменты становятся более надежными по мере увеличения таймфрейма.

При этом однозначно утверждать, что какой-то из вышеперечисленных видов трейдинга хороший, а другой плохой, нельзя. Оба варианта имеют слабые и сильные стороны, своих поклонников и критиков.

Делать выбор стоит исходя из личных предпочтений и задач, которые ставятся в процессе торговли.

Стратегии LFT: как они создаются?

Для того чтобы разработать собственную методику низкочастотной торговли, понадобится наличие определенного опыта и знаний в трейдинге. Ведь стратегия создается не из воздуха, а исходя из личных наблюдений и практики.

Здесь пользователь может использовать технический анализ, фундаментальные данные и так далее. То есть по сути у него должна получиться модель, которая ляжет в основу его торговой деятельности.

Когда стратегия готова и игрок хочет автоматизировать процесс ее реализации, стратегию необходимо оформить в виде алгоритма. То есть создать программу-инструкцию, согласно которой робот будет открывать и закрывать позиции. Именно здесь и пригодятся навыки в программировании.

Алгоритмы, которые берут самую рутинную работу в процессе низкочастотного трейдинга на себя, разрабатываются довольно долго и требуют определенных знаний.

Так, автор должен быть знаком с основными языками программирования. Например, это может быть C++, Python или другие варианты.

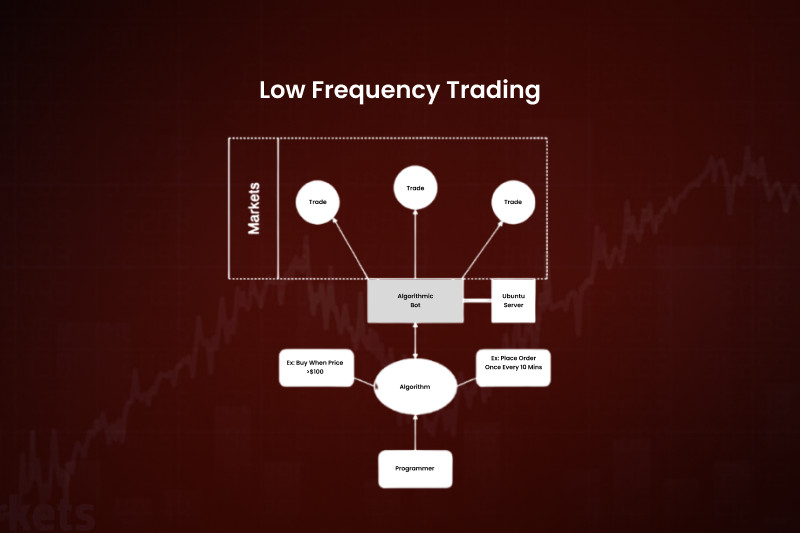

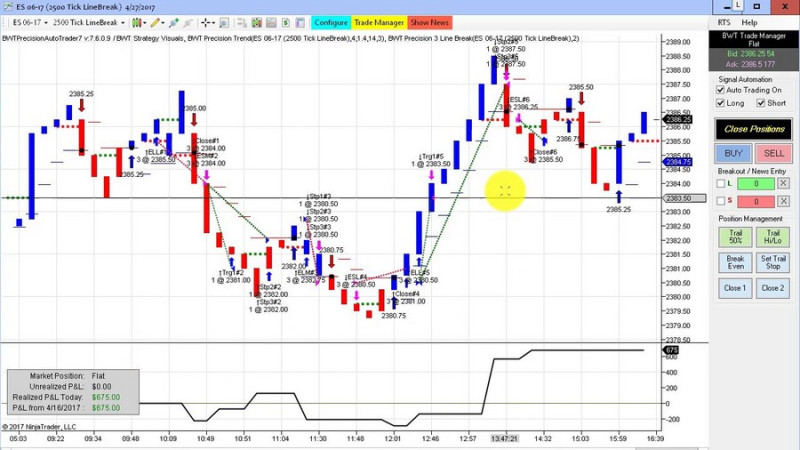

В схематическом изображении, расположенном внизу, представлена простейшая стратегия LFT. Она предполагает размещение ордера каждые 10 минут, если стоимость выбранного актива опускается ниже отметки $100.

Но прежде чем использовать любую стратегию на практике, необходимо ее протестировать. Низкочастотные варианты в этом плане не являются исключением.

Сначала разработанная методика проверяется на исторических данных. Проще говоря, ее эффективность определяется путем тестирования на прошедших рыночных ситуациях.

Главная задача этого этапа – найти доказательства того, что выбранная тактика будет работать и приносить прибыль. Для этого алгоритм накладывается на исторические данные.

Завершается тестирование итоговой оценкой стратегии. Для этого чаще всего используется величина максимальной просадки, которая демонстрирует наиболее сильное снижение от пика до дна на графике капитала счета.

При этом необходимо учитывать то, что LFT-стратегии обычно демонстрируют более сильную просадку, чем высокочастотные методики.

Еще один показатель – коэффициент Шарпа. Если объяснять его суть в общих чертах, то он показывает доходность в соотношении с рисками.

После проверки эффективности стратегии в реальных торговых условиях и соблюдения принципов риск-менеджмента алгоритм LFT можно применять в работе.

При этом напоминаем о том, что этот процесс может быть как автоматизированным (полностью или частично), так и ручным. Во втором случае трейдеру не нужно создавать специальную программу, так как открывать и закрывать сделки он будет самостоятельно.

LFT: самые распространенные мифы

Довольно часто в сообществе новичков распространяются мнения, которые являются ошибочными и могут привести к неверным шагам при использовании LFT. Чтобы избежать недоразумений и разочарований в процессе торговли, остановимся более подробно на некоторых из них.

1. Чем сложнее стратегия низкочастотной торговли, тем выше шансы на получение прибыли в процессе деятельности. На самом деле связь между сложностью методики и результатом трейдинга не доказана.

Есть много примеров, когда трейдеры добиваются успеха при использовании самых простых алгоритмов, и наоборот, терпят неудачи, применяя сложные. В этом плане важнее всего подобрать стратегию LFT лично под себя, а не руководствоваться исключительно уровнем ее сложности;

2. Частота сделок влияет на результативность торговой деятельности, то есть на величину профита. Практика показывает, что можно получить одинаковую прибыль, заключая сотни или всего одну операцию за день.

Здесь стоит придерживаться собственной стратегии, а не гнаться за выполнением количественных показателей. Например, если LFT-трейдер совершает три сделки в неделю и они являются прибыльными, количество позиций разумно увеличить.

Но если выбранная стратегия демонстрирует переменный успех, лучше откорректировать ее, чем пытаться отыграться, увеличивая частоту торговой активности;

3. LFT – вариант только для новичков, не уверенных в своих торговых возможностях и не имеющих достаточного опыта для торговли с большей частотой. На самом деле многие профессионалы выбирают именно низкочастотный трейдинг в качестве инструмента для получения прибыли;

4. Стратегии LFT, гарантирующие прибыль, стоят дорого и их невозможно найти в общем доступе. Надо понимать, что таких методик не существует в принципе.

Ни одна стратегия, даже разработанная самыми высококлассными специалистами, не может гарантировать того, что все операции по ней будут выигрышными. К тому же многие алгоритмы, демонстрирующие какое-то время положительный результат, могут утрачивать эффективность в будущем.

Это значит, что, во-первых, убытки будут появляться в любом случае, главное – чтобы прибыль перекрывала их размер. Во-вторых, любая стратегия нуждается в обновлениях и адаптации к изменяющемуся рынку;

5. Получить солидную прибыль с помощью LFT невозможно. Это не так, ведь мы уже рассказывали, что частота сделок не влияет на размер профита.

Он зависит от того, насколько эффективной является стратегия и от объема заключаемых сделок, а не от их количества за определенный промежуток времени.

Знание этих аспектов поможет обезопасить процесс торговли и избежать ошибок, которые в некоторых случаях могут привести к печальному в финансовом плане финалу.

Кому подходит ЛФТ

Как мы уже рассказывали в нашей статье, низкочастотный трейдинг может являться разновидностью алгоритмического, а может быть ручным. В первом случае процесс максимально автоматизируется: работу выполняют роботы, которые следуют алгоритмам, то есть разработанным инструкциям.

Во втором открытием и закрытием сделок занимается сам трейдер, воплощая в жизнь стратегию LFT.

Чаще всего низкочастотной торговлей занимаются следующие категории игроков:

1. Пользователи, не имеющие много свободного времени для трейдинга с высокой частотой. В этом случае тоже подразумевается не алгоритмический, а ручной вариант, то есть скальпинг.

Например, если у трейдера есть основное место работы, он даже физически не сможет открывать и закрывать большое количество сделок в день. А ведь еще необходимо время для постоянного мониторинга рынка.

Именно поэтому низкочастотный вариант – оптимальный выход для занятых пользователей;

2. Трейдеры, которые в силу особенностей характера и темперамента испытывают дискомфорт при необходимости совершать частые сделки. Постоянное эмоциональное напряжение негативно влияет на результативность торгов, не позволяет сосредоточиться на процессе торговли и анализе рыночных ситуаций;

Игроки, для которых на первом месте по важности не быстрота получения прибыли, а качество торговли. LFT отлично подходит пользователям, которые продумывают каждый шаг, а каждое торговое решение взвешивают.

Что касается опыта, то мнения специалистов на этот счет разные. Некоторые из них уверены в том, что стаж торговой деятельности не является важным фактором при выборе частоты трейдинга.

Другие считают, что LFT – наиболее подходящий вариант для старта. Во-первых, в этом случае оптимальное соотношение прибыли и риска, во-вторых, не требуется незамедлительных шагов и мгновенной реакции.

Заключение

Довольно часто неопытные трейдеры, наблюдая за постоянным изменением стоимости выбранного актива, не могут справиться с азартом. Ведь нет ничего проще, чем нажать кнопку и открыть позицию в надежде получить прибыль на фоне растущей или падающей цены валютной пары, акции.

Да и это касается не только новичков. Некоторые профессионалы, переоценивая свои возможности, делают выбор в пользу количества сделок, забывая порой даже об основных правилах риск-менеджмента.

Всем без исключения участникам рынка важно помнить, что количество не гарантирует качество. То есть большое количество сделок не гарантирует получения максимальной прибыли.

А в случае с LFT есть возможность не только сэкономить время, потраченное на торговлю, но и подойти к каждой операции более осознанно, без лишней спешки. Иногда лучшей сделкой бывает та, которая не совершается.

А открытие позиций лишь потому, что их нужно открывать – проигрышный вариант.

Назад к статьям

Назад к статьям