Ценные бумаги могут применяться не только для инвестирования, ими также можно торговать и получать прибыль от изменения их стоимости даже в течение одного дня.

Для того, чтобы успешно заниматься трейдингом на фондовых рынках, необходимо понимать, как читать графики акций. Об этом мы и поговорим в данной статье.

Узнать больше о том, как работать с графиками других торговых инструментов, можно из статьи «Графики трейдинга: Полное руководство».

Что такое фондовый рынок

Фондовый рынок – это место, где обращаются ценные бумаги. Непосредственно торговля на рынке ценных бумаг реализовывается через специальные торговые площадки – фондовые биржи.

В настоящее время, хотя биржи имеют фактическое местонахождения в разных странах, доступ к ним возможен из любой точки мира посредством сети Интернет. Современные технологии дают трейдерам возможность работать прямо из дома.

При этом совершать сделки на биржах могут только юрлица. Частным инвесторам для проведения сделок на фондовом рынке необходим посредник – как правило, это брокерская компания.

Сделки совершаются посредниками по поручению их клиентов. С каждой операции брокеры взимают комиссию за предоставляемые ими услуги.

Главное правило торговли на фондовом рынке гласит: покупать, когда цена акций возрастет, и продавать, когда она снизится. Однако если бы все было так просто, то все участники торгов уже давно были бы миллионерами.

На самом деле не стоит рассматривать трейдинг как игру или поход в казино. Здесь нужно полагаться не на удачу, а на знания, опыт и точный расчет.

Для того, чтобы правильно определять моменты открытия и закрытия сделок, пользователю необходимо иметь базовые знания в сфере экономики, финансов и биржевой торговли.

Можно искать информацию самостоятельно, в интернете достаточно статей в открытом доступе, можно проходить обучения в виде онлайн-курсов или другом формате – каждый делает для себя выбор наиболее подходящей формы обучения.

Следующий шаг – подбор брокера, к этому этапу нужно отнестись максимально ответственно. На рынке орудует немало мошенников, которые хотят завладеть чужими средствами.

Компания-посредник обязательно должна иметь лицензию и регулирование. Кроме этого, необходимо сравнить разных брокеров и выбрать наиболее подходящие условия сотрудничества.

Последним предварительным этапом является трейдинг на демо-аккаунте. Это можно назвать дополнительным обучением, так как торговля ведется виртуальными, а не реальными средствами. Здесь приобретаются именно практические, а не теоретические навыки.

Торговые инструменты на фондовом рынке

Ключевые инструменты для вкладчиков на рынке ценных бумаг – это акции либо облигации. При этом акции считаются более высокорисковым и более доходным активом, а облигации имеют более низкий уровень риска, но соответственно и более низкую доходность.

Если же говорить о трейдерах, на фондовых рынках их в первую очередь интересуют именно акции, так как на колебаниях их стоимости можно получить прибыль.

Приобретая акции, трейдер приобретает долю в компании-эмитенте. Зачастую эта доля слишком мала для того, чтобы реально участвовать в управлении компанией, однако с любым количеством акций можно претендовать на дивидендные выплаты.

Облигация – это долговое обязательство компании или государства перед тем, кто их приобретает. Фактически эмитент облигаций берет деньги в долг у приобретателей своих ценных бумаг с обязательством впоследствии вернуть их с процентами.

Одним из важнейших показателей акций является их ликвидность. Акции с высокой ликвидностью пользуются большим спросом, поэтому их можно в любое время реализовать по близкой к рыночной стоимости.

У высоколиквидных ценных бумаг есть и другое название – «голубые фишки», зачастую это акции крупных корпораций. Такие акции, как правило, стоят недешево, но всегда становятся хорошим вариантом для вложения средств.

Низколиквидные акции не имеют такой большой популярности и зачастую являются недооцененными. Поэтому их приобретают, как правило, более опытные пользователи, которые могут провести грамотный анализ и оценить перспективы их роста на рынке.

Однако есть и другой момент: входить на рынок торговли акциями нужно с немалыми суммами денег. Первоначальный депозит должен составлять не менее $5000, иначе получить какой-либо значимый доход на изменениях стоимости этих активов не получится.

Другой вариант, который не подразумевает таких крупных вложений средств – трейдинг производными торговыми инструментами. К этой категории относятся контракты CFD и так далее.

Как торговать ценными бумагами

Считается, что торговать на рынке ценных бумаг проще, чем на рынке Форекс. Это объясняется тем, что фондовый рынок более предсказуем и подвержен влиянию не только макро-, но и микроэкономических факторов.

За каждой ценной бумагой стоит конкретная компания-эмитент, чьи данные и финансовые показатели находятся в открытом доступе. Каждый пользователь может ознакомиться с ними и проанализировать перед принятием торговых решений.

Кроме того, существуют прогнозы аналитиков и экспертов, а также новости компаний, которые могут отразиться на цене их акций. В каждой отрасли есть факторы риска и факторы роста для компаний. К ним относятся: выход нового продукта на рынок, получение патента, сильная финансовая отчетность и так далее.

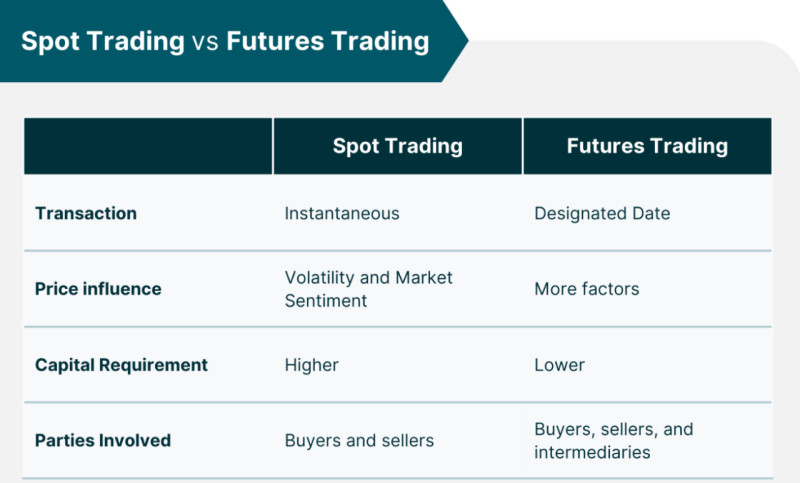

На основании этих данных можно выбирать активы для вложения средств. Как уже отмечалось, для трейдера важно приобрести по более низкой цене и продать по более высокой. При этом существует два основных вида сделок: спотовые и срочные.

Спотовая торговля подразумевает совершение сделок «здесь и сейчас». То есть денежные средства сразу списываются со счета покупателя, а приобретенные им активы поступают на его аккаунт.

Однако необходимо понимать, что фактическое поступление средств и активов на счета занимает два рабочих дня. Это время необходимо, чтобы произвести взаимные расчеты между биржей, брокером и депозитарием.

Срочная торговля означает заключение соглашений с реализацией в оговоренный сторонами срок. В эту категорию входят сделки с производными торговыми инструментами.

Производные ценные бумаги

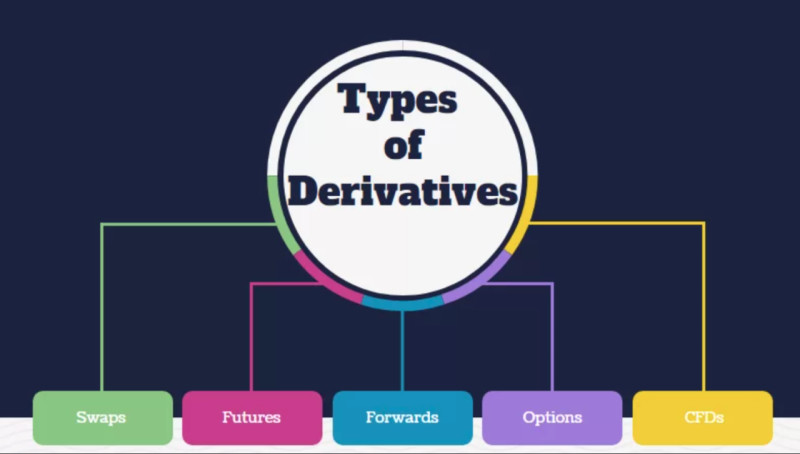

Производные торговые инструменты по-другому еще называют деривативами. Они могут выполнять несколько функций для разных участников рынка.

Одна из таких функций – это хеджирование, то есть защита своих интересов от потенциальных рисков.

Для трейдеров более интересно спекулирование на стоимости актива. Для совершения сделки с деривативами не нужно уплачивать полную цену, достаточно уплатить гарантийное обеспечение в размере 10-20% от суммы сделки.

Это позволяет трейдеру приобрести большее количество производных бумаг, чем самих активов. Однако нужно помнить, что вместе с потенциальной доходностью увеличиваются и риски.

Необходимо правильно распределять средства на депозите таким образом, чтобы их было достаточно для покрытия гарантийных обеспечений. В противном случае посредник имеет право принудительно закрыть позицию.

К наиболее популярным производным инструментам относятся CFD, фьючерсы. Рассмотрим подробнее их главные особенности, схожие черты и отличия.

Фьючерс – это соглашение между продавцом и покупателем о реализации базового актива в заданный срок по заранее оговоренной цене. Важной особенностью этого вида сделок является то, что такой договор порождает обязанность совершить сделку в будущем как у продавца, так и у покупателя.

Контракты CFD – это инструмент для торговли на разнице цен. Они не дают возможности приобрести право собственности на сам актив, а позволяют зарабатывать на изменении его стоимости как в сторону повышения, так и в сторону понижения.

Как читать графики акций и деривативов

Визуально графики производных инструментов ничем не отличаются от графиков самих базовых активов. Поэтому у трейдера, обладающего необходимыми знаниями, не должно возникнуть сложностей с тем, как читать графики акций и производных активов.

Тем не менее, сами по себе эти торговые инструменты имеют некоторые особенности. Рассмотрим их на примере фьючерсов.

Одной из таких особенностей является то, что количество соглашений постоянно изменяется в отличие от акций, чье число является постоянной величиной.

Такие факторы, как высокое кредитное плечо, низкие комиссии и небольшие первоначальные взносы делают фьючерсы весьма привлекательными для широкого круга пользователей. Как итог – спекулянтов на рынке становится больше, а вместе с этим увеличивается волатильность.

Фьючерсы по-разному ведут себя в разных фазах своего «жизненного цикла», который составляет в среднем 9-13 месяцев. Поэтому ценовые данные могут быть не слишком объективными в разные моменты, обычно основная активность наступает в последние 3 месяца.

При этом необходимо проводить анализ не только графика самого фьючерса, но и базового актива. Эта информация поможет получить некоторые опережающие данные по деривативу, которые еще не отобразились на его графике, но уже зафиксированы на графике базового актива.

Мы уже упоминали, что число фьючерсов непостоянно, поэтому учитывается не количество самих контрактов, а количество открытых позиций. Этот показатель всегда четный, так как каждая сделка задействует двух контрагентов: продавца и покупателя.

По общему правилу, чем больше открытых позиций и, соответственно, интереса участников в каком-либо фьючерсе, тем более активно будет двигаться рынок.

Как использовать графики CFD

Контракты на разницу интересны тем, что позволяют зарабатывать как на повышении, так и на падении цены активов. В этом состоит их главное отличие от самих ценных бумаг: когда стоимость акций падает, инвестор несет убытки, а трейдер, торгующий CFD, может заработать на этом.

Все дело в том, что, когда стоимость акций начинает снижаться, продавать их не имеет смысла для инвестора, так как он потеряет свои деньги. А при использовании CFD прибыль можно получать и на уменьшении стоимости активов.

В целом даже при обвале рынка, когда инвесторы теряют свои вложения, от контрактов на разницу цен можно получить доход на понижении цены акций отдельно взятых компаний, а также фондовых индексов, в расчет которых может входить довольно большое число компаний.

Для анализа трейдеры, торгующие CFD, применяют стоимостные графики базовых активов. С помощью этих графиков проводится анализ и делается прогноз относительно того, ожидается повышение или понижение стоимости актива.

Если ожидается повышение котировок, то открывается длинная позиция (buy). При это необходимо выставить защитные уровни на случай, если цена пойдет не в нужном для него направлении. Если же трейдер считает, что цена актива пойдет вниз, то он открывает короткую позицию (sell).

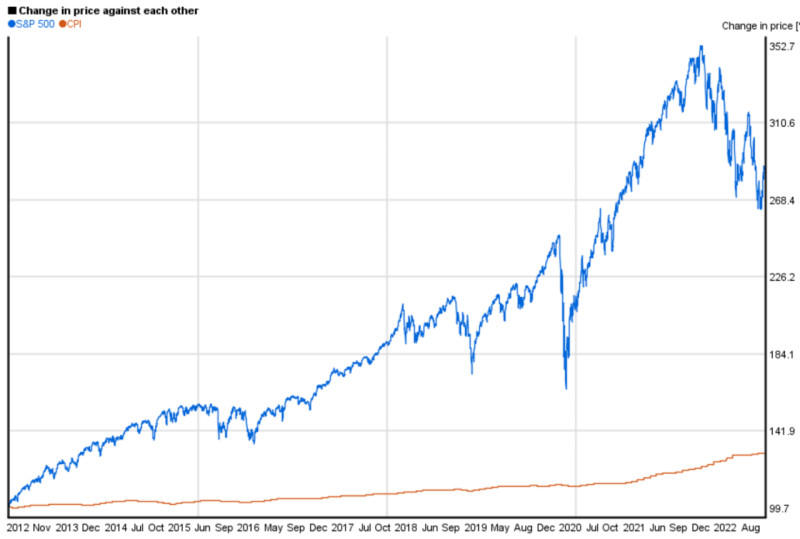

Помимо анализа графиков самих торговых инструментов, можно также использовать графики фондовых индексов, таких как S&P 500, FTSE 100, Nikkei 225 и других. Зачастую тренды на этих графиках отражают ситуацию в отдельных компаниях, входящих в расчет индикаторов.

Заключение

В данной статье мы рассмотрели, как можно не только инвестировать в ценные бумаги, но и торговать ими. Сделать это, быстро покупая и продавая сами акции, довольно сложно и доступно не всем.

Доступ к самим фондовым биржам и торговле на них физические лица не имеют. Торговать на этих площадках частные трейдеры или инвесторы могут лишь с помощью посредников – как правило, это брокерские компании.

Брокеры совершают сделки по поручению клиентов и за это получают свою комиссию. К выбору посредника необходимо отнестись максимально внимательно, чтобы не столкнуться с мошенниками.

Кроме того, не все акции подходят для трейдинга. Зарабатывать на колебаниях стоимости можно только в том случае, если актив является высоколиквидным, то есть пользуется большим спросом и его легко продать.

Однако есть более доступные и широко применяемые торговые инструменты – это производные торговые инструменты: контракты CFD, фьючерсы и другие.

Они имеют ряд особенностей и отличий друг от друга, но в целом и общем их суть сводится к тому, чтобы зарабатывать на изменениях стоимости активов. При этом они дают возможность получать доход на колебаниях как в сторону повышения, так и понижения.

Для того, чтобы производить прибыльные сделки с деривативами, трейдеру необходимо разбираться, как читать графики акций и анализировать их.

Рекомендуем

Графики инвестиций: Как их читать и использовать?

Лучшие индикаторы для 1-минутного графика

График из японских свечей анализируется ПО

Линейный график: функции, как построить, примеры

Назад к статьям

Назад к статьям