Система торговли Price Action считается одной из самых эффективных. Именно поэтому она используется многими трейдерами в качестве ориентира при совершении сделок.

В нашем обзоре мы расскажем, как график из японских свечей анализируется ПО и что необходимо для самостоятельной идентификации паттернов.

А если вас интересуют другие варианты чартов, ознакомьтесь со статьей «Графики трейдинга: полное руководство». В ней вы узнаете, в чем заключаются основные преимущества разных типов диаграмм, как ими пользоваться и на что обращать внимание при выборе.

Возможные варианты графиков

Если вы уже занимаетесь трейдингом, то могли заметить, что в абсолютном большинстве терминалов пользователям предлагается выбрать тип диаграммы. Как правило, для трейдеров доступны как минимум три варианта: линейный, баровый и свечной.

В первом случае игрок получает график в виде линии. В ее основе – только один показатель стоимости актива, чаще всего – Close.

То есть сначала программа рисует точки, соответствующие отметкам цены закрытия, а потом соединяет пункты между собой. Какие колебания происходили внутри временного отрезка, трейдер не узнает, так как эта информация недоступна на Line Chart.

Баровый график в этом плане более информативный. В нем присутствуют четыре типа данных: два экстремума, а также цена Open и Close.

Казалось бы, все необходимые данные есть, игроку нужно лишь ими воспользоваться для анализа. Но если попытаться бегло оценить рыночную ситуацию с помощью баровой диаграммы, из этого может ничего не получиться, по крайней мере, у новичков.

Пользователь увидит множество вертикальных линий (чаще всего одного цвета) с горизонтальными штрихами. Чтобы оценить тенденции и найти закономерности, потребуется не только время, но и навыки, выработанные на практике.

Именно поэтому многие эксперты сходятся во мнении, что оптимальным вариантом для анализа является график из японских свечей. Он совмещает в себе максимальную информативность с наглядностью, благодаря чему пользуется большой популярностью среди игроков.

С его помощью можно не только определить вектор движения цены, но и понять настроение участников рынка.

Немного истории

Японские свечи начали использовать в торговле гораздо раньше, чем линии и бары. Все началось еще в 18 столетии в Японии, именно поэтому графические элементы имеют такое название.

Авторство принадлежит Хомма Мунэхиса – жителю одной из японских провинций. Известно, что он вместе с семьей занимался выращиванием и продажей риса.

Плантации Мунэхиса были настолько велики, что доходов от такой деятельности хватало на безбедную жизнь. Но Хомма хотел зарабатывать еще больше, поэтому стал продавать продукцию на специальной торговой площадке – рисовой бирже.

Вместе с прибылью предприимчивый торговец получил бесценные навыки и знания. Имея доступ к стоимости риса за все время существования биржи, он находил в динамике цены определенные закономерности, фиксировал все результаты.

Позже он сменил место жительства, переехав в город, но не перестал заниматься анализом. В итоге получил должность финансового советника и даже написал книгу об основах технического анализа.

Причем здесь японские свечи? Дело в том, что для выполнения анализа Мунэхиса использовал четыре показателя стоимости риса: на момент начала и окончания периода, а также максимум и минимум.

Все эти данные по каждому промежутку времени он объединял в отдельные графические элементы, которые впоследствии стали называться японскими свечами.

Чтобы получать самую оперативную информацию о цене, он использовал сигналы, передаваемые так называемыми посредниками. Они дежурили около порта, расположенного в сотнях километров от биржи, и спрашивали стоимость риса у прибывающих торговцев.

То есть когда товар еще был в пути, Мунэхиса знал, по какой цене его будут продавать на бирже. И тут же строил графические изображения, отражающие динамику стоимости.

В Европе и США японские свечи появились позже: в конце 80-х годов прошлого столетия их презентовал аналитик Стив Нисон. Сразу же после этого на новых континентах начался стремительный рост их популярности среди трейдеров.

Какие данные используются в трейдинге

Как мы уже рассказывали, свечной график – это набор элементов, расположенных друг за другом. Они привязаны к временной шкале, то есть каждая новая японская свеча появляется тогда, когда заканчивается заданный пользователем промежуток времени.

Например, если использовать таймфрейм H1, то новые элементы будут появляться на графике каждый час. Вся информация, которая содержится в них, будет тоже касаться только этого периода.

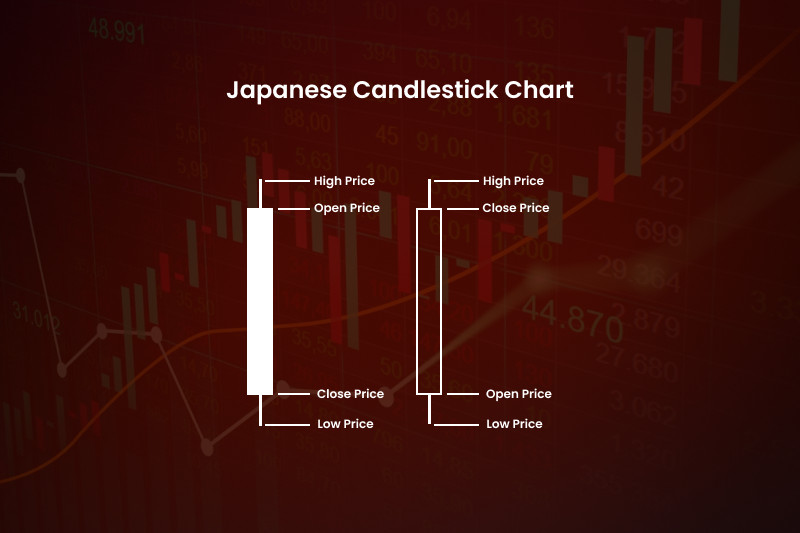

Если взять отдельный элемент на графике, то в нем можно «прочитать» следующие данные:

- Стоимость актива на начало периода, то есть речь идет об Open;

- Цена, зафиксированная на конец временного отрезка (Close);

- Наибольшая стоимость, которая наблюдалась за истекший период;

- Самая низкая цена.

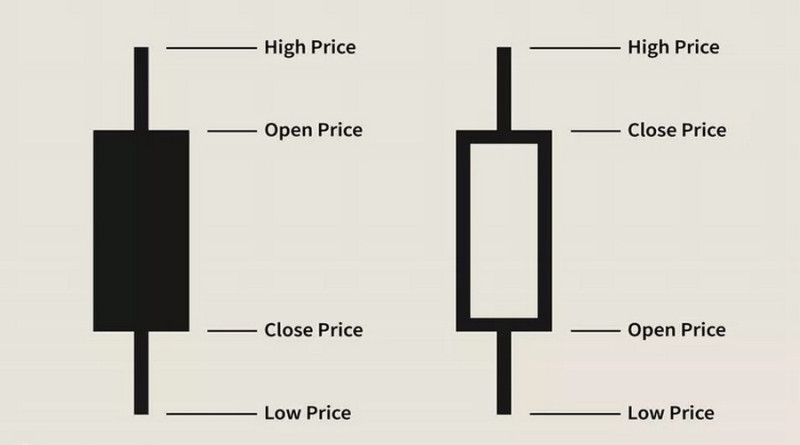

Расстояние между первым и вторым показателем – это центральная часть, тело японской свечи. В зависимости от того, насколько большим был диапазон, тело на графике визуально может представлять собой квадрат, прямоугольник или горизонтальный штрих.

Если с момента открытия до момента закрытия стоимость актива выросла, японская свеча считается бычьей. Для наглядности она окрашивается на графике в зеленый или белый цвет.

Если динамика была противоположной, элемент называется медвежьим и имеет черную или красную окраску.

А экстремумы – это конечные точки теней, которые еще часто называются фитилями. Максимум зафиксирован на границе верхней тени, минимум – нижней.

Таким образом, каждая японская свеча на графике показывает настроения покупателей и продавцов, дает возможность понять их сомнения и проанализировать активность.

Даже беглый взгляд опытного трейдера на график позволяет оценить расстановку сил, определить основную динамику, спрогнозировать ее возможный разворот. Как мы уже рассказывали, при использовании баров быстрый анализ очень затруднителен.

Как график из японских свечей анализируется ПО

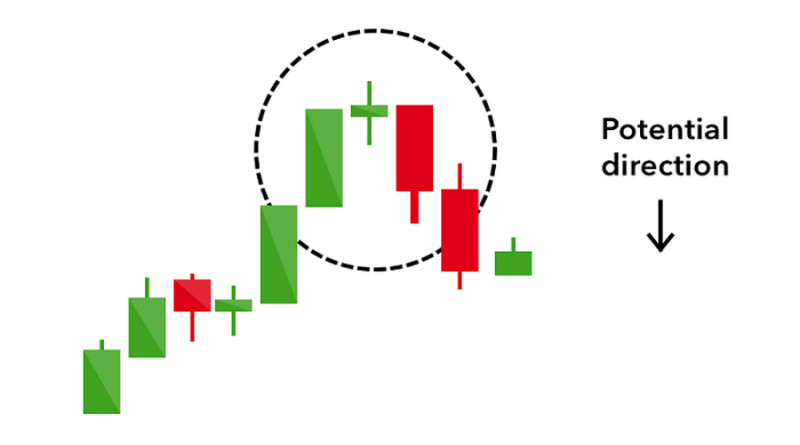

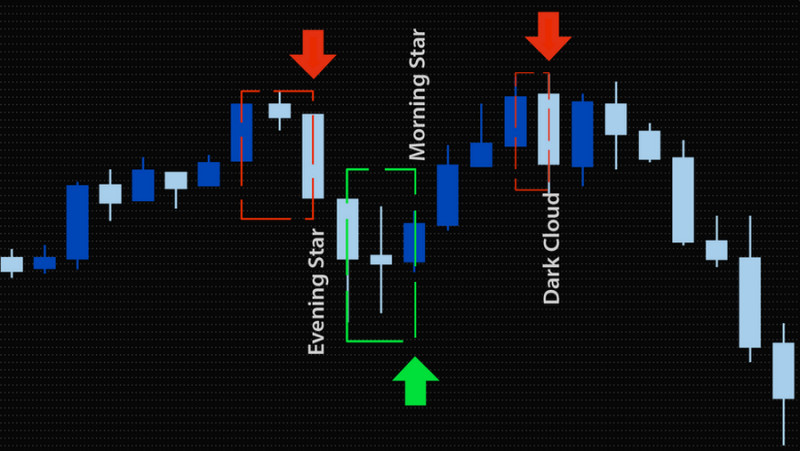

Анализ свечных графиков подразумевает идентификацию паттернов, на основании которых можно построить прогноз на перспективу. Таких моделей очень много, некоторые из них подсказывают о предстоящем развороте, а некоторые – о сохранении тенденции.

Примеры разворотных моделей:

- «Молот» и разные его варианты;

- «Поглощение»;

- «Завеса из темных облаков» и зеркальная формация «Просвет в облаках»;

- «Харами»;

- «Три белых солдата» и зеркальный вариант «Три черные вороны».

На скриншоте продемонстрирована формация «Вечерняя звезда». Эта модель состоит из трех японских свечей и появляется на фоне бычьей динамики, что и произошло в нашем случае.

Формация относится к разворотным. Это значит, что после завершения ее формирования целесообразно открыть короткую позицию.

О сохранении тенденции могут предупреждать следующие фигуры на графике:

- «Марубозу»;

- «Удержание на татами»;

- «Толчок».

Чтобы запомнить и научиться анализировать хотя бы основные паттерны японских свечей, потребует время и практика. Но даже при соблюдении этих условий не будет исключен фактор субъективности.

Например, один игрок заметит на графике определенную формацию, другой найдет на этом же чарте похожий паттерн, а третий и вовсе не заметит никаких фигур. Все это может привести к ошибкам и упущенным возможностям.

Чтобы не допустить подобных проблем при анализе, можно воспользоваться специальным ПО. Оно самостоятельно найдет на графике их японских свечей фигуры и проинформирует об этом пользователя.

Речь идет об индикаторах. Всю работу по идентификации фигур на графике они возьмут на себя, игроку останется лишь использовать полученный сигнал для совершения сделок.

Использование такого ПО для анализа позволяет:

- Сэкономить время и силы игрока. Пользователю не придется постоянно всматриваться в графики из японских свечей и пытаться найти на них фигуры разворота или сохранения тренда;

- Повысить эффективность трейдинга. С помощью паттернов можно подобрать лучший момент для совершения сделки в нужном направлении, а от этого зависит результат торговой деятельности;

- Развить торговые навыки и наблюдательность. При анализе формаций, найденных ПО, трейдер автоматически учится распознавать их на графике самостоятельно.

Чтобы продемонстрировать, как работают индикаторы, расскажем о некоторых вариантах, которыми пользуются в своей работе многие трейдеры. Самое популярное ПО – это Candlestick Pattern Indicator.

Этот индикатор может находить более 30 паттернов японских свечей. Как только фигура найдена на графике, система уведомляет об этом пользователя через встроенную систему алертов.

Candlestick Pattern Indicator не только подписывает на графике все идентифицированные паттерны, но и с помощью стрелок указывает направление рекомендованной сделки.

Индикатор имеет систему настроек, которая позволяет:

- корректировать список паттернов. Если ПО будет рисовать на графике все найденные свечные модели, график может стать нечитаемым и запутает игрока.

Именно поэтому есть смысл настроить Candlestick Pattern Indicator таким образом, чтобы он идентифицировал не все 30, а 5-6 фигур;

- включать и отключать алерты;

- менять цвет текста на графике, указателей направления сделок;

- выбирать количество японских свечей, которые будут использоваться при сканировании графика. Здесь важную роль играет таймфрейм.

Например, если игрок выбирает часовой период, элементов должно быть не менее 300, если он предпочитает работать с 4-часовым графиком – хотя бы 500.

Следует отметить, что Candlestick Pattern Indicator не встроен в терминалы MetaTrader. Для того чтобы пользоваться этим ПО в торговле, алгоритм необходимо сначала скачать, потом распаковать на своем устройстве.

После этого, воспользовавшись буфером обмена, вставить распакованные файлы в папку индикаторов терминала – МТ4 или МТ5.

После перезапуска MetaTrader и выполнения настроек Candlestick Pattern Indicator готов к работе. Чтобы добавить его на график японских свечей, можно воспользоваться навигатором или просто выбрать его название в перечне доступных индикаторов в главном меню.

Еще один индикатор, заслуживающий внимания – Pattern Options. Его функционал аналогичен предыдущему алгоритму, разница заключается лишь в некоторых визуальных моментах.

Pattern Options тоже сопровождает найденные на графике паттерны текстом, имеет встроенные алерты, позволяет корректировать список необходимых формаций. О подходящих моментах для совершения сделок подсказывают стрелки.

Если указатель зеленый и направлен вверх, целесообразно открыть длинную позицию, если стрелка красная и смотрит вниз, рекомендована продажа.

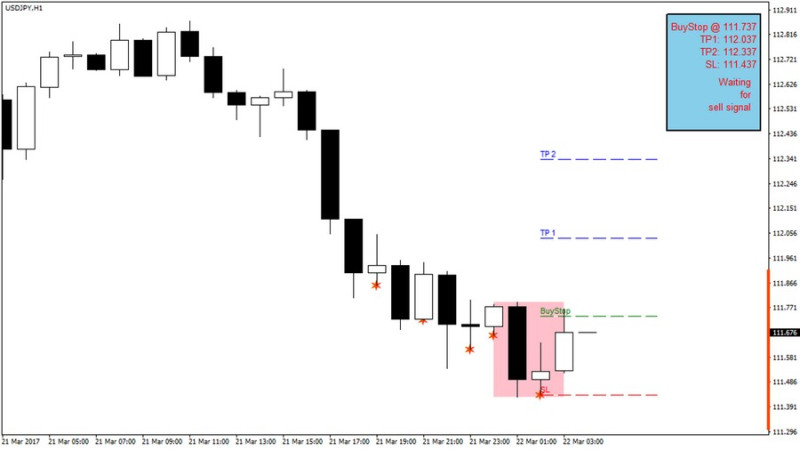

Помимо вышеуказанных вариантов, в качестве ПО для анализа графиков японских свечей можно использовать также алгоритм InsideBarSetup. Программа идентифицирует так называемые внутренние бары, отмечая каждую найденную фигуру звездочкой.

Пользователи получают не только рекомендацию об открытии сделки в определенном направлении, но и советы по установке Stop Loss, Take Profit.

Принципы использования ПО для анализа

Если вы решили использовать в работе индикаторы для поиска моделей японских свечей, то ваш труд однозначно будет оптимизирован. Однако для того, чтобы вместе с этим повысилась и эффективность торговли, необходимо учитывать особенности использования ПО для анализа графиков.

1. Таймфрейм имеет большое значение в надежности найденных моделей. Временной отрезок всегда выбирается на основании стратегии трейдинга, однако следует знать, что очень на очень коротких периодах паттерны могут давать ложные сигналы.

Чаще всего это наблюдается на таймфреймах M1-M5. При этом оптимальными периодами считаются промежутки от M30 до H4.

Но это не значит, что сторонники краткосрочных стратегий не могут пользоваться индикаторами для анализа графиков японских свечей. Просто получаемые сигналы нужно подвергать дополнительной проверке.

Это можно делать путем переключения на старшие таймфреймы, а также с помощью дополнительных инструментов: Stochastic Oscillator, RSI, уровней Support и Resistance, MACD;

2. Индикаторы оповещают пользователя о фигуре в тот момент, когда завершилось ее формирование на графике японских свечей. Но при этом вход целесообразно выполнять на закрытии следующего элемента;

3. Частота появления паттернов зависит от волатильности выбранного актива. Если этот показатель низкий, алерт в ПО будет срабатывать очень редко, если высокий, фигуры будут часто появляться на графике;

4. Надежность сигналов возрастает не только с увеличением таймфрейма. Важное значение также имеют ценовые уровни – Support и Resistance, поэтому эти линии нужно обязательно использовать в работе.

Интерпретация элементов

Мы уже рассказывали о том, что использование ПО для анализа японских свечей помогает развить навыки самостоятельного чтения такого типа графиков. Найдя на диаграмме определенную модель, игрок может воспользоваться ее сигналом и совершить сделку.

Чтобы процесс чтения был максимально эффективным, необходимо выполнять ряд правил:

- Для анализа графиков важно учитывать контекст, особенно если речь идет о моделях, состоящих из одного элемента. Для получения более полной информации целесообразно изучить свечи, находящиеся рядом, и применить дополнительные методы анализа (например, трендовые линии);

- Чтобы понять, насколько сильным является давление со стороны продавцов или покупателей, нужно обратить внимание на высоту центральной части, то есть тела. По цвету элемента можно понять, какая категория участников рынка является лидером;

- Высокие тела свидетельствуют о том, что быки или медведи уверенно удерживают инициативу в своих руках. Вероятно, текущая динамика продолжится;

- Если тело японской свечи маленькое или представляет собой горизонтальный штрих, значит рынок пребывает в состоянии неопределенности, вероятен разворот. Обычно это краткосрочное явление, образовавшаяся после него динамика может использоваться для открытия позиций;

- В торговле важно обращать внимание и на высоту фитилей, которая демонстрирует уровень волатильности и степень активности быков и медведей. Например, высокая верхняя тень свидетельствует о том, что быки активно пытались увеличить стоимость актива, но в противостоянии победили медведи;

- Сигналы японских свечей нельзя считать однозначными. При анализе важно учитывать момент появления формации (это может быть пик или середина тренда), расстояние от ключевых уровней.

Эти рекомендации важно соблюдать при самостоятельном анализе графика, а также при использовании ПО для идентификации моделей из японских свечей.

Заключение

В нашем обзоре мы рассказали о том, как график из японских свечей анализируется ПО и самостоятельно трейдером. Первый вариант могут использовать игроки с разным уровнем подготовки и стажем торговой деятельности.

Применение ПО для анализа экономит время, которое может быть потрачено пользователем непосредственно на трейдинг.

Самостоятельно идентифицировать паттерны, не прибегая к помощи ПО, могут только опытные трейдеры. Ведь в этом случае игроку нужно не только запомнить признаки моделей и значение их сигналов, но и научиться сканировать рынок и находить на графике фигуры.

Чтобы оценить свои способности в трейдинге с использованием свечных моделей, можно использовать демонстрационный счет. Такой вариант предлагают многие брокеры, в том числе ИнстаФорекс.

С помощью тренировочного аккаунта вы не только постигнете основы Price Action, но и повысите свой профессиональный уровень.

Рекомендуем

Графики инвестиций: Как их читать и использовать?

Лучшие индикаторы для 1-минутного графика

Линейный график: функции, как построить, примеры

Назад к статьям

Назад к статьям