А вы знали, что некоторые из закономерностей, существующих в природе и архитектуре, применяются и в трейдинге? К таким закономерностям относится, например, математическая последовательность чисел Фибоначчи.

О том, как применять эти числа, а точнее их соотношение в трейдинге, мы и поговорим в данной статье. Стратегия Фибоначчи имеет свои нюансы и тонкости применения, а также преимущества и недостатки, которые мы и рассмотрим более подробно.

Если вы хотите познакомиться с другими торговыми алгоритмами и понять, какой из них в большей степени может подойти под ваши способности и потребности, рекомендуем прочитать статью «Стратегии Форекс: для новичков и профессионалов».

Что такое числа Фибоначчи

Фибоначчи был известным итальянским математиком, который вывел уникальную последовательность чисел. В данной последовательности каждое следующее число является суммой двух предыдущих.

При этом все эти числа между собой имеют особое соотношение, которое еще называется «золотым сечением» и равно 1.618. Оно встречается не только в математике, но и в природе, архитектуре, биологии, а также в торговле на финансовых рынках.

Все объекты, имеющие пропорции «золотого сечения», считаются максимально гармоничными и естественными. Это могут быть растения, планетарные траектории, природные явления и многое другое.

Безусловно, сам средневековый ученый никакого понятия о трейдинге не имел. Идею использования чисел Фибоначчи первым разработал Чарльз Доу, который создал Промышленный индекс Доу Джонса.

Он обратил внимание на то, что во время направленного движения стоимость имеет тенденцию немного корректироваться, то есть откатываться назад. И происходит это, по его оценкам, на уровнях в 33% и 66%.

Позже эта концепция была уточнена Ральфом Эллиоттом, который ввел более точные уровни коррекций, основанные на последовательности Фибоначчи: 38.2%, 61.8%. Также на основе тенденции самих акций он добавил еще один уровень – 50%.

Все эти соотношения выводятся при делении чисел в последовательности Фибоначчи друг на друга. Например, 0.618 (или 61.8%) получается при делении любого числа на следующее за ним, а 0.382 (или 38.2%) – при делении на число через один от делимого.

Индикаторы Фибоначчи

На основании соотношений чисел из последовательности Фибо в современных торговых терминалах создано несколько технических индикаторов, предназначенных для анализа рынка. Стратегия Фибоначчи может строиться на основе одного из них.

Разберем основные из них на примере торговой площадки МетаТрейдер. Итак, в рассматриваемом торговом терминале доступно шесть индикаторов на основе Фибоначчи:

- Коррекция Фибоначчи – при использовании линий Фибоначчи в качестве уровней поддержки и сопротивления можно достаточно легко находить коррекционные движения на графике. Это, в свою очередь, позволяет во время восходящей тенденции покупать по наименьшей стоимости, а во время нисходящей – продавать по наибольшей.

- Расширения Фибоначчи включают в себя уровни, находящиеся свыше 100%. К ним относятся: 138.2%, 161.8%, 261.8%, 423.6% и так далее. Данные уровни используются для постановки целей по прибыли, а также торговли против текущей тенденции. По этим уровням можно определить, как далеко может зайти тренд после окончания периода коррекции или перед разворотом.

- Интервалы Фибо дают возможность определить время для наиболее удачной торговли по уровням. В отличие от двух предыдущих индикаторов, с помощью данного инструмента строятся вертикальные линии, которые наносятся также по принципу последовательности Фибоначчи.

- Веер Фибоначчи – инструмент, с помощью которого линии наносятся не горизонтально, а в форме веера. В данном случае используются всего 3 уровня: 38.2%, 50% и 61.8%. При доминировании восходящей тенденции с помощью веера выделяются уровни поддержки, на которых можно покупать по хорошей цене. При нисходящей тенденции, наоборот, линии выступают в роли уровней сопротивления, и по ним можно продавать по наиболее выгодной цене.

- Канал Фибоначчи образуется несколькими линиями, между которыми движется ценовой график. Все остальные уровни наносятся ниже (при растущей тенденции) или выше (при снижающемся тренде). При пересечении графиком одной из границ происходит пробой канала и потенциальная смена тренда.

- Кривые Фибо также называются дугами и строятся в форме полукругов либо эллипсов. Они позволяют определять ценовые зоны, расположенные ниже (при наличии восходящей тенденции) либо выше (при преобладании нисходящего тренда) текущей стоимости.

Коррекции Фибоначчи

Как уже упоминалось ранее, уровни Фибоначчи используются трейдерами для определения моментов коррекции на графике. Когда стоимость имеет направленное движение, можно определить его начало и конец.

А вот между этими точками на график могут наноситься уровни, то есть дополнительные линии. Доходя до этих отметок график может совершает небольшие коррекционные движения прежде, чем продолжить движение в прежнем направлении.

Притом на нисходящем тренде уровни выставляются сверху вниз, то есть верхняя точка – это 100%, а нижняя – 0%. При восходящей тенденции, наоборот, линии чертятся снизу вверх, то есть нижняя точка – это 100%, а верхняя – 0%.

Уровни коррекции указывают на то, насколько сильным может быть откат стоимости. Основными уровнями, помимо 0% и 100%, считаются 38.2%, 50% и 61.8%. С помощью данных линий можно определять точки входа в позицию.

Возможны два варианта входа в позицию: агрессивный и консервативный. При использовании агрессивной стратегии можно открывать позицию каждый раз, когда стоимость доходит до очередного уровня коррекции.

Защитный ордер при такой тактике выставляется на противоположной стороне уровня. В случае, если он срабатывает, трейдер открывает следующую позицию на очередном уровне.

При более консервативном подходе необходимо дождаться, пока стоимость достигнет уровня поддержки или сопротивления, образованными линиями Фибоначчи, и после этого вернется назад. Вход в позицию осуществляется при продолжении графиком движения в прежнем направлении.

Расширения Фибоначчи

Уровни расширения могут применяются трейдерами как уровни коррекции. Однако основная их задача состоит в другом – определении будущего направления движения цены и фиксации прибыли.

Таких уровней существует достаточно большое количество, среди наиболее часто используемых выделяют 161.8%, 261.8%, 423.6% и некоторые другие.

Расширения бывают двух типов:

- Дополнительные уровни, на которых стоимость может совершить разворот;

- Зоны между дополнительными линиями, внутри которых стоимость может остановиться и впоследствии развернуться.

Данный индикатор работает в тесной связке с другим аналитическим инструментом – волнами Эллиотта. Расширения Фибо используются для определения момента окончания третьей волны.

Именно поэтому, в отличие от уровней коррекции, уровни расширения строятся не по одной линии тенденции, а по двум. Вторая линия зачастую становится коррекцией относительно первой, а точка ее завершения становится исходной для построения расширений Фибо.

Эти две волны – трендовая и коррекционная – образуют проекции. Началом проекции служит максимум или минимум на графике, в котором произошел разворот доминирующей тенденции.

К наиболее важным уровням проекции относятся как уровни коррекции, так и уровни расширения: 61.8%, 100%, 161.8%, 261.8%. Когда стоимость пробивает линию 61.8%, она становится очень сильным уровнем поддержки или сопротивления (в зависимости от того, в каком направлении произошла смена тренда).

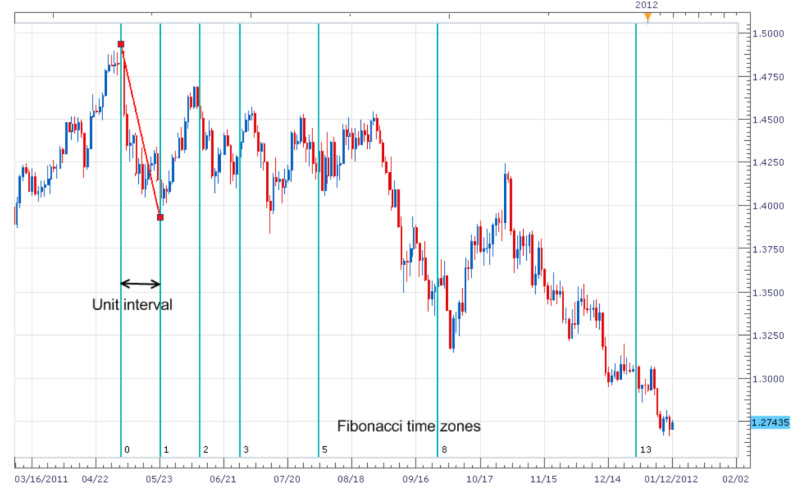

Интервалы Фибоначчи

Для индикатора интервалов, или временных зон, используются сами числа из последовательности Фибоначчи, а не их процентные соотношения между собой. Притом эти линии наносятся вертикально, а не горизонтально.

Считается, что в местах пересечения ценовым графиком данных линий могут происходить какие-либо значительные изменения стоимости. Соответственно, эти точки могут стать удачными моментами для входа в сделку.

Наиболее важным моментом при использовании данного инструмента является правильный выбор начальной и конечной точек первого интервала. Так как в зависимости от этого программа произведет расчет и нанесет на график все последующие отрезки.

По мере того, как последовательность чисел продолжается, расстояние между вертикальными линиями становится все больше. Для получения более точных сигналов многие трейдеры используют «принцип скопления».

Опытные трейдеры рекомендуют вообще пропускать первые 5-7 интервалов, так как расстояние между ними слишком незначительно для того, чтобы на рынке успевали произойти существенные изменения.

Согласно классическому подходу, потенциальные зоны разворота текущей тенденции появляются, начиная с 8 зоны, которая включает в себя 21 день (на дневном графике) или период. Далее соответственно 9 зона включает 34 дня/периода, 10 зона – 55 периодов, 11 – 89 и так далее.

Для этого на график наносятся сразу несколько рядов интервалов Фибо. Зоны, в которых происходит наибольшее скопление вертикальных черт, привлекают наибольшее внимание.

Однако нужно понимать, что прохождение графиком через каждый последующий интервал не обязательно означает разворот текущей тенденции. Прохождение через эти линии может также означать и продолжение доминирующего тренда.

Интервалы Фибо – полезный инструмент, однако не самодостаточный. Поэтому так важно использовать в стратегии дополнительные инструменты, которые могут подтвердить или отфильтровать сигнал, полученный от временных зон.

Веер Фибоначчи

На рынке возникают ситуации, когда стоимость движется достаточно интенсивно. В условиях высокой волатильности горизонтальные уровни Фибоначчи могут давать много ложных сигналов.

Поэтому в таких ситуациях на помощь трейдерам приходит другой инструмент – веер Фибоначчи. Построение веера немного отличается на восходящем и нисходящем трендах, так как все линии строятся из одной точки на графике.

При нисходящей тенденции линии строятся от максимальной точки к минимальной. Первая линия, соединяющая максимум и минимум, считается нулевой отметкой, последующие уровни строятся выше данной линии.

При восходящем тренде, наоборот, линии строятся от минимума к максимуму на графике. Первая линия также считается нулевой, однако последующие уровни – 38,2%, 50%, 61,8% – накладываются ниже данной линии.

Самым сильным уровнем в данном инструменте считается 50%. Если график пересекает уровень 38,2%, это с большой долей вероятности указывает на начало периода коррекции, после которой стоимость оттолкнется от следующего уровня и продолжит движение.

Дополнительно к стандартным линиям можно нанести уровень 76,4%. При пересечении графиком данной отметки можно говорить о потенциальной смене текущей тенденции на противоположную.

Тем не менее, следует помнить, что данный инструмент нежелательно использовать как отдельно взятую стратегию. Необходимо проверять и дополнять его сигналы при помощи других средств.

Например, можно дополнительно применять анализ по японским свечам. Образование некоторых разновидностей свечей либо их комбинаций может подтвердить сигнал веера Фибо о происходящей коррекции или предстоящей смене тенденции.

Также нужно вовремя фиксировать момент, когда веер перестает работать в связи с отдалением от точек первоначального построения. В такой ситуации необходимо провести новую линию тренда и от нее построить новые уровни веера.

Канал Фибоначчи

Канальные стратегии весьма популярны среди трейдеров. Ценовые каналы, или коридоры, могут строиться различными способами и с помощью различных инструментов. Одним из таких способов являются линии Фибо.

В отличие от классических уровней, в данном инструменте линии наносятся параллельно трендовой линии. То есть они накладываются не горизонтально, а под углом.

Данный инструмент включен в стандартный набор большинства торговых платформ. Для его использования на стандартный равноудаленный канал дополнительно накладываются уровни Фибоначчи.

Равноудаленный канал имеет всего две линии, между которыми движется стоимость. В случае с каналом Фибо дополнительные уровни дают возможность определять промежуточные трендовые движения и периоды коррекций с помощью выделения потенциальных ключевых уровней.

Для построения равноудаленного канала необходимо три точки – это локальные экстремумы на графике. При формировании восходящей тенденции необходимо найти начальную точку – первый минимум, следующая точка – это максимум, тестирующий уровень сопротивления, третья – следующий минимум.

Далее цена преодолевает эти уровни и подходит к следующим границам. Надо понимать, что стоимость не проходит одномоментно через каждый последующий уровень. Подходя к каждой линии, она может либо консолидироваться, либо разворачиваться.

Таким образом и происходит движение стоимости внутри некоего канала. Это происходит до тех пор, пока она не совершит пробой либо в текущем направлении тренда, либо в противоположном.

Некоторые трейдеры предпочитают для построения каналов Фибо использовать простые линейные графики, а не в виде баров или японских свечей. Далее, когда каналы уже построены, можно опять переключаться на свечи и использовать их показания для входа в позицию.

Кривые Фибоначчи

В отличие от всех предыдущих инструментов, кривые Фибо строятся не в форме прямых линий, а в форме полукругов или полуэллипсов, то есть дуг. Это считается их преимуществом, так как они одновременно учитывают два параметра: изменения стоимости и время.

Почему это дает преимущество? Так как пользователь может не только предполагать, как в дальнейшем будет изменяться стоимость актива, но и в какой период времени эти изменения будут происходить.

В стандартном виде на график наносится всего несколько линий: первой проводится линия тренда от минимума к максимуму в случае с восходящей тенденцией и, наоборот, от пика к впадине при нисходящей тенденции.

Далее на график наносятся три дуги Фибо со значениями 38.2%, 50% и 68.1%, которые пересекают трендовую линию. Данные дуги рассматриваются как потенциальные уровни поддержки и сопротивления.

Каким образом кривые Фибоначчи учитывают фактор времени? Если стоимость существенно изменилась в течение длительного промежутка времени, то дуги будут строиться с большим радиусом.

И наоборот, если стоимость совершает небольшие колебания в течение коротких временных отрезков, то кривые на графике будут иметь меньший радиус.

В целом для торговли кривые Фибо используются по аналогии с классическими уровнями. Дойдя до определенного уровня, стоимость может либо оттолкнуться от него и совершить краткосрочную коррекцию или разворот, либо продолжить движение в прежнем направлении.

Опытные трейдеры считают, что этот инструмент особенно эффективно работает в краткосрочных стратегиях, особенно скальпинге. Кроме того, он отлично подходит для тренировки навыков пользователя.

Уровни Фибоначчи стратегия

Несмотря на то, что в предыдущих разделах мы уделили немало внимания различным техническим индикаторам, созданным на основе чисел Фибо и их соотношений, наиболее востребованной остается стратегия Фибоначчи, основанная на уровнях коррекции.

Мы уже неоднократно упоминали, что стоимость актива, как правило, не пробивает сразу тот или иной уровень. Зачастую достигая определенной отметки, цена отталкивается от нее и возвращается к предыдущему уровню.

Таким образом, в течение некоторого времени имеет место движение стоимости между двумя линиями, которые в это время становятся уровнями поддержки и сопротивления. Это и есть консолидация рынка, или период коррекции.

После его окончания стоимость наконец пробивает верхнюю либо нижнюю границу. В результате этого пробоя на рынке может произойти смена текущей тенденции, но также может продолжиться движение в прежнем направлении.

Важно понимать, что одного только прохождения ценовым графиком через уровни Фибо, недостаточно для получения достоверных сигналов о продолжении доминирующей тенденции или ее смене.

Для подтверждения данных сигналов необходимо использовать в своей стратегии другие инструменты. Зачастую опытные трейдеры дополняют уровни Фибо свечным или графическим анализом.

Наиболее важным для трейдера является способность отличить коррекцию, то есть краткосрочную смену тренда или откат в обратном направлении, от полноценного разворота стоимости.

Считается, что ключевым уровнем является линия 61.8% – именно на нем зачастую происходит смена текущей тенденции на противоположную. Такая ситуация характерна для случаев, когда ценовой график пробивает этот уровень.

Однако желательно, чтобы в случае пробоя стоимостью данного уровня на графике также имела место комбинация свечей либо графическая модель, подтверждающая разворот.

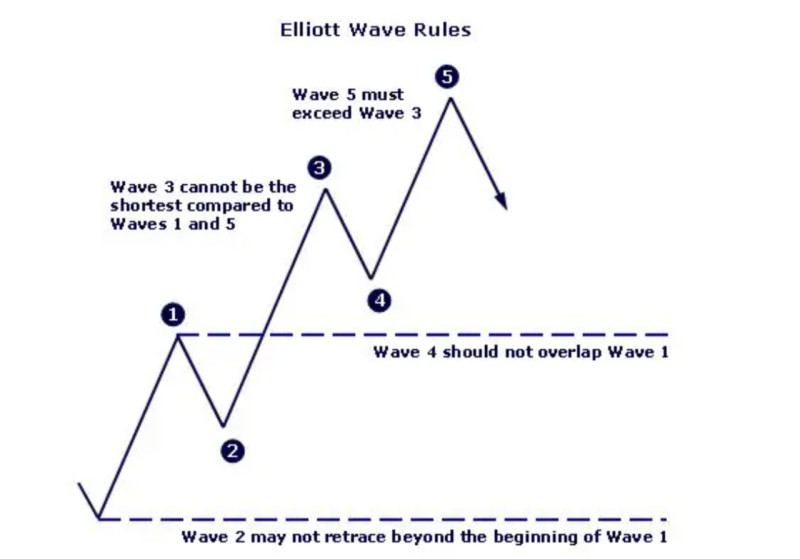

Волны Эллиотта

Как уже неоднократно упоминалось, индикаторы, разработанные на основе последовательности Фибо, тесно связаны с другим методом технического анализа – волнами Эллиотта. Рассмотрим его немного подробнее в этом разделе.

Итак, в основе данного метода лежит теория о том, что все в природе имеет циклический или волновой характер. Колебания стоимости обусловлены поведением не конкретных людей, а их коллективными действиями, которое по-другому еще называется поведением толпы.

Классическая теория технического анализа строится на утверждении, что рынок цикличен. Также предполагается, что движение и изменения стоимости не происходят хаотично, а имеют четкие направленности – тренды.

Эллиотт в своей теории несколько расширил эту мысль и дополнил ее идеей, что внутри каждого такого трендового движения имеют место волновые циклы. То есть наблюдаются различные периоды, в которые интенсивность колебаний усиливается или, наоборот, ослабляется.

Именно эти чередующиеся периоды, или участки, Эллиотт и назвал волнами. Каждая волна – это направленное движение стоимости, вне зависимости от его интенсивности. Автор теории различает два основных типа волн:

- Импульсные волны (движущие);

- Коррекционные (корректирующие движение).

К первому типу относятся волны, определяющие текущее направление движения стоимости. А ко второму – волны, движение внутри которых происходит в направлении, противоположном текущему тренду.

Эллиотт выделяет в каждом трендовом движении пять волн: три импульсные и две коррекционные. Первая, третья и пятая волны являются движущими и совпадают по направлению с текущим трендом, а вторая и четвертая волны являются коррекционными.

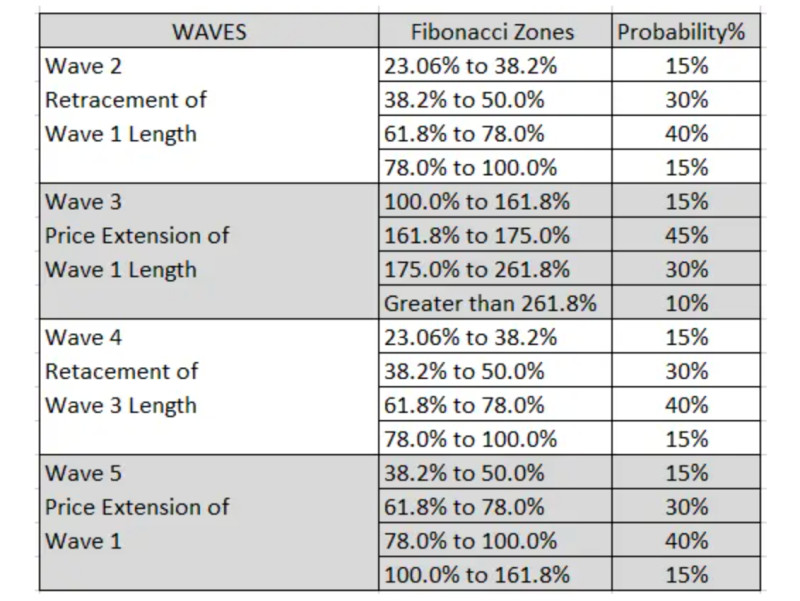

Уровни Фибо и волны Эллиотта

Так как же связаны между собой уровни Фибоначчи и волновая теория Эллиотта? Благодаря уровням Фибо можно определять длину волн, глубину коррекции и так далее.

При формировании первого импульсного отрезка на график уже могут наноситься линии Фибоначчи. С их помощью проверяется правильность образования второй, коррекционной волны. Обычно откат не должен происходить ниже уровня 50-61.8%.

Далее образуется третий отрезок, который является движущим и должен превышать по длине первую. Она может достигать уровня расширения Фибо 161.8%. Если же она проходит дальше этой отметки, то следующий уровень наиболее вероятного разворота – 261.8%.

После третьей образуется четвертая, коррекционная волна. Как правило, она является самой короткой и составляет примерно 38.2% от длины предыдущей, третьей волны, в редких случаях откат может доходить до 50%.

Пятая волна, завершающая цикл, является импульсной. Ее длина должна составлять не менее 61.8% от длины первой волны. В случаях, когда третий отрезок достигает уровня расширения 161.8%, то длина последней пятой волны может стремиться к отметке 100% или даже выше.

Уже после образования первой волны можно определять цели для последней, пятой волны. Для этого необходимо умножить высоту первого отрезка на 161.8% и отложить это расстояние вверх от его конечной точки.

После формирования третьей волны можно уточнить или поставить еще одну цель для последнего отрезка. Чем ближе в результате окажутся цели для пятой волны, тем больше вероятность увидеть разворот тенденции.

Преимущества и недостатки

Как и любой аналитический инструмент, стратегия Фибоначчи имеет как свои положительные, так и отрицательные стороны. Рассмотрим их более подробно в данном разделе.

Итак, к преимуществам данного инструмента относятся:

- Простота в использовании. Уровни уже встроены в торговый терминал, и их можно нанести на график фактически одним нажатием. Пользователю необходимо найти на графике точки начала и окончания трендового движения, а далее программа самостоятельно наносит уровни между этими точками;

- Точность определения моментов коррекции. Линии Фибо позволяют достаточно четко определить моменты краткосрочного разворота (коррекции) или полной смены тенденции на рынке;

- Универсальность. Данный инструмент может применяться на любых рынках и для анализирования любых разновидностей активов. Также для его использования подходят любые временные промежутки, однако есть правило: чем выше таймфрейм – тем точнее сигналы;

- Могут успешно использоваться как дополнительный инструмент. Принимать решения об открытии сделок, опираясь только на сигналы уровней Фибоначчи, довольно рискованно. Однако использовать их совместно с другими методами анализа может быть весьма полезно;

- Учитывают психологический фактор. Уровни строятся не только по математической формуле, но также отражают настроения большинства участников торгов.

Среди недостатков данного торгового алгоритма пользователи отмечают:

- Довольно сложное определение точки начала доминирующей тенденции. В связи с этим под вопросом оказывается точность и правильность нанесения самих уровней на график;

- Цена может совершить разворот, не дойдя до уровня. Это может быть связано с предыдущим пунктом, так как при некорректном нанесении сетки, соответственно, и сигналы могут быть некорректными;

- Нельзя использовать в автоматизированных стратегиях. На основе данного инструмента невозможно создать торгового робота или советника, поэтому уровни Фибо подходят только для ручной торговли;

- Не подходит для использования на коротких временных промежутках. Это связано с тем, что инструмент может подавать много ложных сигналов на низких таймфреймах, например, М1 или М5, так как существует много ценового «шума»;

- Учитывает только прошлые значения стоимости актива в расчетах. Данный инструмент не включает в себя такие факторы, как финансовая отчетность компаний, реакция рынка на пресс-релизы и важные экономические новости. Однако данный недостаток можно нивелировать, если комбинировать технический анализ с фундаментальным.

Стратегия Фибоначчи

Так как инструменты на основе последовательности Фибо, в большинстве случаев не являются самодостаточными, стратегия Фибоначчи должна включать в себя также и другие элементы.

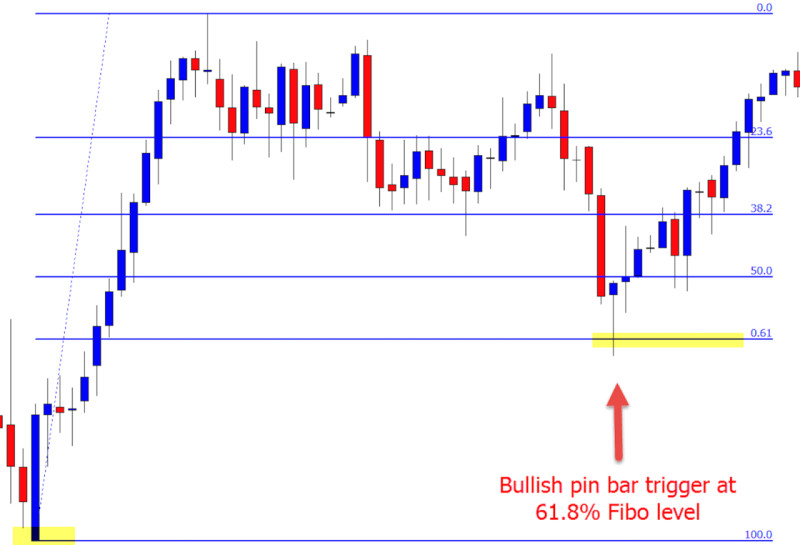

Достаточно эффективным является совместное использование линий Фибо и стратегии Price Action. Иными словами, необходимо искать на самом графике подтверждения окончания периода коррекции или потенциального разворота.

Первоначально необходимо выделить начальную и конечную точку доминирующего тренда. Далее можно накладывать на график сетку уровней Фибо и начинать проводить анализ потенциального дальнейшего движения стоимости.

Например, если имеет место нисходящая тенденция необходимо построить трендовую линию по направлению сверху вниз. В нижней точке можно увидеть зарождающуюся новую тенденцию.

По мере того, как график начинает подниматься вверх и пробивать уровни Фибоначчи, можно сделать предположение о смене текущей нисходящей тенденции на растущую.

Однако не стоит торопиться и входить в позицию лонг, пока нет подтверждения продолжения данной тенденции. В зависимости от того, какая свеча сформируется, уровень Фибо, под которым она появилась, становится либо поддержкой, либо сопротивлением.

В первом случае стоимость преодолевает уровень и продолжает движение вверх, а во втором – наоборот, отталкивается от уровня и продолжает двигаться в предыдущем направлении.

Образование разворотных свечей или их комбинаций служит хорошим сигналом окончания периода коррекции на рынке. В случаях, когда эти комбинации образуются вблизи ключевых линий Фибо, их сигналы дополняют и усиливают друг друга.

Как правильно строить уровни

Для того, чтобы уровни Фибоначчи отрабатывались, их необходимо правильно построить. Иначе можно столкнуться с ситуацией, когда цена разворачивается, не достигая той или иной линии.

Неопытные трейдеры сразу начинают подозревать, что инструмент не работает. На самом же деле зачастую проблема состоит в том, что он не совсем правильно используется.

Для того, чтобы уровни эффективно работали, необходимо их правильно нанести на график. Казалось бы, что в этом нет ничего сложного, так как данный инструмент имеется в стандартном наборе индикаторов большинства современных торговых терминалов.

Сами по себе линии накладываются на график автоматически между началом и концом трендового движения. Однако саму линию тренда пользователь проводит самостоятельно, растягивая ее от верхней к нижней точке (в случае нисходящей тенденции) или наоборот.

Определение точек, в которых начинается и заканчивается направленное движение стоимости, является одним из важнейших моментов в использовании уровней Фибо.

Сами по себе линии изображаются как процент от общего движения, проделанного стоимостью. Соответственно уровень 38.2% выставляется в точке, равной 38,2% от общего «пути», который прошла стоимость за данный отрезок времени.

Каждая из линий Фибоначчи может выступать в роли поддержки или сопротивления в зависимости от доминирующего на рынке тренда и поведения цены в районе этих уровней.

При нисходящей тенденции, когда цена отталкивается от уровня и продолжает движение в прежнем направлении, он становится уровнем сопротивления, а если происходит пробой линии, она становится уровнем поддержки.

При восходящей тенденции, наоборот, когда стоимость продолжает движение в прежнем направлении, уровень становится поддержкой, а если график пробирает уровень и меняет направление, линия становится сопротивлением.

Еще одной ошибкой трейдеров является то, что они полагаются только на уровни Фибо и не проверяют их сигналы с помощью дополнительных инструментов. Сигнал от данного инструмента всегда можно проверить с помощью свечей или других технических индикаторов.

Как входить в позицию

Мы уже говорили о том, что каждый уровень коррекции Фибо может использоваться для потенциального входа в позицию. Как же правильно определить уровень для открытия сделки? Давайте разбираться.

Для начала, как мы уже упоминали, необходимо правильно нанести сами уровни на график. В таком случае можно рассчитывать на то, что уровни будут отрабатываться корректно.

Наиболее популярным считается зона между линиями 50% и 61.8% во время растущей тенденции. Подтверждением продолжения доминирующей восходящей тенденции становится формирование бычьей свечи, которая закрывается выше предыдущей, вблизи уровня 61.8%.

Таким образом трейдер получает подтвержденный сигнал на покупку актива. Для получения сигнала на продажу необходимо соблюдение следующих условий.

На нисходящем тренде после окончания коррекции между уровнями 50% и 61.8% формирование медвежьей свечи, которая закрывается ниже предыдущей, является подтверждением продолжения тенденции.

Таким же образом можно находить потенциальные точки разворота текущей тенденции. Это происходит, когда при достижении ключевой отметки Фибо на графике формируется разворотная свечная или графическая модель.

То есть если тенденция была нисходящей, но образуется паттерн разворота, можно ожидать смены тренда на растущий и открывать позиции лонг. И в обратном направлении с восходящей тенденцией: при образовании разворотной модели ожидается поворот в сторону снижения и можно открывать позицию шорт.

Для подстраховки можно устанавливать защитные уровни: Стоп-Лосс и Тейк-Профит. Уровень Стоп-Лосс устанавливается на отметке ниже уровня, следующего за тем, на котором осуществляется вход в позицию.

Например, если планируется открывать сделку на отметке в 38.2%, то Стоп-Лосс устанавливается чуть ниже линии 50%, а если вход в позицию будет осуществляться на уровне 50%, то SL устанавливается вне следующего уровня – 61.8%.

Вторым способом установки Stop Loss является размещение его на уровне чуть выше или ниже (в зависимости от направления текущей тенденции) максимума либо минимума трендового движения, на основе которого построены линии Фибо.

Уровни Фибо и другие технические индикаторы

Мы уже неоднократно говорили о том, что стратегия Фибоначчи должна включать в себя и другие индикаторы и способы анализа рынка. Это связано с тем, что сами по себе инструменты Фибо не являются самодостаточными.

Так, например, можно добавить на график скользящую среднюю. Точки пересечения линий Фибо и скользящих средних подтверждают наличие и силу уровня, на котором это пересечение происходит.

Помимо этого, уровни Фибоначчи могут применяться совместно с осцилляторами. Зачастую применяются такие индикаторы как Стохастик или RSI. С помощью данных инструментов можно определить области перекупленности и перепроданности на графике.

Когда сигналы этих индикаторов возникают вблизи линий Фибо, это также подтверждает силу данных уровней. Как нам уже известно, наиболее сильным уровнем среди линий Фибоначчи является 61.8%.

Соответственно, когда на восходящем тренде график подходит к этой отметке, необходимо дождаться сигнала осциллятора на окончание зоны перепроданности, то есть пересечения отметки 80. Если сигнал поступает, можно открывать позицию на покупку.

Когда мы наблюдаем такую же картину, но при нисходящей тенденции и от осциллятора поступает сигнал на окончание зоны перекупленности, то есть пересечения отметки 20, можно открывать позицию на продажу актива.

Как мы уже оговаривали, Стоп-Лосс, как правило, устанавливается в районе следующего уровня Фибоначчи. То есть в данном случае ниже или выше отметки 76.4%.

Тейк-Профит устанавливается с использованием уровней расширения Фибоначчи. Для его определения мы к заданному уровню добавляем 100, таким образом получаем отметку 161.8%.

Единственным минусом такого сочетания индикаторов является то, что сигналы не будут поступать ежедневно. Тем не менее, они считаются весьма надежными в случае соблюдения всех условий.

Правила использования

Мы рассмотрели много различных вариантов использования как самой последовательности чисел Фибо, так и их соотношений. Однако нужно понимать, что стратегия Фибоначчи требует соблюдения некоторых правил. Мы собрали основные из них в данном разделе:

- Ни один опытный трейдер не будет строить свою торговую стратегию на основе одних только инструментов Фибоначчи. Всегда используйте дополнительные техники для анализа рынка и подтверждения сигналов от линий Фибо.

- В качестве дополнительных инструментов трейдеры зачастую применяют Price Action, то есть само движение стоимости, формирование определенных видов японских свечей или их комбинаций, а также графические паттерны.

- При одновременном нанесении на график дуг и веера Фибо, уровни поддержки и сопротивления с легкостью можно определить по точкам пересечения данных линий.

- Используйте более высокие таймфреймы, чтобы избегать влияния ценового «шума» и получать меньше ложных сигналов. Оптимальными для использования уровней Фибо являются временные промежутки не ниже Н1, а лучше – Н4 или D1.

- Так как данный инструмент наиболее эффективно работает на более высоких таймфреймах, его лучше всего применять в среднесрочных и долгосрочных стратегиях.

- Вне зависимости от направления текущей тенденции, инструмент Фибо всегда наносится на график слева направо. Только при восходящем тренде это происходит снизу вверх, а при нисходящем – наоборот, сверху вниз.

- В зависимости от вашей открытости к риску можно использовать более агрессивную стратегию, когда сделки открываются при достижении графиком каждого уровня. Более консервативный подход заключается в том, чтобы дождаться окончания коррекции и войти в рынок по текущему тренду.

- Тем не менее, вне зависимости от того, насколько вы готовы рисковать, не рекомендуется для одной позиции использовать от 2%, но не более 5% от всей суммы депозита.

- Данный инструмент можно использовать для торговли на любых рынках, включая фондовые рынки и Форекс.

- Не забывайте об использовании защитных ордеров. Stop Loss может размещаться либо под уровнем, следующим за линией, на которой осуществляется вход в позицию. Возможно также его размещение на уровне локального максимума или минимума трендовой линии.

Заключение

В данной статье мы рассмотрели, как с помощью специальных уровней, накладываемых на ценовой график, может быть построена торговая стратегия Фибоначчи.

Уровни Фибо строятся на основании уникальной последовательности чисел и соотношений между ними. Главное из данных соотношений называется «золотым сечением» и встречается как в природе, так и в трейдинге.

Данное значение равно 0.681 или 68.1%, и это один из ключевых уровней среди всех линий Фибо. Именно на нем зачастую происходит разворот текущей тенденции.

Однако для того, чтобы уровни правильно отрабатывались, необходимо их правильно нанести на график. Для этого нужно верно определить точки начала и окончания доминирующего тренда и соединить их линией. Эта линия всегда проводится слева направо.

Также данный инструмент рекомендуется использовать на более высоких таймфреймах, чтобы избежать рыночного «шума» и получать более достоверные сигналы.

Кроме этого, для подтверждения сигналов Фибо можно использовать дополнительные инструменты. Можно применять свечи и их комбинации, а также графические паттерны – все это находится на самом графике.

В качестве дополнительных индикаторов также используются скользящие средние или осцилляторы. Они подтверждают наличие и силу уровней и дают сигналы на вход в позицию на той или иной отметке.

Помимо уровней, на основе соотношений между числами Фибо разработаны и другие индикаторы: расширения, веер, каналы и некоторые другие. Каждый из них имеет свои особенности построения и использования.

Рекомендуем

«Полосы Боллинджера стратегия»

«Уровни поддержки и сопротивления стратегия»

Назад к статьям

Назад к статьям