Marco temporal de 4 horas

Datos técnicos:

Canal de regresión lineal superior en dirección a la baja.

Canal de Regresión Lineal inferior en dirección a la baja.

Media móvil (20; suavizada) lateral.

El par de divisas EUR/USD no mostró nada extraordinario el lunes. Teniendo en cuenta que el lunes sólo estaba previsto el informe sobre la producción industrial estadounidense, era difícil esperar un movimiento fuerte, cuando en la misma situación del viernes el par no mostró nada. Aunque, 30 pips de volatilidad es incluso mejor que nada. El lunes, la volatilidad no fue mucho mayor, por lo que de nuevo el par se cotizó muy mal. Como hemos dicho en nuestros comentarios anteriores, en las condiciones actuales se debe operar a largo plazo (es decir, el marco temporal diario) o intradía. Y no siempre las señales se forman en el marco temporal de 5 minutos, que podemos utilizar. Si el par pasa de 30 a 40 puntos al día, ¿cuál es el beneficio teórico que se puede obtener? Supongamos que pasa cerca de 10 puntos por la noche, y quedan 20-30 puntos durante el día. Evidentemente, ningún operador cogería el movimiento en su inicio y no lo dejaría al final. Por lo tanto, 10 puntos de beneficio es el máximo que está disponible para los participantes en el mercado ahora. Y esto suponiendo que no haya ni una sola señal falsa durante el día. Pero sabemos que las señales falsas se forman durante el tiempo de piso. En cuanto al panorama técnico en el marco temporal de 4 horas por el sistema de Canales de Regresión Lineal, podemos utilizar sólo la línea de media móvil como guía y fuente de señales. El indicador Haiken Ashi cambia de dirección con demasiada frecuencia después de movimientos demasiado débiles. También es importante resolver la cuestión de cuándo debemos esperar que se recupere la volatilidad.

Y este tema es el más difícil en este momento. El par libra/dólar parece haber ganado algo de impulso en las últimas semanas y, al menos, se está moviendo 80-100 pips al día. No es mucho para la libra, pero es suficiente para esperar buenas señales y beneficios. En cuanto a la divisa europea, está parada en un solo lugar, por lo que es muy difícil esperar beneficios de las operaciones con ella. Consideramos que el mercado debería sentir algún impulso desde el exterior para empezar a operar de nuevo de forma más activa. El aspecto más interesante es que los informes COT no muestran una fuerte disminución de los contratos largos y cortos del euro. O sea, a qué se debe un descenso tan grande de la actividad es un misterio. Todas las esperanzas están relacionadas, naturalmente, con el tema más importante de la actualidad: el programa de QE de Fed. Pero ya se ha hablado tanto de este tema que ya aburre a todos. De hecho, nada ha cambiado en absoluto. Los representantes del consejo de administración del Fed siguen discutiendo en voz alta sobre cuándo será más conveniente empezar a recortar el QE. Y las opiniones están divididas dentro del Comité Monetario, lo que significa que no hay garantías de que la economía estadounidense reciba menos inyecciones de efectivo a partir de noviembre. Además, la Fed se enfrenta ahora a varios dilemas y, probablemente por ello, Jerome Powell sigue negándose a apoyar a James Bullard, Rafael Bostic y otros partidarios de un rápido fin del programa de estímulo.

El hecho es que el mercado laboral empieza a estancar su recuperación y el programa QE sigue siendo necesario. Pero al mismo tiempo la inflación sigue subiendo, los precios en Estados Unidos suben con mucha fuerza, pero debido a que suben para los productos caros, la cifra final de inflación tiene poco impacto. Es decir, la inflación es ahora del 5,4%, pero los pisos, la electricidad, el combustible y los coches han subido un 25% o más. Al mismo tiempo, si se retira el QE, puede que no baje la inflación como se esperaba. El índice de precios al consumo ya se ha acelerado y ahora los precios subirán por inercia. Por otro lado, el mercado laboral podría frenarse aún más sin una inyección adicional de dinero. Por otra parte, cualquier endurecimiento podría conducir a una subida del dólar, lo que no es en absoluto necesario para el Tesoro y la Reserva Federal, ya que encarecería mucho el servicio de la deuda pública de los Estados Unidos y aumentaría los rendimientos de los bonos del Tesoro.

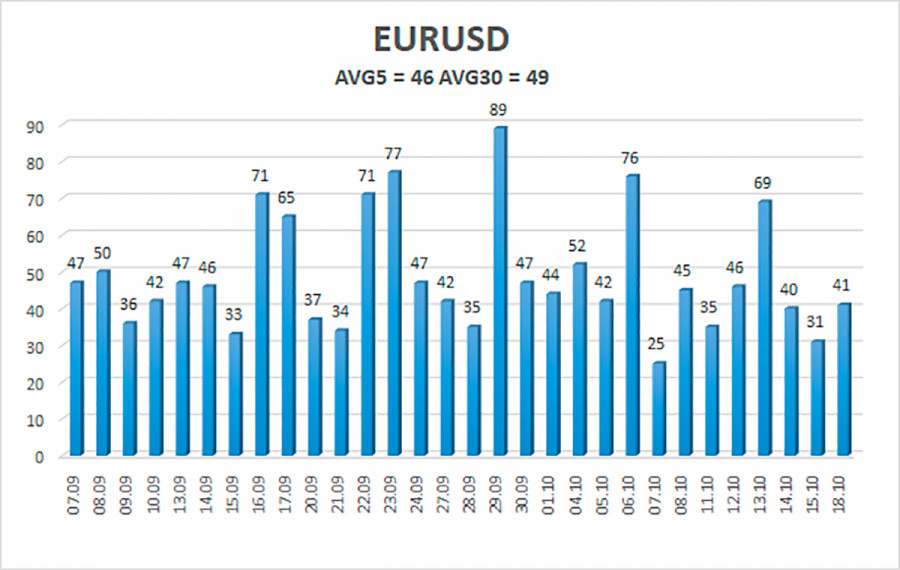

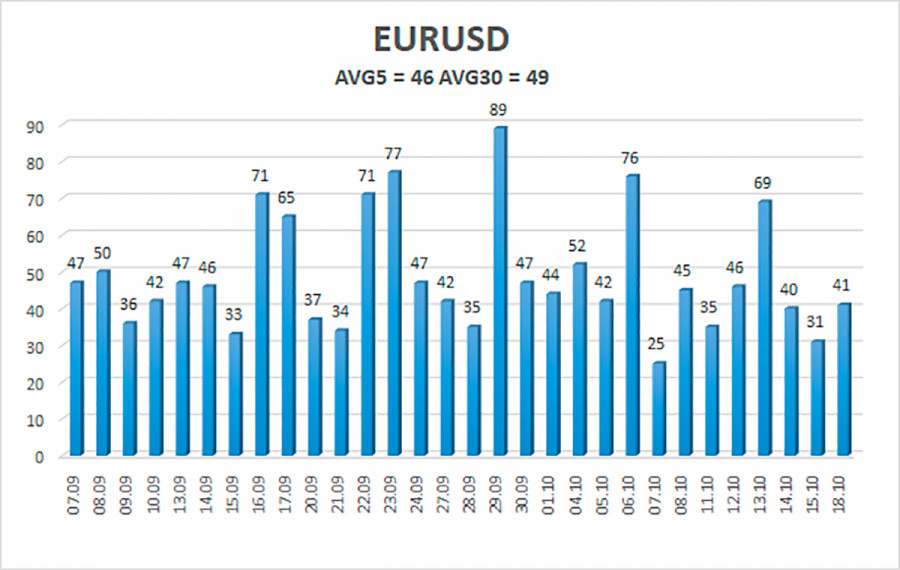

La volatilidad del par EUR/USD a partir del 19 de octubre se sitúa en 46 pips y se caracteriza como "baja". Por lo tanto, esperamos que el par se mueva hoy entre 1,1559 y 1,1651. Un giro del indicador Haiken Ashi a la baja señalará una nueva ronda de movimiento bajista.

Niveles de soporte más cercanos:

S1 - 1,1597

S2 - 1,1536

S3 - 1,1475

Niveles de resistencia más cercanos:

R1 - 1,1658

R2 - 1,1719

R3 - 1,1780

Recomendaciones para operar:

El par EUR/USD continúa posicionándose por encima de la línea de media móvil, por lo que la tendencia sigue siendo alcista y la volatilidad es mínima. Por lo tanto, hoy es posible permanecer en órdenes de compra con los objetivos 1,1651 y 1,1658. Deberían abrirse operaciones de venta si el precio se consolida por debajo del muving con los objetivos de 1,1559 y 1,1536.

Recomendamos su lectura:

Análisis del par GBP/USD. El 19 de octubre. La paradoja británica: la caída del desempleo frente a una persistente escasez de mano de obra.

Pronóstico del par EUR/USD y señales de operación para el 19 de octubre. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operación para el 19 de octubre. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto