Marco temporal de 4 horas

Datos técnicos:

Canal de regresión lineal superior en dirección a la baja.

Canal de Regresión Lineal inferior en dirección hacia arriba.

Media móvil (20; suavizada) lateral.

El par de divisas EUR/USD se corrigió hacia su línea media móvil el martes y básicamente terminó donde estaba antes de los dos últimos días ultra volátiles de la semana pasada. Observe atentamente la ilustración de arriba. A principios del mes pasado el precio bajó hasta el nivel 1/8 de Murrey, 1,1536, y rebotó dos veces desde este nivel. Después, el par apenas pudo subir hasta el nivel 3/8 de Murrey, 1,1658 y rebotar desde este nivel tres veces. Y a finales de la semana pasada, subió hasta 1,1658 y luego cayó bruscamente hasta 1,1536. En otras palabras, durante todo el mes el par EUR/USD estuvo entre 1,1536 y 1,1658, es decir, dentro de un canal lateral de unos 120 pips de ancho, incluso si tenemos en cuenta el movimiento de la última semana. Podemos decir que la volatilidad del mes anterior fue exactamente de 120 pips. Por lo tanto, incluso la mayor volatilidad del jueves y el viernes pasados no cambió en absoluto el panorama técnico actual. En realidad, la volatilidad sigue siendo baja, salvo en los dos últimos días de la semana. Es decir, el movimiento del jueves y el viernes se parece cada vez más a una mera coincidencia, una casualidad de circunstancias, que no estaba respaldada por ninguna razón fundamental o macroeconómica clara. Además, el movimiento del par del jueves tuvo cierta lógica, pero no la hubo en las acciones de los participantes del mercado el viernes, cuando el par EUR/USD cayó 150 pips. Se puede suponer que, en general, el dólar ha aumentado frente al euro en los últimos meses debido a la alta probabilidad de que la Fed reduzca su programa de QE. Sin embargo, esto sigue sin explicar la caída del euro el pasado viernes. ¡La pareja pasó más en un día que en la suma total de la semana anterior!

Los mercados saben claramente qué esperar de la Fed.

Así pues, la próxima reunión de la Fed y el anuncio de los resultados podrían ser una pura formalidad. ¿Qué significa esto? Lo que se quiere decir es que el par dólareuro han tenido en cuenta los factores macroeconómicos y fundamentales del pasado reciente. Es decir, que cualquiera que sea la decisión de la Fed, ya se ha tenido en cuenta en la cotización actual del par. Y la Fed puede anunciar el inicio de su recorte de compras de activos este mes o esperar con esa decisión hasta diciembre. En cualquier caso, la reducción del programa QE comenzará en los próximos meses y terminará a mediados de 2022. Por lo tanto, no importa realmente cuándo comienza.

Lo mismo ocurre con el volumen del recorte del QE. Ya se anunció en la última reunión que es probable que se produzca un recorte de 15.000 millones de dólares. Y si divides la cantidad total entre 15, obtienes 8. Por ello, la Fed va a reducir el programa de estímulo en 15.000 millones de dólares cada mes, lo que permitirá que se complete a mediados del próximo año. Lo único que hace dudar del fin del estímulo son las débiles estadísticas macroeconómicas de los dos últimos meses. Sin embargo, aquí también se puede explicar todo si se quiere. El PIB, que sólo fue del 2,0% intertrimestral en el tercer trimestre, podría acelerarse de nuevo hasta el 6,6% intertrimestral en el cuarto trimestre, según las previsiones de los expertos. Después de todo, en el tercer trimestre se produjo un nuevo aumento del número de casos de "coronavirus" no sólo en los Estados Unidos, sino también en los países de la Unión Europea. No es de extrañar, por tanto, que la economía se haya frenado ligeramente. Lo mismo ocurre con las nóminas no agrícolas. Teniendo en cuenta el nuevo brote de COVID, no es de extrañar que esta cifra haya quedado por debajo de las previsiones durante dos meses consecutivos. No obstante, las cosas deberían mejorar en el cuarto trimestre. Y lo que es más importante, los propios miembros de los órganos de control monetario de la Fed parecen creerlo. Si hubiéramos escuchado dudas o una retórica incierta por su parte, podríamos haber dudado de la decisión de apretar en noviembre. Sin embargo, no han dicho nada de eso, por lo que es probable que hoy se anuncien recortes del QE

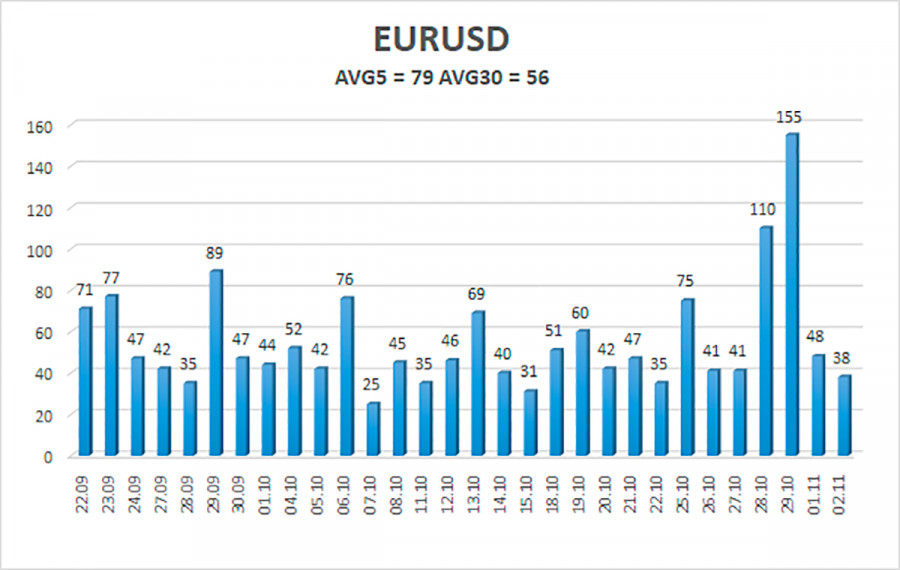

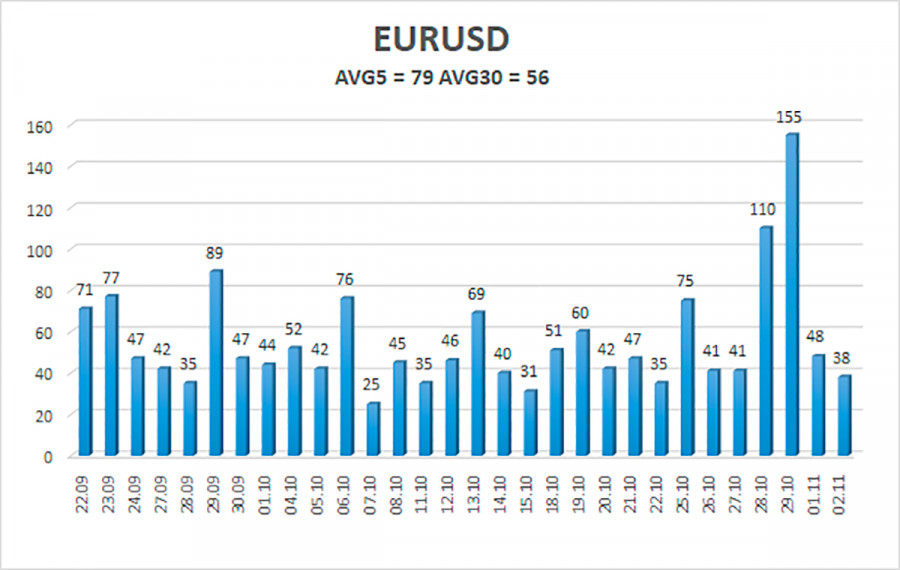

La volatilidad del par de divisas EUR/USD para el 3 de noviembre es de 79 pips y se caracteriza como "media". Por lo tanto, esperamos que el par se mueva hoy entre 1,1499 y 1,1657. Un giro del indicador Haiken Ashi de nuevo a la baja señalará la reanudación del movimiento bajista.

Niveles de soporte más cercanos:

S1 - 1,1536

S2 - 1,1475

S3 - 1,1414

Niveles de resistencia más cercanos:

R1 - 1,1597

R2 - 1,1658

R3 - 1,1719

Recomendaciones para operar:

El par EUR/USD continúa por debajo de la línea de la media móvil. Por lo tanto, hoy se debería considerar la posibilidad de tomar nuevas posiciones cortas con objetivos en 1,1536 y 1,1499 después de que el indicador Heiken Ashi baje. Debería considerarse la posibilidad de comprar el par si los precios se consolidan por encima de la media móvil, con un objetivo de 1,1658 y mantener estas operaciones abiertas hasta que el indicador Heiken Ashi baje.

Recomendamos la lectura:

Análisis del par GBP/USD. 3 de noviembre. Francia ha cambiado de opinión sobre el desarrollo de un "conflicto de pesca" con el Reino Unido.

Pronóstico del par EUR/USD y señales de operaciones para el 3 de noviembre. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 3 de noviembre. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basándose en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.