El par de divisas EUR/USD se cotizó con bastante tranquilidad el lunes y de nuevo con un ángulo bajista. Como hemos dicho antes, los factores técnicos y fundamentales están ahora en conflicto en cierto modo. La mayoría de las preguntas se refieren al crecimiento de la moneda europea la semana pasada. Por un lado, este crecimiento viene de lejos, ya que había una necesidad técnica de corregirlo. Por otro lado, se ignoraron todas las estadísticas macroeconómicas y los antecedentes fundamentales. Por otra parte, los factores de crecimiento del dólar, presentes en el segundo semestre de 2021, podrían haber sido ya calculados por los mercados. Sin embargo, si dejamos de lado la última suposición, quedan los dos primeros criterios. Y todo sale a pedir de boca. El par subió 150 puntos desde sus mínimos locales, lo que significa que se corrigió. No tiene en cuenta las estadísticas y los "fundamentos" a favor del dólar, pero el trasfondo fundamental general sigue siendo favorable al dólar. Y ahora, resulta que la caída de las cotizaciones del par puede reanudarse, ya que es necesario recuperar todas las noticias y eventos perdidos de la última semana, y también seguir trabajando el estado de ánimo "agresivo" de los participantes de la Fed. Por lo tanto, creemos que una consolidación por debajo de la línea de la media móvil complementará el panorama general y aumentará significativamente las posibilidades de una nueva caída de la moneda europea. Al principio, hacia el nivel de 1,1230, donde el par se ha visto presionado durante dos meses, y luego por debajo. El euro no tiene ahora nada para suplir el triunfo del dólar. La única esperanza es que el mercado haya vuelto a aprovechar, al menos en parte, el factor de la subida de las tasas de interés en 2022 y el factor de la reducción del programa de estimulación cuantitativa.

El BCE no va a seguir los pasos del Banco de Inglaterra y de la Reserva Federal.

En el contexto de un nuevo posible debilitamiento de la moneda europea, todas las miradas se dirigen al BCE. Ya hemos hablado bastante de la Fed, ahora es el momento de considerar los factores que guían al BCE en su toma de decisiones. Lo primero que llama la atención es el interés europeo por un euro barato. Christine Lagarde y el economista jefe del BCE, Philip Lane, lo han dicho abiertamente durante todo el año pasado. En su opinión, el crecimiento de la moneda europea fue demasiado fuerte en perjuicio de la eurozona. Por lo tanto, el hecho de que el euro esté cayendo frente al dólar es muy bueno para Europa, ya que hace que sus productos sean más competitivos en el ámbito internacional. En segundo lugar, debemos recordar que Estados Unidos y el Reino Unido son Estados individuales, mientras que la UE es una comunidad de países. Y en esta alianza hay que tener en cuenta las posiciones de cada uno de sus miembros para evitar que el más débil fracase..

Sí, convencionalmente Alemania o Francia son Estados fuertes, para los que una subida de las tasas de interés podría ser, si no ventajosa, al menos no terrible. Sin embargo, Italia, España, Grecia y algunos otros países tienen serios problemas financieros y grandes deudas que se han visto agravadas por la pandemia. En otras palabras, una subida de las tasas para estos países podría frenar su recuperación económica y aumentar el coste de los préstamos. Así que resulta que Europa debería pensar primero en su integridad y no en la inflación. La inflación, por cierto, no es tan alta en Europa como en Estados Unidos. Es alto, por supuesto, pero no es un récord. Además, Europa tampoco persigue el dominio del mundo. Por ejemplo, su tasa de desempleo es mucho más alta que la de Estados Unidos, y nadie presta atención a este hecho. Por ello, la Unión Europea está siendo prudente con una política monetaria indulgente, para evitar un nuevo colapso de la misma Italia. Y hay que tener en cuenta este factor. Así pues, podemos llegar a la conclusión de que el BCE empezará a subir las tasas más tarde que la Fed o el Banco de Inglaterra y lo hará lo más lentamente posible. Y si ese es el caso, la divisa estadounidense está obteniendo un factor de crecimiento a bastante largo plazo. La única cuestión es cuánto tiempo estarán dispuestos los participantes en el mercado a jugar con este factor. Si la Fed sigue subiendo las tasas durante otros 2 o 3 años, ¡es poco probable que el dólar suba todo el tiempo! ¿O no?

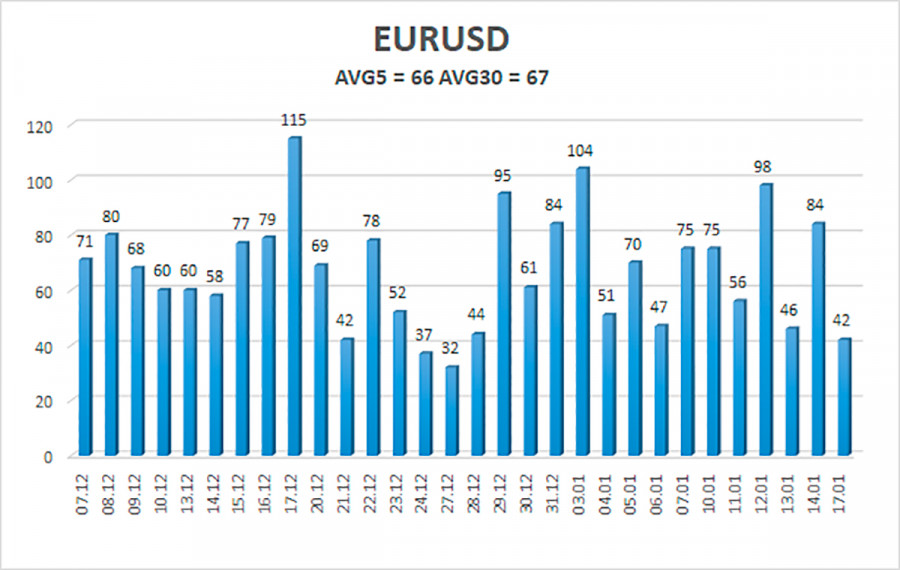

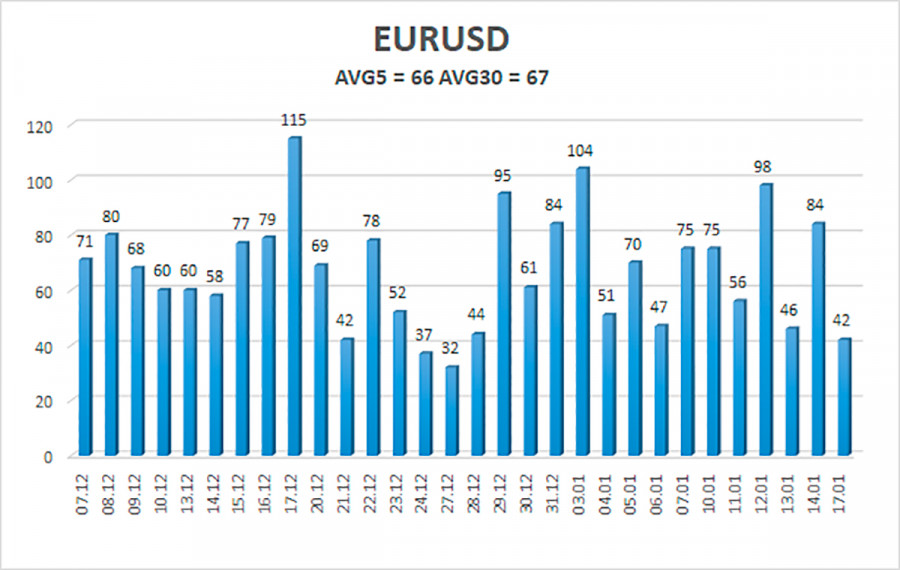

La volatilidad del par euro/dólar para el 18 de enero se sitúa en 66 pips y se califica de "media". Por lo tanto, esperamos que el par se mueva hoy entre 1,1340 y 1,1472. Un giro del indicador Haiken Ashi al alza señalará una posible reanudación de la tendencia alcista.

Niveles de soporte más cercanos:

S1 - 1,1383

S2 - 1,1353

S3 - 1,1322

Niveles de resistencia más cercanos:

R1 - 1,1414

R2 - 1,1444

R3 - 1,1475

Recomendaciones para operar:

El par EUR/USD mantiene una tendencia alcista. Por lo tanto, se debe considerar ahora las posiciones largas con los objetivos de 1,1444 y 1,1472, si el par rebota desde el muving, que se deben mantener abiertas hasta que el indicador Heiken Ashi gire a la baja. Las posiciones cortas deberían abrirse después de que el precio se fije por debajo de la línea media móvil con objetivos en 1,1353 y 1,1340.

Lectura recomendada:

Análisis del par GBP/USD. El 18 de enero. La dimisión de Boris Johnson está sobre la mesa por primera vez en dos años y medio.

Pronóstico del par EUR/USD y señales de operaciones para el 18 de enero. Análisis detallado de los movimientos y operaciones del par

Pronóstico del par GBP/USD y señales de operaciones para el 18 de enero. Análisis detallado de los movimientos y operaciones del par

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.