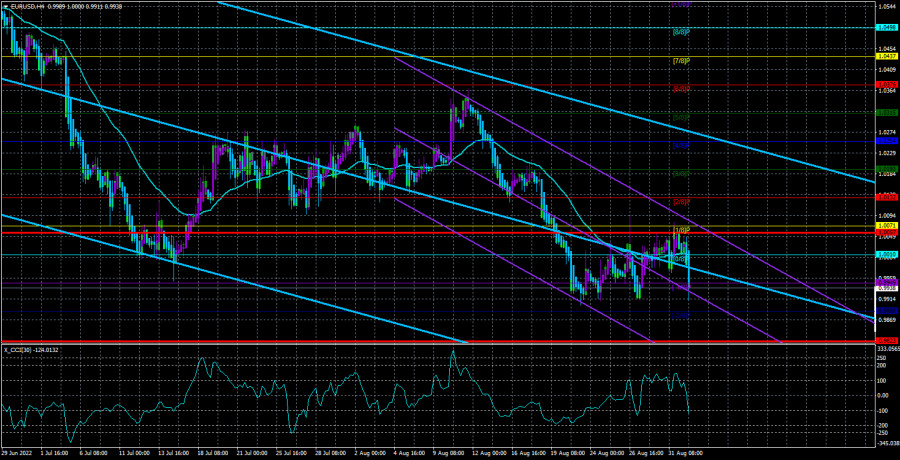

El jueves, el par de divisas EUR/USD se continuó operando en el mismo canal lateral que dos semanas atrás. Permítanme recordarles que el canal tiene fronteras en 0,9900 y 1,0080, es decir, es lo suficientemente amplio. Además, dentro de este canal hay un claro sesgo alcista, por lo que formalmente estamos incluso ante una corrección alcista. Otra cosa es que esta corrección no supere aún los 200 puntos... Así, durante el jueves el panorama técnico no cambió en absoluto. Los operadores deben tomar una decisión: si quieren operar en condiciones de pisos o prefieren esperar hasta su final. Le recordamos que operar en condiciones de piso es, en principio, posible, pero implica mayores riesgos. Siempre es más fácil y mejor enfrentarse a la tendencia. Y el sistema de operaciones "Canales de Regresión Lineal", al igual que el Ishimoku, es un sistema de tendencia. Por eso ambos generan señales falsas durante un periodo de piso.

¿Qué podemos decir sobre el trasfondo fundamental? Sólo que no ha cambiado esta semana. Para ser más precisos, no ha cambiado durante varios meses seguidos. Queremos decir que no ha cambiado globalmente. En los últimos días hemos recibido la noticia de que el BCE está preparando tres subidas de su tasa de interés para este año, lo que debería hacer que los compradores se sientan más confiados y optimistas con respecto al euro. Sin embargo, como se puede ver, el par sigue sentado alrededor de sus mínimos de 20 años y parece que se tomó una pausa antes de iniciar una nueva y larga caída. Ya dijimos que las tendencias, sobre todo las fuertes como la actual tendencia bajista, acaban moviéndose bruscamente en sentido contrario. El par no pasa por sus extremos durante varias semanas antes de iniciar una nueva tendencia a largo plazo. Se puede comprobar por sí mismo consultando el marco temporal de 24 horas y la historia de la última década. Por eso no esperamos que la tendencia bajista termine en este momento.

La Fed seguirá presionando al euro

Como decíamos ayer, la subida de tasas del BCE anunciada por algunos de los bancos centrales de la UE no tiene mucho sentido en estos momentos. No tiene mucho sentido porque el BCE ya va muy retrasado en la lucha contra la alta inflación. En EE.UU., los miembros de la vigilancia monetaria de la Fed ya hablan de la necesidad de subir las tasas hasta el 4-4,5% en lugar del 3,5% previsto inicialmente. Esto significa que incluso en los Estados habrá que tomar medidas más drásticas para combatir la inflación, a pesar de que la Fed fue la primera en unirse a la lucha contra ella. No importa que el BCE, por primera vez en 11 años, haya subido su tasa de interés (que inicialmente era incluso más bajo que el de la Fed) seis meses más tarde que el regulador estadounidense... Es fácil suponer que el BCE también tendría que subir su tasa de interés hasta el 4-4,5%. Por el momento, es cuestión de llevar la tasa de interés al 1,5% para finales de año.

En EE.UU. afirman que no habrá bajadas de tasas el próximo año y que el periodo de endurecimiento monetario durará bastante tiempo. Por lo tanto, para que la inflación vuelva al nivel objetivo, tendría que aumentar al menos hasta el 4% y mantenerse en ese nivel "restrictivo" durante mucho tiempo. Al ritmo actual, la UE elevará la tasa al 4% hasta 2024 o 2025. Entonces tendrían que mantenerlo en ese nivel durante un par de años. Es evidente que la lucha contra la inflación no será rápida y, en un momento en el que la Reserva Federal ya ha empezado a flexibilizar la política monetaria, la UE seguirá estrangulando su economía y conviviendo con un elevado índice de precios al consumo, lo que hará aumentar el desempleo, que ya es el doble que en EE.UU. Y las sorpresas que nos deparará la crisis energética este invierno no las sabe nadie. En general, diríamos que la situación en la UE es ahora mucho más difícil que en Estados Unidos, relativamente independiente de las importaciones de energía. En nuestra opinión, el euro sólo puede esperar subir cuando la Fed empiece a dar señales del fin de su ciclo de subidas de tasas.

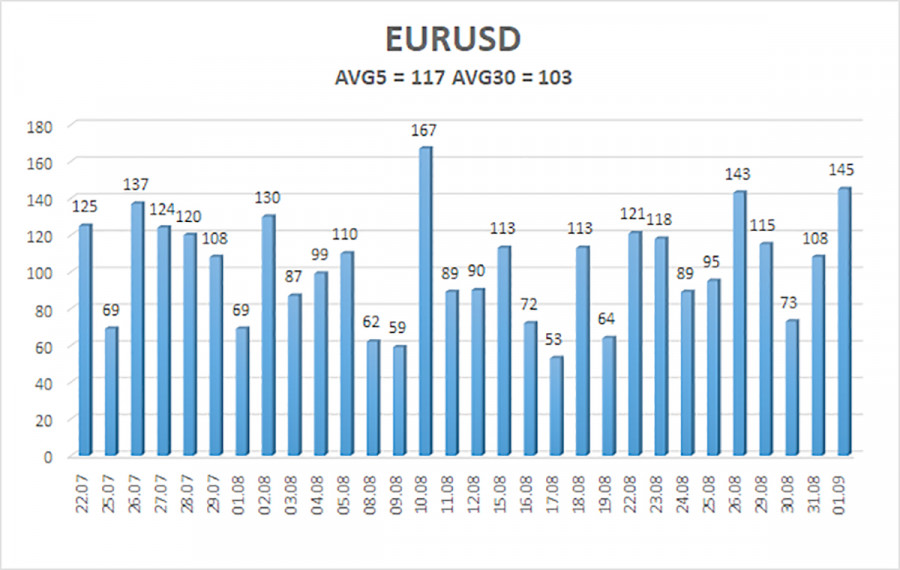

La volatilidad media del par de divisas EUR/USD durante los últimos 5 días de operaciones para el 2 de septiembre se sitúa en 117 pips y se describe como "alta". Por lo tanto, esperamos que el par se mueva hoy entre 0,9823 y 1,0057. Un giro del indicador Haiken Ashi hacia arriba señalará una nueva ronda alcista.

Niveles de soporte más cercanos:

S1 – 0,9949

S2 – 0,9888

Niveles de resistencia más cercanos::

R1 – 1,0010

R2 – 1,0071

R3 – 1,0132

Recomendaciones para operar:

El par EUR/USD se sigue operando de forma de piso o "oscilante". Por lo tanto, ahora es posible operar en los cambios del indicador Heiken Ashi hasta que el precio salga del canal 0.9900-1.0072.

Lectura recomendada:

Análisis del par GBP/USD. El 2 de septiembre. La libra sigue cayendo por la cuesta.

Pronóstico del par EUR/USD y señales de operaciones para el 2 de septiembre. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 2 de septiembre. Análisis detallado de los movimientos y operaciones del par

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.