El par de divisas EUR/USD se siguió cotizando en torno a sus mínimos de 20 años también durante el miércoles. Básicamente, no tiene mucho sentido marcar otra actualización de estos mínimos o de la falta de ellos. Es obvio para todos, que sólo un milagro puede ayudar a la moneda europea en las circunstancias actuales. El mercado no compra euros aunque haya razones para ello. Entendemos que en la primera mitad del año el euro estaba cayendo por el conflicto geopolítico en Ucrania, por las sanciones de la UE contra Rusia, que están golpeando la economía de la UE también, por la creciente actitud agresiva de la Fed, por la fuerte subida de tasas de la Fed. Todos estos factores eran y son buenas razones para deshacerse del euro y comprar el dólar. Pero en los últimos meses, el conflicto geopolítico en Ucrania se ha convertido poco a poco en algo lento. Ni el ejército de las Fuerzas Armadas de Ucrania (AFU) ni el ejército ruso tienen una gran ventaja. Ambos se contentan con los éxitos locales. Si este conflicto se prolonga durante 10 años, ¿caerá la moneda euro todo el tiempo? No es probable.

Continuando, la Fed ha subido y seguirá subiendo las tasas, esto es obvio, pero el BCE también está empezando por fin a luchar contra la inflación, también ha empezado a subir las tasas, también lo está haciendo al ritmo más rápido posible. ¿Por qué entonces la moneda europea no se fortalece ahora, al menos un poco? Cabe señalar que el análisis técnico también tiene una fuerte influencia en el movimiento del par. Si los operadores ven una tendencia bajista fuerte y a largo plazo, ¿por qué comprar el par? Por lo tanto, puede que la geopolítica y los factores fundamentales se suavicen para el euro, pero no traerá ningún dividendo.

El euro tiene muchas posibilidades de alcanzar nuevos mínimos de 20 años en más de una ocasión.

Así como los dos factores clave para la caída del euro en 2022 comenzaron a nivelarse poco a poco, hay muchos otros factores que pueden desencadenar una mayor devaluación de la moneda europea. La primera es la crisis energética. Los EEUU son menos dependientes del suministro externo de petróleo y gas que la UE. Obviamente, se verán menos afectados por el aumento de los precios de la energía. Y tal vez incluso lo contrario, se beneficiarán. Al fin y al cabo, si la Unión Europea corta por completo los hidrocarburos rusos (o Moscú bloquea sus suministros), Europa tendrá que comprar petróleo y gas en algún sitio. ¿Por qué no en Estados Unidos? Mirando el problema desde este ángulo, volvemos a tener la ventaja de la moneda americana.

En segundo lugar, el dólar es la moneda de reserva del mundo, lo que significa que en tiempos difíciles con alto riesgo e incertidumbre los operadores prefieren comprar el dólar antes que el euro, la libra, el yuan o la lira. Por cierto, el yuan y la lira también se han devaluado recientemente, lo que no hace más que confirmar nuestra opinión sobre la gran demanda del dólar debido a su condición cosmopolita.

En tercer lugar, una recesión de la economía europea dependerá en gran medida de la crisis energética, que es poco probable que se pueda evitar. Nadie puede saber cuánto subirán los precios del gas y el petróleo, si la UE podrá compensar totalmente la pérdida de hidrocarburos de Rusia o cuánto disminuirá la producción industrial en Europa. Una vez más, nos encontramos con la incertidumbre. El mercado teme que la caída pueda ser muy severa, mientras que en Estados Unidos todo parece estar más o menos claro. La economía se está estancando debido a las subidas de tasas de la Fed y al programa QT. En un futuro previsible, la Fed dejará de subir las tasas, por lo que las cosas empezarán a mejorar. Mientras que en EE.UU. se habla de una recesión que puede terminar a finales del próximo año (es decir, se ven plazos claros), en la UE es muy difícil predecir lo profunda y prolongada que será. Parece que los factores fundamentales y la geopolítica siguen ahí, pero se han añadido otros factores que los operadores también pueden tener en cuenta. Y todos estos factores no favorecen a la moneda de la Unión Europea. Ya está por debajo de la paridad con el dólar y ni siquiera se puede corregir bien. Por lo tanto, creemos que la caída continuará durante algún tiempo, tal vez algunos meses. El euro necesita un fuerte apoyo en el entorno actual, no sólo una subida de tasas del BCE.

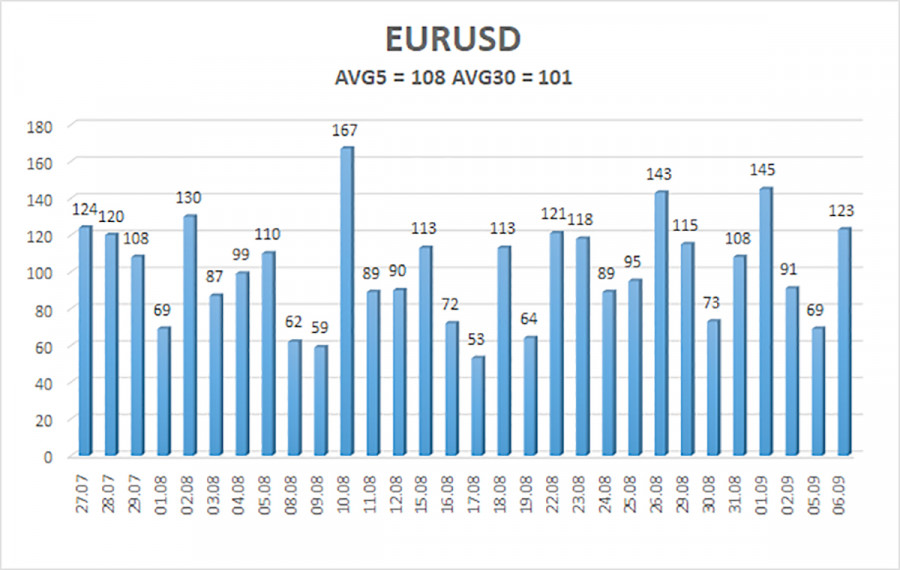

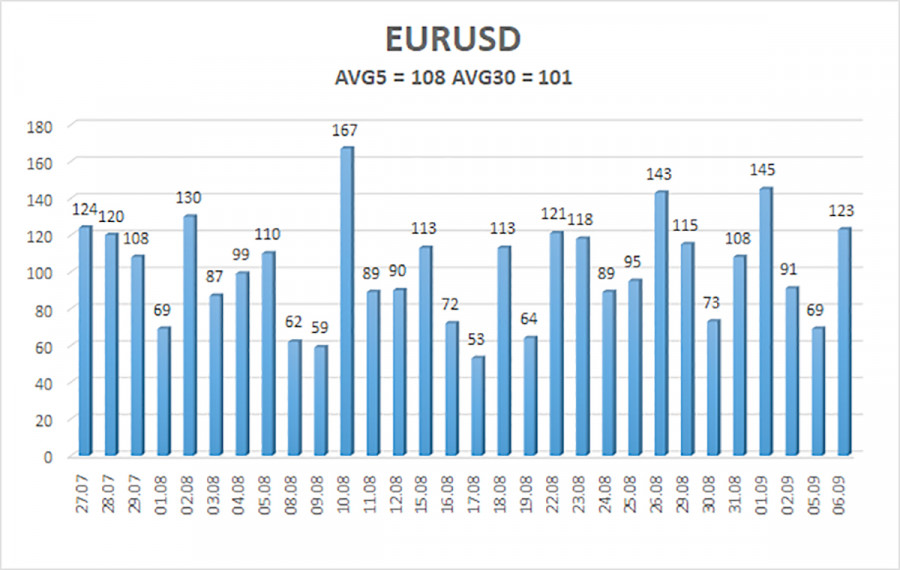

La volatilidad media del par de divisas EUR/USD durante los últimos 5 días de operaciones para el 8 de septiembre se sitúa en 108 pips y se caracteriza como "alta". Por lo tanto, esperamos que el par se mueva hoy entre los niveles 0,9800 y 1,0016. Un giro del indicador Haiken Ashi hacia arriba señalará una nueva ronda alcista.

Niveles de soporte más cercanos:

S1 – 0,9888

S2 – 0,9827

S3 – 0,9766

Niveles de resistencia más cercanos:

R1 – 0,9949

R2 – 1,0010

R3 – 1,0071

Recomendaciones para operar:

El par EUR/USD se sigue operando en forma de piso o "oscilante", aunque en los últimos días ha aparecido un sesgo bajista. Por lo tanto, ahora es posible operar en los cambios del indicador Haiken Ashi hasta que el precio salga del canal de 0,9900-1,0072. Técnicamente, sigue permaneciendo en él.

Lectura recomendada:

Análisis del par GBP/USD. El 8 de septiembre. Andrew Bailey ha vuelto a hundir la libra.

Pronóstico del par EUR/USD y señales de operaciones para el 8 de septiembre. Análisis detallado de los movimientos y operaciones del par

Pronóstico del par GBP/USD y señales de operaciones para el 8 de septiembre. Análisis detallado de los movimientos y operaciones del par.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La línea de media móvil (ajuste 20,0, suavizado) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia en la dirección opuesta.