Perspectivas a largo plazo.

Durante la semana en curso, el par de divisas EUR/USD volvió a intentar continuar con la tendencia alcista de los últimos meses, pero en las últimas dos semanas inició una caída tangible. Se perdieron alrededor de 250 pips en dos días, lo que es una buena señal para la formación de la corrección significativa, que hemos estado esperando durante más de un mes. Cabe recordar que la divisa europea ha estado subiendo activamente durante las últimas semanas, lo que nos ha desconcertado tanto a nosotros como a otros analistas y expertos. El hecho es que los factores fundamentales y macroeconómicos de enero (y también de diciembre) no apoyaron un fuerte crecimiento. Sin embargo, el par consiguió subir en pocos meses 1200 puntos, lo que supone el 50% de toda la tendencia bajista que duró 2 años. Todo este tiempo hemos estado diciendo que el euro subió de forma demasiado brusca y rápida y que, por lo tanto, está sobrecomprado. Sólo ha habido una corrección en los últimos tres meses, de 250 pips. Por lo tanto, casi todo estaba a favor de la caída del par.

Asimismo, observamos que el principal factor de la subida del euro fue la expectativa del mercado de una ralentización del endurecimiento de la política monetaria en Estados Unidos. Sin embargo, este factor no podía influir para siempre en el ánimo de los operadores. Esta semana, tras la subida del 0,5% de la tasa de interés por parte del BCE, el euro cayó. El viernes, cuando se publicaron los sólidos datos del mercado laboral y el desempleo en EE.UU., continuó la caída de la divisa europea. El mercado "calculó" por adelantado el endurecimiento monetario del BCE, por lo que vimos una caída el jueves. Nadie estaba preparado para unas estadísticas estadounidenses tan fuertes. Creemos que el factor de diferencia de las tasas de la Reserva Federal y del BCE puede considerarse resuelto. Esto no significa que el euro no pueda seguir subiendo en el futuro, ya que una subida de las tasas del 0,75% en las próximas reuniones ya está descontada. Si la subida de las tasas del BCE continúa después de eso, eso sería una nueva razón para que la moneda euro suba. No obstante, la corrección es inminente y debería producirse ahora.

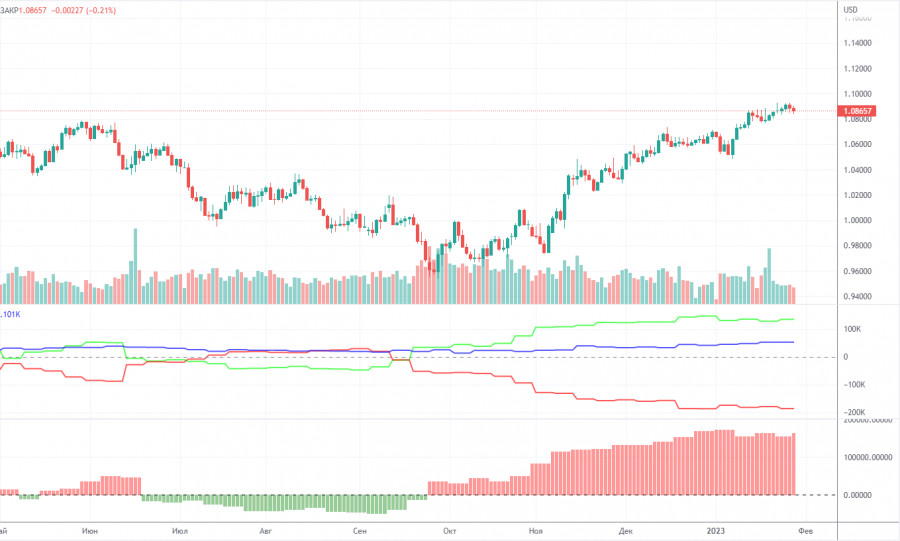

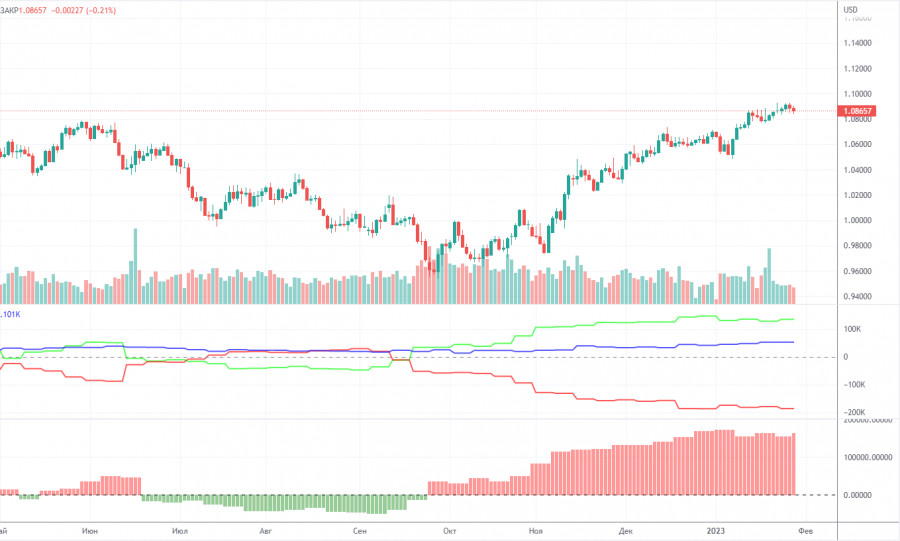

Análisis COT.

Los informes COT sobre el euro de los últimos meses coinciden plenamente con lo que está sucediendo en el mercado. En la imagen superior puede verse que la posición neta de los grandes operadores (segundo indicador) ha ido aumentando desde principios de septiembre. Más o menos al mismo tiempo, la moneda europea empezó a subir. En este momento, la posición neta de los operadores no comerciales es "alcista" y aumenta casi todas las semanas, pero es un valor bastante alto de la "posición neta" lo que nos permite suponer ahora que la tendencia alcista terminará pronto. Así lo indica el primer indicador, en el que las líneas roja y verde se han alejado mucho, lo que suele preceder al final de una tendencia. Durante la última semana de referencia, el número de contratos de compra del grupo Non-commercial aumentó en 9,5 mil y el número de contratos de venta aumentó en 2 mil. En consecuencia, la posición neta aumentó en 7,5 mil contratos. Ahora, el número de contratos de COMPRA es 134 mil mayor que el número de contratos de VENTA para los operadores no comerciales. Así pues, la pregunta ahora es: ¿cuánto tiempo más van a acumular sus posiciones largas los grandes operadores? Además, desde el punto de vista técnico, hace tiempo que debería haber comenzado una corrección a la baja. Creemos que este proceso no puede continuar durante otros 2 o 3 meses. Incluso el indicador de posición neta muestra que hay que " descargarse" un poco a la baja, es decir, corregirse. Si se observa el total de posiciones largas y cortas abiertas para todas las categorías de operadores, hay 52 000 más de ventas (732 000 frente a 680 000).

Análisis de los acontecimientos fundamentales.

Esta semana todos los datos clave se produjeron en la segunda mitad de la semana. Ya hemos hablado de las reuniones de la Fed y el BCE, pero también hay que señalar que la retórica de Christine Lagarde y Jerome Powell fue "moderadamente dura", y las subidas de las tasas son decisiones duras de todos modos. Además, el número de nóminas no agrícolas en Estados Unidos fue de 517.000 el viernes, frente a una previsión de 185.000-190.000. En los últimos meses hemos venido afirmando que la cifra de las actividades no agrícolas es bastante sólida, a pesar de la disminución prevista en el último año. 200 000 euros al mes es un valor excelente, por lo que no debería haber habido ningún efecto negativo en esta cifra. Pues bien, cuando las nóminas no agrícolas superaron en 2,5 veces las previsiones y el desempleo logró descender aún más, el dólar siguió consolidando su éxito. Creemos que el trasfondo macroeconómico ha dado un fuerte apoyo al dólar sobrevendido. Ahora podría seguir fortaleciéndose durante unas semanas.

Plan de operaciones para la semana del 6 al 10 de febrero:

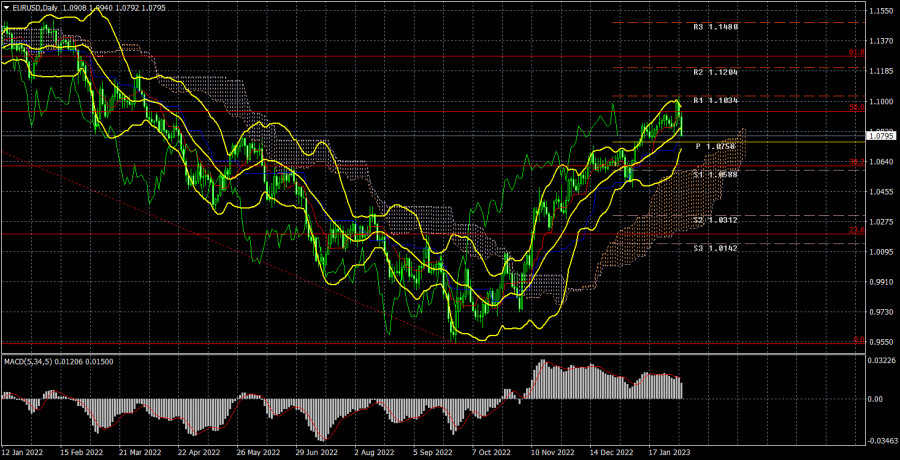

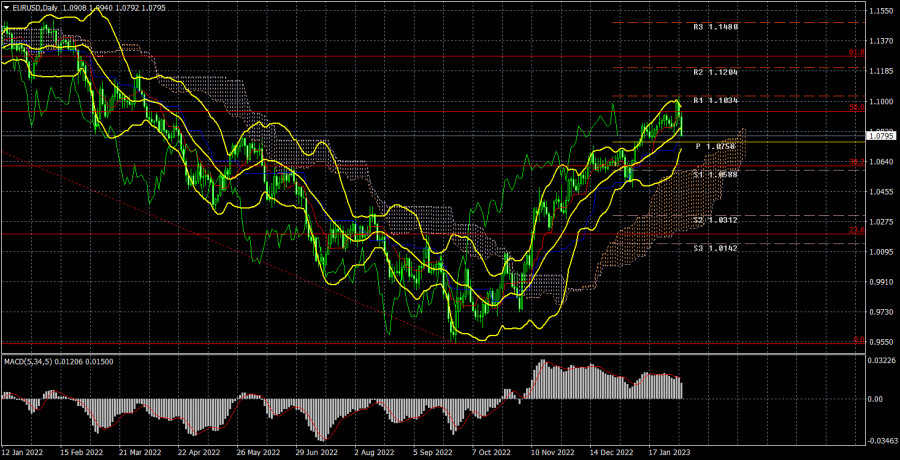

1) En el marco temporal de 24 horas, el par está por encima de todas las líneas del indicador Ishimoku, por lo que tiene posibilidades reales de seguir subiendo por ahora. En estos momentos el par se encuentra cerca de la línea crítica. Si no se supera, el crecimiento podría reanudarse con los objetivos 1,1171 y 1,1270. Sin embargo, esperamos una consolidación por debajo de esta línea y una corrección.

2) En cuanto a las ventas del par euro/dólar, ahora son irrelevantes. Ahora deberíamos esperar a que el precio retroceda por debajo de las líneas clave del indicador Ishimoku para considerar las posiciones cortas. Si se cruza la línea crítica, el par podrá caer a la zona de 1,0300-1,0500, por donde pasa la línea Senkou Span B. Pero hasta ahora no hay señales de venta en el marco temporal de 24 horas. Pero hay señales en el marco temporal de 4 horas.

Explicaciones de las ilustraciones:

Los niveles de precios de soporte y resistencia (resistance/support), los niveles de Fibonacci son niveles, que son objetivos para la apertura de compras o ventas. Los niveles de Take Profit pueden colocarse cerca de ellos.

Los indicadores Ishimoku (configuración estándar), Bandas de Bollinger (configuración estándar), MACD (5, 34, 5).

El indicador 1 de los gráficos COT es el tamaño de la posición neta de cada categoría de operadores.

El indicador 2 de los gráficos COT es el tamaño de la posición neta del grupo "Non-commercial".