Análisis del par EUR/USD 5M.

Durante la penúltima jornada bursátil de la semana, la divisa europea volvió a caer. Fue una reacción del mercado bastante extraña al informe de inflación de la UE, pero ya hemos analizado este momento en los artículos fundamentales (enlaces más abajo). Ahora sólo podemos decir que la moneda europea comenzó a caer durante la noche, y por lo tanto no a causa del informe de inflación, que puede considerarse neutral. También vimos un discurso de Christine Lagarde, cuya retórica sobre las tasas justo después del informe de inflación fue, como mínimo, poco convincente. Tal vez ese factor ayudó ayer al dólar estadounidense, pero, de nuevo, el discurso de Lagarde comenzó mucho más tarde que el inicio de la caída del euro. Por lo tanto, creemos que los operadores corrigieron el par al alza todo lo necesario y ahora están preparados para más ventas. Seguimos creyendo que la divisa europea debería caer durante las próximas dos semanas. Al menos hasta las reuniones del BCE y de la Fed.

La situación con las señales de operaciones del jueves no fue la más fácil. Sin embargo, vamos a analizarlo. La primera señal de venta se formó durante la noche, superando el nivel de 1,0658. Sin embargo, en la apertura de la sesión europea el precio estaba exactamente cerca del punto de formación. Por lo tanto, se pudo abrir una operación de venta. Además, el par bajó hasta la línea crítica y rebotó desde ella. Cerramos las posiciones cortas con una ganancia de 25 puntos y abrimos las largas. La señal de compra resultó ser falsa y trajo pérdidas a los operadores, cuando el precio se movió de nuevo por debajo del Kijun-Sen - menos 20 pips. Esto fue seguido por una caída a 1,0581, subida a la línea crítica y otra caída a 1,0581. En estas tres operaciones se pudieron ganar unos 30 pips.

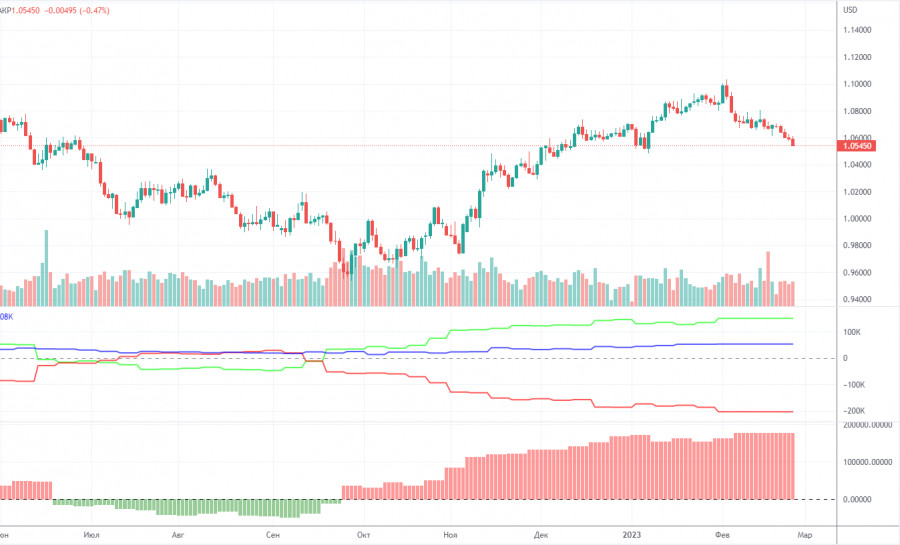

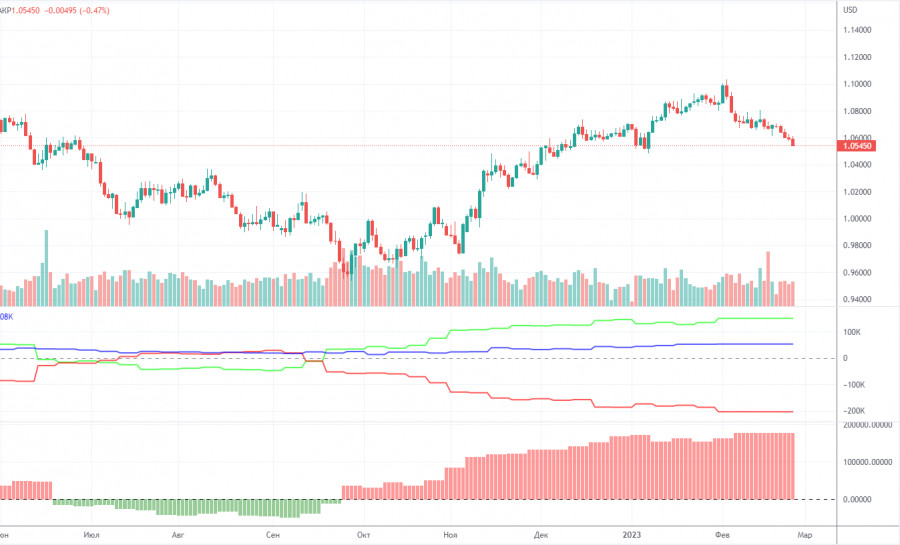

Informe COT:

Debido a un fallo técnico, los informes COT no se publicaron durante casi un mes entero, pero el viernes se publicó uno de los informes que faltaban, correspondiente al 31 de enero. Este informe no tiene mucho sentido, porque ha pasado un mes desde entonces, y los datos de los próximos informes (que están más o menos actualizados) todavía no están a nuestra disposición. Por lo tanto, seguimos analizando los datos de que disponemos. En los últimos meses, el panorama del euro ha sido totalmente coherente con lo que está ocurriendo en el mercado. En la imagen de arriba se puede ver claramente que la posición neta de los grandes operadores (el segundo indicador) ha ido creciendo desde principios de septiembre. Por la misma época, la divisa europea empezó a crecer. En este momento, la posición neta de los operadores no comerciales es "alcista" y aumenta casi todas las semanas, pero es un valor bastante elevado de la "posición neta" el que nos permite suponer ahora que la tendencia alcista terminará pronto. Así lo indica el primer indicador, en el que las líneas roja y verde se han alejado la una de la otra, lo que suele ser precursor del fin de una tendencia. La divisa europea ya ha comenzado a caer, pero aún no está claro si se trata de un retroceso trivial o de una nueva tendencia bajista. Durante la última semana de referencia, el número de contratos de compra del grupo Non-commercial aumentó en 9.000, mientras que el número de contratos de venta disminuyó en 7.100. En consecuencia, la posición neta aumentó en 16,1 mil contratos. El número de contratos de COMPRA es ahora superior al número de contratos de VENTA para los operadores no comerciales en 148 mil. Una corrección ha estado pendiente durante mucho tiempo de todos modos, por lo que está claro incluso sin los informes que el par debe seguir cayendo.

Recomendamos la lectura:

Análisis del par EUR/USD. El 3 de marzo. El presidente del BCE no apoyó al euro. La tendencia ha cambiado rápidamente a la baja.

Análisis del par GBP/USD. El 3 de marzo. El Banco de Inglaterra podría negarse a subir las tasas sin esperar a que baje la inflación.

Pronóstico del par GBP/USD y señales de operaciones para el 3 de marzo. Análisis detallado de los movimientos y operaciones del par.

Análisis del par EUR/USD 1H.

En el marco temporal de una hora el par está cambiando su tendencia a la ascendente, pero sin éxito hasta el momento. No ha logrado consolidarse por encima de la línea Senkou Span B y el precio ya ha caído por debajo de la línea crítica. Si el precio no inicia el mismo tipo de "balanceo" que en la libra, creemos que la caída del par continuará. Tenemos los siguientes niveles para operar el viernes: 1,0340-1,0366, 1,0485, 1,0581, 1,0658-1,0669, 1,0762, 1,0806 y también Senkou Span B (1,0690) y Kijun Sen (1,0613). Las líneas del indicador Ishimoku pueden moverse durante el día, lo que debe tenerse en cuenta a la hora de identificar señales de operaciones. También hay niveles auxiliares de soporte y resistencia, pero no se forman señales cerca de ellos. Los "rebotes" y la "superación" de los niveles extremos y líneas pueden ser señales. No se debe olvidar colocar una orden Stop Loss en el punto de equilibrio si el precio se ha movido en la dirección correcta durante 15 puntos. Esto protegerá contra posibles pérdidas, si la señal resulta ser falsa. El 3 de marzo, la UE y EE.UU. publicarán los índices de actividad empresarial en el sector servicios y en Estados Unidos, el importante índice ISM. Además, por la tarde comenzarán a hablar los miembros del comité monetario de la Fed, mientras que en la UE, el vicepresidente del BCE, Luis de Guindos, pronunciará un discurso.

Explicaciones de las ilustraciones:

Los niveles de precios de soporte y resistencia (resistance/support) son las líneas rojas gruesas en torno a las cuales puede terminar un movimiento. No son fuentes de señales de operaciones.

Las líneas Kijun-Sen y Senkou-Span B son las líneas del indicador Ishimoku, transferidas desde el marco temporal de 4 horas al marco temporal de una hora. Son líneas fuertes.

Los niveles extremos son las líneas rojas finas, a partir de las cuales el precio rebotó anteriormente. Son fuentes de señales de operaciones.

Las líneas amarillas son líneas de tendencia, canales de tendencia y cualquier otro patrón técnico.

El indicador 1 en los gráficos COT es el tamaño de la posición neta de cada categoría de operadores.

El indicador 2 de los gráficos COT es el tamaño de la posición neta del grupo "Non-commercial".