El par de divisas EUR/USD hace tiempo que se mantiene a raya de nuevas caídas, lo que en nuestra opinión sería lo más lógico. Sin embargo, debemos entender que subconscientemente esperamos que el par se mueva todos los días de una manera volátil y a tendencia. En el mercado las cosas suelen suceder de otra manera. Dos de cada cinco días laborables pueden ser de piso. Recordamos un período de tiempo, cuando la volatilidad del euro se mantuvo en el nivel de 40-50 puntos durante varios meses. Al mismo tiempo, estábamos en un periodo de piso. Operar en ese momento era simplemente imposible, pero el mercado no puede ordenarse, porque es un complejo de un gran número de participantes, que actúan de forma independiente. Por lo tanto, no hay nada que podamos hacer sobre el hecho de que en este momento estamos viendo el "oscilación".

Como dijimos antes, la mejor manera de tratar con "oscilaciones" es en los marcos temporales inferiores. Porque es en el marco temporal de 4 horas donde se producen las "oscilaciones", mientras que en los marcos temporales inferiores son movimientos bastante buenos. Lamentablemente, en los marcos temporales inferiores tampoco siempre hay movimientos, en los que podamos obtener ganancias, pero si el par se moviera perfectamente todos los días, sería una utopía. Por lo tanto, sólo tenemos que tratar de no perder los días de tendencia, como el lunes y el miércoles de la semana pasada, cuando el mercado actuó intensamente en un primer momento con varias quiebras bancarias en los EE.UU., y luego con el informe financiero de Credit Suisse, que mostró muchos problemas dentro del banco. Primero cayó el dólar, luego el euro, y sobre estos movimientos hubo una buena ganancia. Los demás días, la tarea principal era evitar grandes pérdidas. Esta es la única manera de operar el par ahora. Incluso después de que se anuncien los resultados de la reunión de la Fed, la situación puede no cambiar, porque es obvio que la tasa volverá a subir un 0,25%.

Podría evitarse un "crash bancario" en la UE.

Mientras tanto se sigue trabajando para rescatar a Credit Suisse. En términos estrictos, hasta ahora la situación del banco suizo no es tan mala como para estar en quiebra. Sin embargo, en cuanto aparece el "humo" los depositantes piden inmediatamente sus depósitos y los acreedores exigen las deudas, lo que empeora aún más la situación de liquidez. Incluso diríamos que lo que da miedo no son los problemas financieros, sino su divulgación. Si nadie conoce los problemas, no hay pánico, no hay fuga de capitales. Pero los problemas de Credit Suisse se han hecho públicos. Ahora el mayor banco suizo, UBS, está negociando la compra de Credit Suisse con el apoyo del Gobierno suizo. UBS quiere que el gobierno suizo ofrezca ciertas garantías y cubra las posibles pérdidas. Hasta ahora, todo está en el nivel de los rumores, porque se han rehusado comentarios oficiales en todas partes: en Credit Suisse, en UBS, en el gobierno.

No obstante, creemos que el banco se salvará mediante una adquisición. No hay que olvidar que Suiza siempre ha sido uno de los países más atractivos para almacenar capital. Y los problemas de uno de sus mayores bancos podrían ensombrecer a todos los demás. A largo plazo podría producirse una retirada sistemática de depósitos, algo que Suiza querría evitar. Por lo tanto, creemos que el gobierno estatal encontrará los fondos necesarios para rescatar a Credit Suisse y dar a UBS todas las garantías necesarias. Sólo llevará tiempo. Consideramos que el tema del problemático banco suizo está cerrado, el mercado lo ha resuelto en cualquier caso.

Así que lo principal es que otros bancos no estallen en un futuro próximo, porque el proceso de "bancarrota" ha comenzado, según algunos expertos. Por supuesto, las publicaciones sobre una nueva crisis económica, similar a la de 2008, comenzaron enseguida. Pero creemos que por ahora deberíamos centrarnos en acontecimientos más inmediatos, como la reunión de la Reserva Federal. Y para ser aún más precisos, las "oscilaciones" deberían ser ahora la clave para los operadores, porque de ahí es de donde tira todo. Sea cual sea el trasfondo fundamental y macroeconómico, si el par está en piso o lateral no habrá movimiento. Habrá rebotes y saltos en diferentes direcciones, algo que llevamos viendo ya varias semanas.

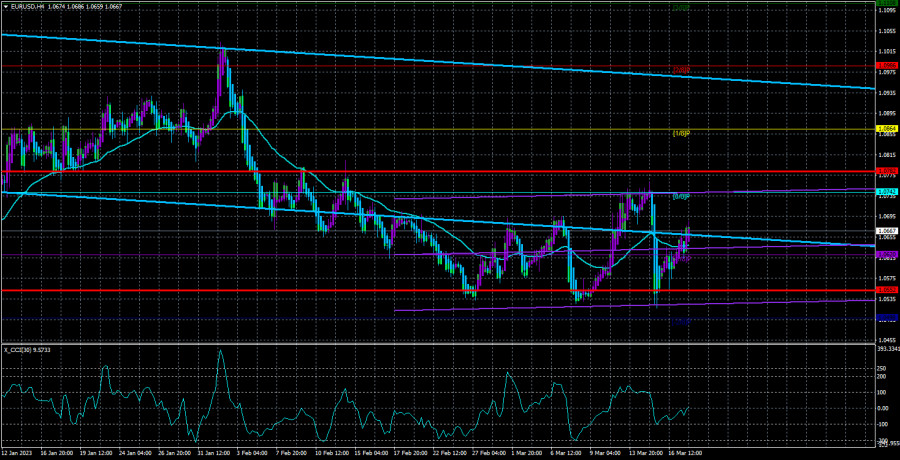

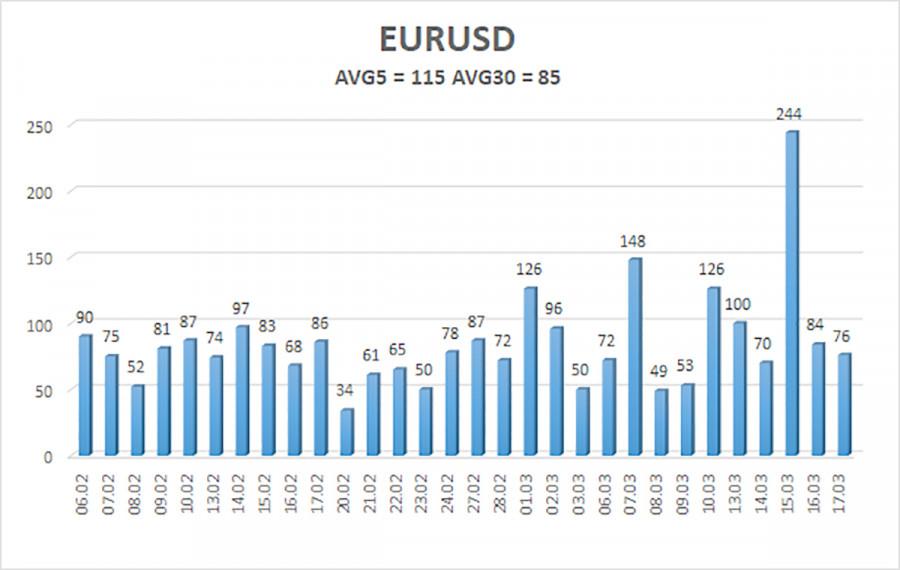

La volatilidad media del par EUR/USD durante los últimos 5 días de negociación para el 20 de marzo es de 115 pips y se caracteriza como "alta". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0552 y 1,0782 el lunes. Un cambio del indicador Heiken Ashi hacia abajo indicará un nuevo giro bajista.

Niveles de soporte más cercanos:

S1 – 1,0620

S2 – 1,0498

Niveles de resistencia más cercanos:

R1 – 1,0742

R2 – 1,0864

R3 – 1,0986

Recomendaciones para operar

El par EUR/USD ha vuelto a cambiar su tendencia y ahora se sitúa por encima del muving. En este momento, es posible permanecer en posiciones largas con objetivos en 1,0742 y 1,0782 hasta que el indicador Heiken Ashi se invierta a la baja. Las posiciones cortas se pueden abrir después de que el precio se consolide por debajo de la línea media móvil con objetivos de 1,0552 y 1,0498.

Recomendamos la lectura:

Análisis del par GBP/USD. El 20 de marzo. La libra está a la espera de las reuniones del Banco de Inglaterra y de la Fed.

Pronóstico del par EUR/USD y señales de operaciones para el 20 de marzo. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 20 de marzo. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a identificar la tendencia actual. Si ambos apuntan en la misma dirección, la tendencia es fuerte.

La línea de media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia en la dirección opuesta.