Для быка жизненно важно купить на спаде, чтобы заработать на взлете курса. С учетом того, что рынки «привыкли» быть бычьими в последние годы, их стратегии обычно оправдывались даже в сложные ковидные годы. Но будет ли так в этом году? Разбираемся.

Выкуп провалов в 2022 – опасная игра или возможность?

Если брать стандартные стратегии, покупка провалов всегда приносит хорошие прибыли. Можно только поздравить с прибылью в 7,5% тех трейдеров, которые покупали Nasdaq Composite на самом низком внутридневном уровне в прошлый четверг. Хотя войти по минимуму и выйти из сделок на пике было действительно сложным делом. Да и в целом «донная ловля рыбы» хороша как для шортов, так и для долгосрока.

В то же время есть такой момент: постепенно покупки на падении формируют устойчивую среду повторяющихся медвежьих ралли, раскачивая волатильность активов крупными пиками.

Если посмотреть на историю других крупных цикличных спадов, общепринятое мнение состоит в том, что хорошо покупать на провалах. Например, это казалось отличной стратегией в момент распродажи доткомов – при условии, конечно, если вы запасаетесь акциями на долгий и долгий срок впереди.

Посмотрите на график выше. Красным пунктиром отмечены уровни, где по всем признакам технического анализа должны были начаться самые интересные ралли, начиная с краха 2000-х. Тот же S&P 500 выглядит так, будто он собирается крепко вырасти (сентябрь 2000-го, тенденция подчеркнута оранжевым).

Но несмотря на достаточно серьезные пики, на самом деле в номинальном выражении S&P не показывал прибыль до 2013 года, а Nasdaq – до 2014 года. Строго говоря, это был медвежий тренд, старательно удерживаемый от сваливания в пике кредитно-денежной политикой ФРС, и продлился он 14 лет, и поэтому имеющий весьма смазанную крутыми рывками вверх картинку.

Очевидно, что те, кто хотел бы торговать на шортах или среднесроке в этот период, имели бы гораздо больше шансов разориться – причем не особо важно, за медведей вы играете либо за быков. Короткие сделки (я не говорю про внутридневные, хотя и там хватало драматических ситуаций) в двухтысячных были делом весьма высокого риска, и многим обошлись в кругленькую сумму.

Теперь снова взгляните на график. Ярко-зеленым пунктиром отмечены моменты падения графика на дно в 2000 году. Именно в эти моменты трейдеру было максимально выгодно входить на рынок с покупками. Очевидно, что весь медвежий цикл вплоть до 2021 года индексам не удавалось сколько-нибудь надолго закрепляться выше этой линии. И то, что казалось дном в 2000 году, оказалось чуть ли не вершиной в 2008-м. Так что те, кто покупал, казалось бы, на спаде в 2008-м, вскоре выяснили для себя, что истинное дно может залегать куда глубже.

Само собой, если вы вынимаете деньги с рынков, им все равно нужны другие мишени. А если вы торгуете акциями, вы также потеряете и доход от дивидендов. Но был ли он вообще, этот доход?

Если бы мы взяли общую доходность акций по отношению к индексу облигаций, например, Lehman Aggregate, и по отношению к золоту, мы бы быстро выяснили, что акции, в общем-то, так и не восстановили свою оценочную стоимость по отношению к драгметаллу.

Лишь к 2015 году уровень акций в золоте достиг уровня 2002-2003 лет, то есть уже значительно позже краха доткомов, но даже и в пузыре двух предыдущих, ковидных, лет он не достигал максимумов двухтысячных.

Кажется, что пузырь акций не надулся до прежних масштабов – и это замечательно. На самом деле он надулся, только теперь в сегментах SPAC, мемов, криптовалют и других технологий. На их фоне индексы NASDAQ и S&P 500 – старички с железобетонной репутацией.

Но что гораздо важнее, выкуп дна на всем этом отрезке в любом случае оставил бы вас с носом – даже если в денежном выражении вы получили прибыль.

Действительно, судя по этому графику, если бы вы выкупали активы в 2002 году, вы бы здорово «полиняли» на деньги – хоть в золоте, хоть в валютах.

Конечно, огромную роль имеет значение, от какой точки мы строим график. Пузырь 2000-х был одним из крупнейших, и любой другой отрезок на графике в сравнении с ним окажется дном.

Здесь есть существенное НО: два года мы наблюдали явный рост очередного пузыря – пузыря, так как экономика все это время развивалась крайне плохо. Теперь пузырь начинает сдуваться. И графики, приведенные выше, показывают нам, что медвежий тренд – это на самом деле долго.

Если этот график анализировать далее, вы отметите очевидную истину: облигации явно проигрывают в доходности акциям в историческом срезе. В течение большей части последних 22 лет было гораздо прибыльнее покупать акции, чем любую другую достаточно ликвидную альтернативу. В долгосрочной перспективе акции, как правило, выигрывают. Выявить точки, в которых они будут отставать в течение длительного времени, чрезвычайно сложно. Это вопрос к тому, стоит ли торговать облигациями. Разумно также предположить, что акции и дальше сохранят свое преимущество перед другими классами активов. Но все же покупки на падении или, в качестве плана Б – накопление купленных активов в надежде, что рынки отыграются – может подвести трейдера.

В итоге медвежий тренд требует не столько стратегий максимизации прибыли, а прежде всего стратегий сведения к минимуму серьезных рисков – хеджирование и отслеживание графиков «вручную» помогут трейдеру в этом вопросе.

Тем более стоит быть осторожными с так называемыми недооцененными активами, куда бы ни дул временный ветер. Акции технологических гигантов хороши в долгосрочной перспективе либо в преддверии хороших новостей. В остальное время при медвежьем тренде они подвержены достаточно серьезным колебаниям.

Стагфляция нам угрожает

Опытные экономисты настроены сейчас весьма пессимистично.

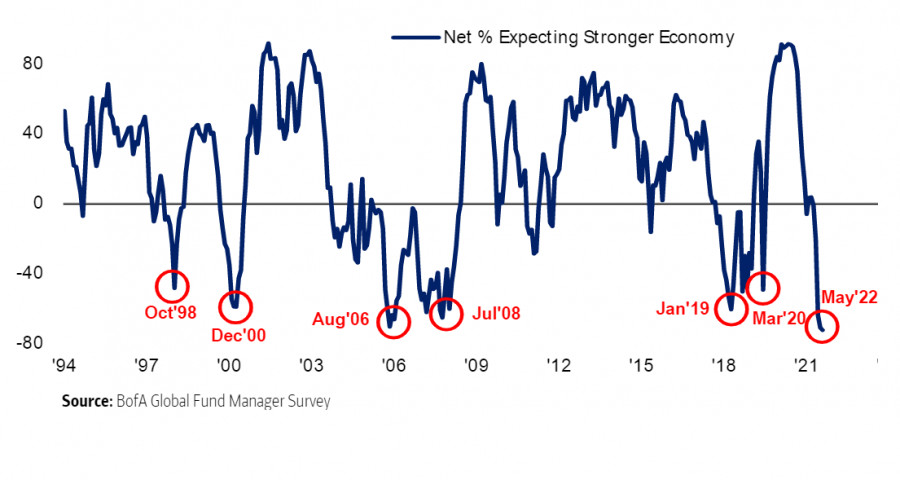

Так, последний опрос управляющих крупными инвестфондами от Bank of America Corp. показал, что мастодонты и тиранозавры фондовых рынков настроены весьма мрачно и явно по-медвежьи, но речь, тем не менее, о капитуляции пока не идет.

Как ни странно, самым печальным фактором для них является бич 2021 года – избыток денежных средств. По сути, у управляющих фондами сейчас больше денег, чем когда-либо после террористических атак 11 сентября 2001 года — периода, который включает в себя как глобальный финансовый кризис, так и пандемию Covid-19.

Двухлетний рог изобилия, организованный ФРС в рамках поддержки экономики, создал такие объемы денег, что даже спустя пять месяцев после начала ужесточения политики хеджинговые фонды не способны их переварить.

Это кажется нелогичным, ведь именно сейчас активы предлагают самые интересные возможности в плане доходности и, по идее, должны заставлять их владельцев торговать активнее. Вместо этого игроки предпочитают придерживать наличность, а значит, они в целом настроены негативно.

К чисто индикативным сигналам рынка примешивается беспокойство перед системными финансовыми рисками, которое тем более беспокоит нынешних инвесторов, что многие из них застали еще кризис 2008 года – самый крупный за всю историю существования фондовых рынков. Пессимизм уже, собственно, преодолел планку 2008 года и стал самым крупным с самого введения опроса – с 1994 года.

При этом следует отметить, что они оказались неправы в отношении стагфляции в 2008 году. Но только за счет того, что ФРС вовремя сменила политику, смягчив процентные ставки.

В 2008-м опасения по поводу инфляции, вызванные ростом цен на сырьевые товары и историческим скачком цен на нефть, убедили инвесторов (и некоторых руководителей центральных банков) в том, что стагфляция впереди.

Вместо этого ФРС снизила процентные ставки, и рухнула не вся промышленность, а лишь финансовая система, положив начало десятилетию дефляционного медленного роста.

Многие экономисты предполагают, что на этот раз это произойдет снова. Если это так, многим трейдерам придется вернуться к своим сценариям стоит ориентироваться на длительный медвежий тренд с временными всплесками бычьих импульсов.

И надо сказать, управляющие фондами вполне осознают этот сценарий, поскольку они значительно менее убеждены в том, что ставки будут продолжать расти.

Это также выражается в том, что они по-прежнему имеют самый низкий за десятилетие процент портфелей в акциях технологических компаний, главных бенефициаров низких ставок последнего десятилетия. И всех их ожидает падение доходности.

Что интересно, поскольку инвесторы не настроены ни на мягкую посадку, ни на рецессию, рынок дает возможности заработать много денег, если эти сценарии реализуются. Например, ваш портфель может включать шорты по сырьевым активам, по энергоресурсам и длинные позиции по технологиям. В Европейском регионе это могут быть короткие сделки по валютам, по акциям фармкомпаний и дискреционные лонги.

Но самыми опасными в этом году являются именно хвостовые риски. Они настолько опасны, что даже были упомянуты Джеромом Пауэллом в комментариях к последнему повышению ставки. Среди этих рисков 10% удельного веса приходится на украино-русский конфликт, и всего 1% – на очередные вспышки коронавируса. Однако ни война, ни пандемия еще не закончились, и они могут перетрясти мировую экономику несколько раз, пока истощат запасы ресурсов.

Почему же тогда BofA считает, что быки еще не готовы сдаться? Управляющие фондами по-прежнему ожидают до восьми повышений ставок от ФРС. Если бы быки капитулировали, рынки бы отказались от этого убеждения и рассчитывали на то, что ставки снова понизятся или, по крайней мере, останутся на прежнем уровне. Мнения по этому поводу сильно разошлись, но средний прогноз увеличился с прошлого месяца с 7,4 повышения в апреле до 7,9.

Управляющие фондами обеспокоены и настроены пессимистично, но они все еще не убеждены в неизбежности рецессии. Так что пока настоящая капитуляция рынков перед медведями не наступила, а значит, дно рынка - впереди.

Потребительский спрос – краеугольный камень

Разрушение спроса потребителей, возможно, является критически важным индикатором будущего кризиса, который определит, будут ли инфляция и ставки продолжать расти, или же они начнут снижаться до конца года.

Идея состоит в том, что в какой-то момент инфляция поднимется настолько, что люди откажутся от покупок.

По мере того как цены набирают обороты, а покупатели тратят меньше, спрос сокращается, а за ними и цены падают.

Это всегда приводит к общей слабости экономики, но вовсе не обязательно - к «стагфляции», которой так опасаются.

Произойдет ли уничтожение спроса на самом деле, будет зависеть от множества решений, принимаемых людьми по всему миру. Его еще не видно, но есть некоторые подвижки, позволяющие предположить, что локально это уже происходит.

И пусть пока розничные продажи в США за апрель неожиданно выросли. Это сильное свидетельство против разрушения спроса, по крайней мере, пока не истощатся запасы наличных и кредитных средств у домохозяйств.

Между тем, Walmart Inc. - доминирующий ритейлер во многих регионах и, возможно, более контактирующий с американским потребителем, чем кто-либо другой, - показал самое крупное внутрисессионное падение со времен краха Черного понедельника в октябре 1987 года. И ведь речь идет не об уничтожении спроса, по крайней мере, в настоящее время.

Таким образом, инфляция еще не съедает спрос, но судя по Walmart уже отъедает часть прибыли компаний. Это несомненно повлияет в будущем на сектор розничной торговли. Это также предполагает, что акционеры, а за ними и трейдеры, а не потребители, могут в конечном итоге нести основную тяжесть этого всплеска инфляции.

Walmart был одной из очень немногих компаний, цена акций которых была выше на минимуме рынка GFC в марте 2009 года, чем на пике в октябре 2007 года. в два раза меньше, чем рынок в целом), поэтому этот инцидент является тревожным напоминанием о том, что акции могут пострадать больше всего.

И это же нам дает некоторые основания считать, что бремя рисков снижения стоимости акций, да и всех активов, особенно высокорисковых рынков, разделит также биржевой рынок. Это похоже на то, как если бы вы, купив и удерживая биткоин, взяли на себя риски, связанные с его стоимостью в будущем.

Это одна из причин, по которым медвежьи рынки, как никогда, опасны для трейдеров – ведь в прошлые кризисы не было такого количества высокорисковых инструментов. С другой стороны, инвестирование было уделом среднего и высшего классов, а индивидуальный трейдинг еще не зародился. Сама структура валютных и вообще биржевых рынков изменилась, стала более спекулятивной, подвижной и зависимой от психологии масс и текущего новостного фона. Как ни странно, это не только способно утопить рынки быстрее, но и сгладить весь медвежий тренд, если быки окажутся уж слишком фанатичными. В любом случае выкуп дна остается рискованной стратегией – особенно в этом волатильном году.

Где дно? Частные трейдеры теряют опору

Кэрри-трейдеры теряют интерес к традиционным валютным мишеням

Риски стагфляции: привлекательные мишени в сложный период

Биткоин - не убежище? Не будьте так в этом уверены