Сьогодні індекс долара намагається стримати падіння останніх днів і перебуває на рівні вище 104,2. Курс валютної пари EUR/USD сьогодні максимально близько підходив до позначки 1,0900.

Це скоріше емоційний сплеск. Ринки оцінюють нові цифри щодо інфляції в США. Уже сьогодні емоції мають зійти нанівець, трейдери почнуть аналізувати ситуацію з голодною головою.

Після публікації інфляції голова ФРБ Міннеаполіса підтвердив, що, ймовірно, доведеться зберігати ставку на поточному рівні ще якийсь час, і висловив сумніви щодо того, наскільки сильно це утримує економіку США.

Експерти з Bank of America залишаються на колишній позиції, вважаючи, що перше зниження ставки відбудеться тільки в грудні. Для того, щоб вересневе скорочення ставки стало реальністю, дані з інфляції повинні сповільнитися ще більше або дані з ринку праці повинні ще сильніше ослабнути, вважають вони.

Проте прибутковість 10-річних держскарбничих облігацій США знизилася в середу до 4,32% - мінімум від початку квітня, тому що м'якші дані щодо інфляції дають ФРС більше гнучкості для зниження ставок у поточному році.

Протягом останніх кількох днів індекс долара ослаб. Наразі DXY практично досяг цінових мінімумів квітня (103,95), що є найближчим рівнем підтримки. Можливо, в цьому діапазоні ослаблення долара тимчасово сповільниться. Принаймні саме таку картину зараз ми спостерігаємо.

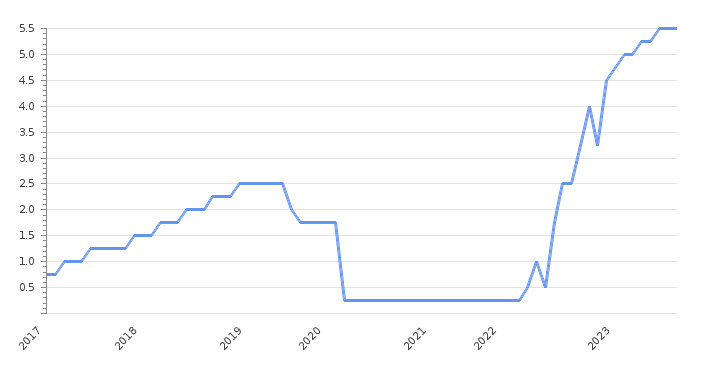

Коли ФРС знизить ставку?

Головне питання про те, коли Федрезерв знизить процентні ставки. Це викликає інтерес в аналітиків і спостерігачів на фінансовому ринку. Згідно з аналізом і прогнозами, найімовірнішим місяцем початку зниження ставок все ж таки є вересень, оскільки ключові елементи інфляційного кошика США починають проявляти зниження.

"Ми вважаємо, що поточні дані не змінять ймовірність зниження ставок в осінній період, за умови, що дані щодо інфляції залишаться помірними, а ситуація на ринку праці й надалі поліпшуватиметься. Наші прогнози вказують на те, що ринок розраховує на перше зниження ставки у вересні", – пишуть економісти DNB Markets.

Згідно з даними стосовно інфляції, опублікованими в середу, індексні свопи овернайт, що відображають очікування трейдерів щодо майбутніх рівнів відсоткових ставок, показують, що ринок тепер повністю оцінює ймовірність зниження ставки у вересні.

Два тижні тому перше зниження очікувалося лише в грудні.

У 2024 році очікування зниження ставок ФРС значно впали через зростання інфляції в першому кварталі року. З'явилися сигнали, що деякі елементи інфляційного кошика не піддадуться змінам.

Це призвело до зростання прибутковості американських облігацій і зміцнення долара на валютних ринках. Така ситуація може повторитися.

Допоки інфляція в основних сферах послуг (за виключенням витрат на житло) і вартість житла не знизяться, загальний рівень інфляції не зможе утримуватися на стійкому рівні, що відповідає меті ФРС у 2,0%.

Витрати на житло, які становлять приблизно 40% загального індексу споживчих цін, збільшилися внаслідок стабільного зростання цін на житло та орендну плату за останні роки.

Однак у PNC Bank заявляють, що звіт про споживчі ціни за квітень 2024 року може принести деяке полегшення для очільників ФРС, оскільки найстабільніші сегменти житла та основних послуг в індексі споживчих цін демонструють перші ознаки пом'якшення за тривалий час.

Базовий індекс споживчих цін знизився до 0,2% місяць до місяця, а зростання вартості житла становило лише +0,2% місяць до місяця, що є найнижчим показником із січня 2021 року (+0,6%).

Прогноз PNC про два зниження ставки на 25 базисних пунктів цього року, у вересні та грудні, тепер видається більш обґрунтованим, ніж у будь-який момент раніше 2024 року.

Інші аналітики висловлюють аналогічну думку. У Berenberg упевнений, що поточні дані щодо інфляції трохи збільшують імовірність того, що ФРС почне знижувати ставки раніше.

"Ми очікуємо одне зниження ставки на 25 базисних пунктів у грудні та ще три подібних кроки наступного року, що приведе ставку ФРС до рівня 4,25-4,50%", – пишуть вони.

Економісти Wells Fargo і Pantheon Macroeconomics також поділяють цю точку зору. Для того щоб ФРС відчула впевненість у зниженні ставок, потрібна низка сприятливих показників інфляції. Перше зниження ставки можливе на засіданні FOMC у вересні.

У Pantheon Macroeconomics стверджують, що підстави для очікування подальшого уповільнення базової інфляції залишаються вагомими. Ланцюжки постачань стабілізувалися, зростання заробітної плати сповільнюється, а корпоративна маржа залишається високою, що вказує на перспективи на майбутнє.

Економісти також відзначають відсутність загрози з боку світових цін на продукти харчування та енергоресурси, а також стримане зростання орендної плати та зниження цін на автомобілі. Це свідчить про уповільнення інфляції в автострахуванні.

Таким чином, створено умови для подальшого уповільнення базового індексу споживчих цін цього літа, що дасть змогу ФРС почати пом'якшення у вересні.

Оскільки консенсус на ринку дедалі більше схиляється до вересневого зниження ставок, вся увага буде зосереджена на майбутніх економічних даних, які можуть підтвердити ці очікування.