Валютная пара EUR/USD в пятницу показала довольно неплохое снижение, которого вполне могло и не быть. Однако раз в году случается чудо, и рынок покупает доллар тогда, когда можно было бы обойтись и без этого. Отчеты по безработице и рынку труда не дали четкого ответа на вопрос: остановилось ли ухудшение? Если уровень безработицы снизился до 4,2%, то количество Нонфармов опять оказалось ниже прогнозов, а июльское значение было пересмотрено в меньшую сторону. Таким образом, можно с уверенностью заявить, что лучше ситуация на рынке труда не стала, и ФРС в сентябре понизит ключевую ставку с вероятностью 100%.

Остается открытым вопрос, насколько понизит ставку ФРС? Для нас ответ на этот вопрос очевиден: на 0,25%. Мы не видим веских причин и оснований для большего смягчения монетарной политики. Мы не считаем, что ФРС бросится с головой в омут смягчения, так как инфляция из-за этого может перестать снижаться. Тем не менее вероятность снижения ставки на 0,5% тоже существует. И на следующей неделе она может значительно увеличиться.

В среду в США выйдет отчет по инфляции за август, согласно которому замедление может составить 0,3% в годовом выражении. Другими словами, инфляция может замедлиться до 2,6%. Сложно сказать, будет ли выполнен этот прогноз, но, если будет, ФРС действительно получит основания для трех снижений ставки до конца года. Напомним, что ЕЦБ начал смягчение политики, когда инфляция опустилась до 2,4%. Но ставка в Евросоюзе изначально была гораздо ниже, чем ставка в США. Поэтому ФРС при условии снижения инфляции согласно прогнозам действительно может проводить достаточно агрессивное смягчения до конца года.

Мы, естественно, остаемся при своем изначальном мнении. Даже если Федрезерв будет проводить смягчение самыми быстрыми темпами из возможных, рынок уже два года учитывает этот фактор и закладывает его в курс доллара. Поэтому в любом случае мы не видим оснований для дальнейшего падения доллара США.

Также следует обратить внимание на ЕЦБ, который уже в четверг проведет заседание, на котором также должно быть принято решение о смягчении монетарной политики еще на 0,25%. Но рынок, как обычно, может проигнорировать это событие. На наш взгляд, вопрос заключается только в том, отработал ли уже полностью рынок смягчение монетарной политики ФРС? Когда этот момент настанет, тогда можно будет ожидать сильного укрепления американской валюты. Понятно, что сказать точно, когда рынок завершит продажи доллара на основании монетарной политики ФРС, невозможно. Однако следует помнить, что на недельном ТФ мы все еще находимся внутри нисходящего тренда. На недельном ТФ мы находимся недалеко от верхней границы бокового канала. Мы не рассчитывали в последние месяцы увидеть новый рост европейской валюты, но он, по сути, ничего не меняет. Падение евро в долгосрочном плане все еще более вероятно.

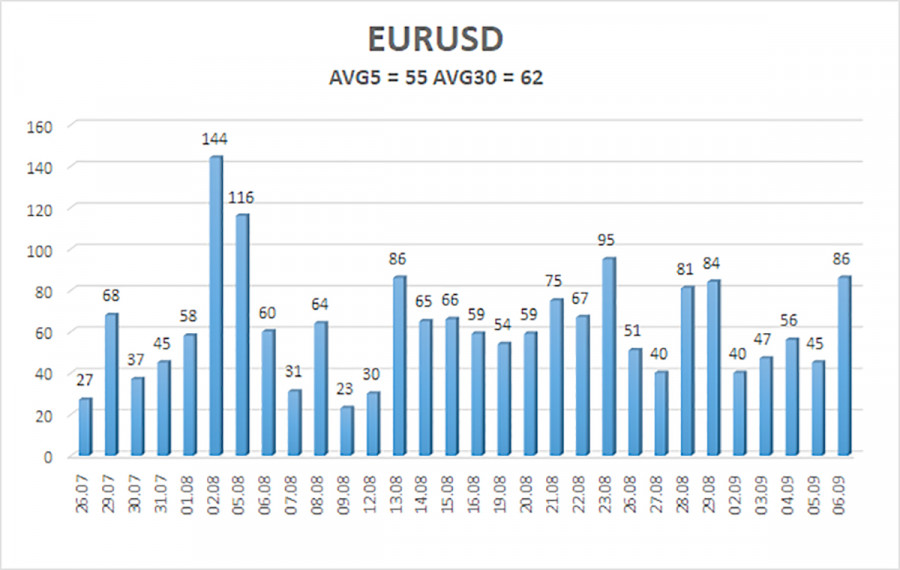

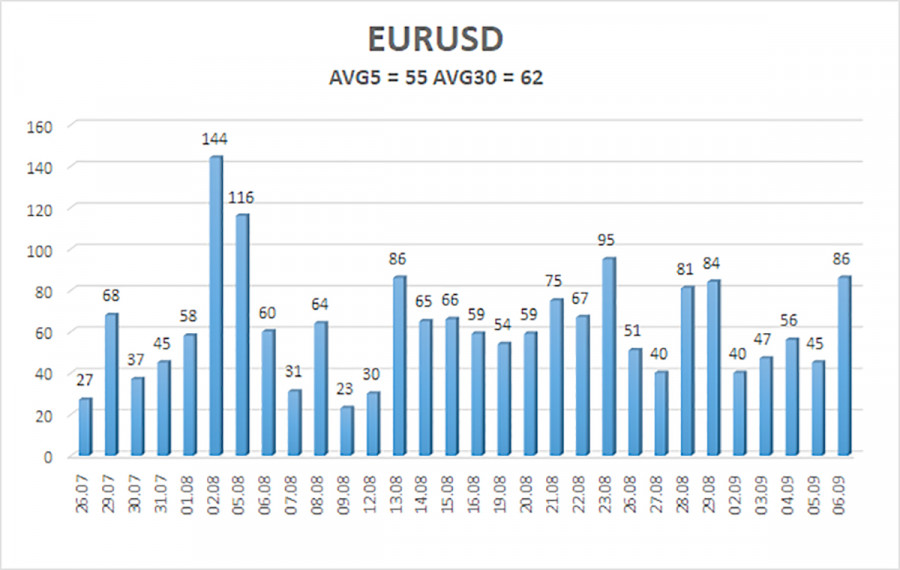

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 9 сентября составляет 55 пунктов и характеризуется как средняя. Мы ожидаем движение пары между уровнями 1,1030 и 1,1140 в понедельник. Старший канал линейной регрессии направлен вверх, но глобальная нисходящая тенденция сохраняется. Индикатор CCI заходил в область перекупленности три раза, что предупреждало о возможной смене тренда на нисходящий и о полной алогичности роста. Но пока мы видим только небольшую коррекцию.

Ближайшие уровни поддержки:

S1 – 1,1047;

S2 – 1,0986;

S3 – 1,0925.

Ближайшие уровни сопротивления:

R1 – 1,1108;

R2 – 1,1169;

R3 – 1,1230.

Советуем ознакомиться с другими статьями автора:

Обзор пары GBP/USD. 9 сентября. Американская инфляция может создать новые проблемы доллару.

Торговые рекомендации и разбор сделок по EUR/USD на 9 сентября.

Торговые рекомендации и разбор сделок по GBP/USD на 9 сентября.

Торговые рекомендации:

Пара EUR/USD начала снижаться и должна продолжать движение на Юг. В прошлых обзорах мы говорили о том, что ждем только падения от евровалюты в среднесрочной перспективе, так как новый рост будет выглядеть уже просто, как издевка. Есть вероятность, что рынок отработал уже все будущие понижения ставки ФРС. Если так, то у доллара нет больше причин падать. Короткие позиции можно рассматривать при закреплении цены ниже мувинга, с целями 1,0986 и 1,0925. Макроэкономическая статистика на прошлой неделе значительно подпортила доллару жизнь и, к сожалению, в будущем также может оказывать на него давление.

Пояснения к иллюстрациям:

Каналы линейной регрессии помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.