Goldman Sachs Group Inc. в очередной раз предупреждает покупателей от падения, которые снова и снова ныряют в акции: декабрьский прорыв волатильности имеет все шансы на реализацию, а индикаторы риска еще не дают четкий сигнал на покупку.

Стоит ли выкупать провал? Эксперты так не думают...

Так, по мнению Кристиана Мюллер-Глиссманна, управляющего директора по портфельной стратегии и распределению активов, набирающая обороты ястребиная политика Федеральной резервной системы, так же как и распространение варианта омикрона, в краткосрочной перспективе продолжит создавать всевозможные торговые проблемы.

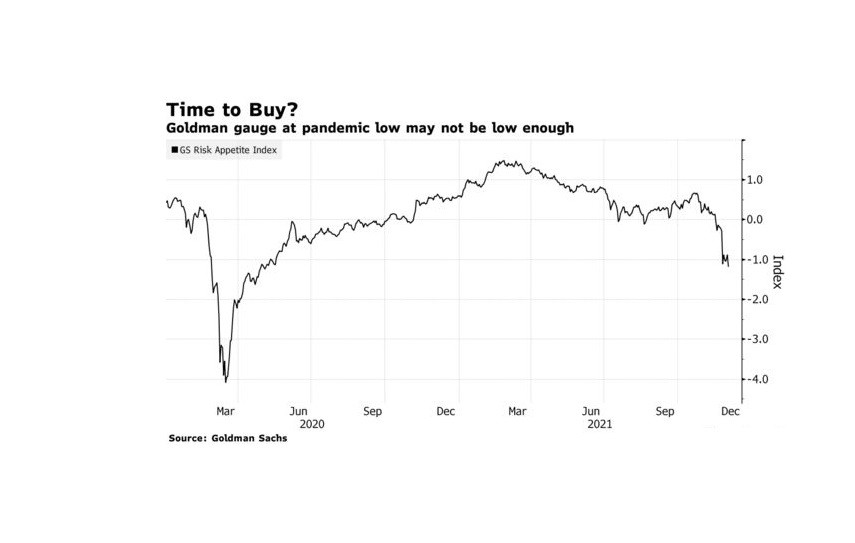

После волны продаж, которая обрушила все - от крупных технологий до биткойнов, индикатор интереса инвесторов к рисковым активам Goldman Sachs опустился ниже нуля, но, по мнению фирмы, это далеко не предел.

Акции резко колебались с тех пор, как появление варианта omicron вызвало бегство от рисков 26 ноября. В следующий понедельник S&P 500 восстановился, но только для того, чтобы разворот Пауэлла вызвал крупнейшее двухдневное падение за более чем год. Хедж-фонды сократили подверженность акциям самыми быстрыми темпами за 20 месяцев. А некогда надежные розничные покупатели видели, как их брокерские счета разоряются из-за траты криптовалют, SPAC и спекулятивных акций технологий.

В понедельник появились покупатели, подтолкнув акции вверх, а казначейские облигации - вниз, но падение индекса S&P 500 в конце сессии удержало VIX выше 27. Колебания акций на прошлой неделе заставили кривую волатильности, которая обычно имеет наклон вверх, развернуться, сигнализируя о том, что неуверенность в ближайшем будущем выше, чем в том, что произойдет через несколько месяцев. Апрельский контракт колеблется на 0,2 пункта выше майского, который, в свою очередь, торгуется на 0,2 пункта выше контракта, истекающего в июне.

Несмотря на то что инверсия временной структуры VIX не так выражена, как в пятницу, так называемая бэквордация кривой показывает беспокойство по поводу всего, от нового варианта Covid-19 до ястребиного наклона ФРС.

«Без какой-либо точки зрения на более совершенный макрос вы бы хотели, чтобы RAI был ближе к -2, прежде чем добавлять риски», - комментирует цифры Мюллер-Глиссманн в интервью. «Падение ниже или около -2 может создать очень хорошую возможность для повторного риска и более проциклической позиции, особенно если рост стабилизируется после омикрона».

Его осторожность идет в разрез с большим оборотом рисковых активов на этой неделе, что свидетельствует о том, что новый штамм не будет таким опасным и смертоносным, как предполагалось, и не будет сбивать с курса восстановление экономики.

Действительно, рынки восстановили оптимизм, выкупив большую часть провала в понедельник. После ястребиного поворота Джерома Пауэлла на прошлой неделе чиновники Федеральной резервной системы закрыли рты на замки перед следующим заседанием центрального банка, оставив эти несколько дней без каких-либо важных данных или комментариев, чтобы изменить настроение. И игрокам придется подождать до пятницы, чтобы получить последние данные по инфляции.

Это заставляет инвесторов тщательно анализировать другие индикаторы, чтобы определить, исчерпала ли себя волна турбулентности, которая привела к движению S&P 500 по крайней мере на 1% за шесть из последних семи сессий.

Между тем индикатор Deutsche Bank AG также сигнализирует, что рисковые активы могут приближаться к минимуму.

Предупреждения банкиров имеют смысл, ведь настроения на рынках волатильности хрупкие. Обычно инвесторы платят, чтобы застраховаться от более диких колебаний, чем то, что они уже испытали. Поток турбулентности на прошлой неделе был худшим за год: индекс S&P 500 фиксировал движения вверх или вниз не менее чем на 1% в течение пяти дней подряд до пятницы. И это далеко не первая сессия диких колебаний для индекса – подобные метаморфозы начались еще с октября.

На уровне 27 VIX по-прежнему находится на семь пунктов выше среднего за год, а фьючерсные контракты на ближайшие месяцы выше, чем в последующие месяцы, что является сигналом того, что инвесторы ожидают сохранения турбулентности в краткосрочной перспективе.

По мнению Николаса Коласа, соучредителя DataTrek Research, безумная гонка будет продолжаться, возможно, в течение остальной части года, поскольку инвесторы оценивают рынок, который уже вырос более чем на 20%. Он рекомендует подождать, пока VIX не достигнет хотя бы 36, но предпочтительно 44, прежде чем покупать акции. Пятничный всплеск VIX до 35 и закрытие на 31 не указывает на дно, написал он в заметке в воскресенье.

«Мы не хотим, чтобы эти наблюдения пугали, поскольку мы сохраняем долгосрочную позитивную динамику в отношении акций США, но мы не сомневаемся, что в этом месяце рынки ждут ухабистые дороги», - сказал он. «История просто слишком ясна относительно того, как проходит декабрь, когда мы уже видели отличные результаты, - сказал он. - Инвесторы сталкиваются как с политикой ФРС, так и с неопределенностью краткосрочной прибыли».

Тем не менее показатель динамики перекрестных активов Deutsche Bank устойчиво отрицательный и уже близок к историческим минимумам.

«Сейчас широта приближается к тому месту, где она обычно меняется, поэтому мы ожидаем, что некоторые классы активов найдут здесь свое дно, - сказал в интервью Параг Тэтт, сотрудник Deutsche Bank. - Ремонт должен быть в краткосрочной перспективе, это должно произойти в ближайшие три-четыре недели».

Эксперт Эндрю Трэшер предположил, что инверсия на самом деле может стать хорошей новостью для быков на рынке акций в следующем году.

«Премия, которая вкладывается в фьючерсы на волатильность, в основном относится к контрактам первого месяца, поскольку мы не видим, чтобы кривая фьючерсов VIX вернулась в контанго с апреля по июнь. Это говорит о том, что рынок не учитывает длительное увеличение устойчивой волатильности», - сказал он.

Он также говорит, что откат VIX в понедельник может быть признаком того, что рынок готов возобновить рост до конца года.

«Внутренний сбой рынка по-прежнему вызывает беспокойство, но сила крупных вливаний... помешала слишком сильной слабости небольших индивидуальных акций отразиться в общих индексах», - сказал Трэшер.

Все же перевернутый VIX часто означает, что беспорядки продолжаются, и инвесторы, считавшие, что отскок в прошлый понедельник ознаменовал конец, просто не знают, насколько все ходят по краю. Есть причины сохранять бдительность.

«В пятницу фьючерсы на VIX ушли в обратную сторону - это признак того, что рынок действительно испытывает некоторое давление, - сказал Марк Себастьян в интервью. - Сегодня это произошло, но фьючерсная кривая VIX все еще очень плоская, что вызывает беспокойство».

Читайте другие статьи автора:

Торопитесь торговать Америку? У опытных инвесторов есть цели получше

Неожиданные причины обвала BTC: биткоин падает... потому что укрепляется

Слабые данные по занятости разделили экспертов на два лагеря

Facebook не оставляют в покое: Хауген вновь поднимает вопрос о кибербезопасности

Акции Apple – убежище трейдеров внутри высокотехнологичного сектора